50�ォ��n�߂�u�VNISA�v������ł��Ԃɍ����g�ꐶ���m�h�̓����헪

2025�N9��26��

���M�ҁF�y�� ����

���M�ҁF�y�� ����

�u50�ォ�瓊�����n�߂Ă��x����Ȃ����v

�u����������������Ԃ��Ȃ��C�����ĕ|���v

����ȕs�����������Ɍ����āA�����50�ォ��VNISA�����p���āu���ꂩ��̎��Y�Â���v���ǂ��l����ׂ����A�Ƃ����b�����Ă����܂��B

���̔N��ɂȂ�ƁA�����E�Z��[���E�V��c�ƁA���ׂĂ��d�Ȃ��Ă��܂���ˁB ���̋L����ǂ�ł��������Ɓu������n�߂�������v�������Ă�����e�ɂȂ��Ă��܂��̂ł��ЎQ�l�ɂ��Ă��������B

�_YouTube�`�����l���^�p���^

�{�L���̓��e��ł����ɂȂ肽�����͂����炩��ǂ����I

�u����������������Ԃ��Ȃ��C�����ĕ|���v

����ȕs�����������Ɍ����āA�����50�ォ��VNISA�����p���āu���ꂩ��̎��Y�Â���v���ǂ��l����ׂ����A�Ƃ����b�����Ă����܂��B

���̔N��ɂȂ�ƁA�����E�Z��[���E�V��c�ƁA���ׂĂ��d�Ȃ��Ă��܂���ˁB ���̋L����ǂ�ł��������Ɓu������n�߂�������v�������Ă�����e�ɂȂ��Ă��܂��̂ł��ЎQ�l�ɂ��Ă��������B

�_YouTube�`�����l���^�p���^

�{�L���̓��e��ł����ɂȂ肽�����͂����炩��ǂ����I

- 50�オ�����Ŗ����g�{���̗��R�h

- 50��̐ϗ������F������ł��g�x���Ȃ��h3�̗��R

- 1.�V����^�p���Ȃ��������

- 2.�h���R�X�g���ϖ@�̈З�

- 3.���E�o�ς͒����ʼnE���オ��

- �ϗ������̋ɈӁF�u���E������v�ł������R

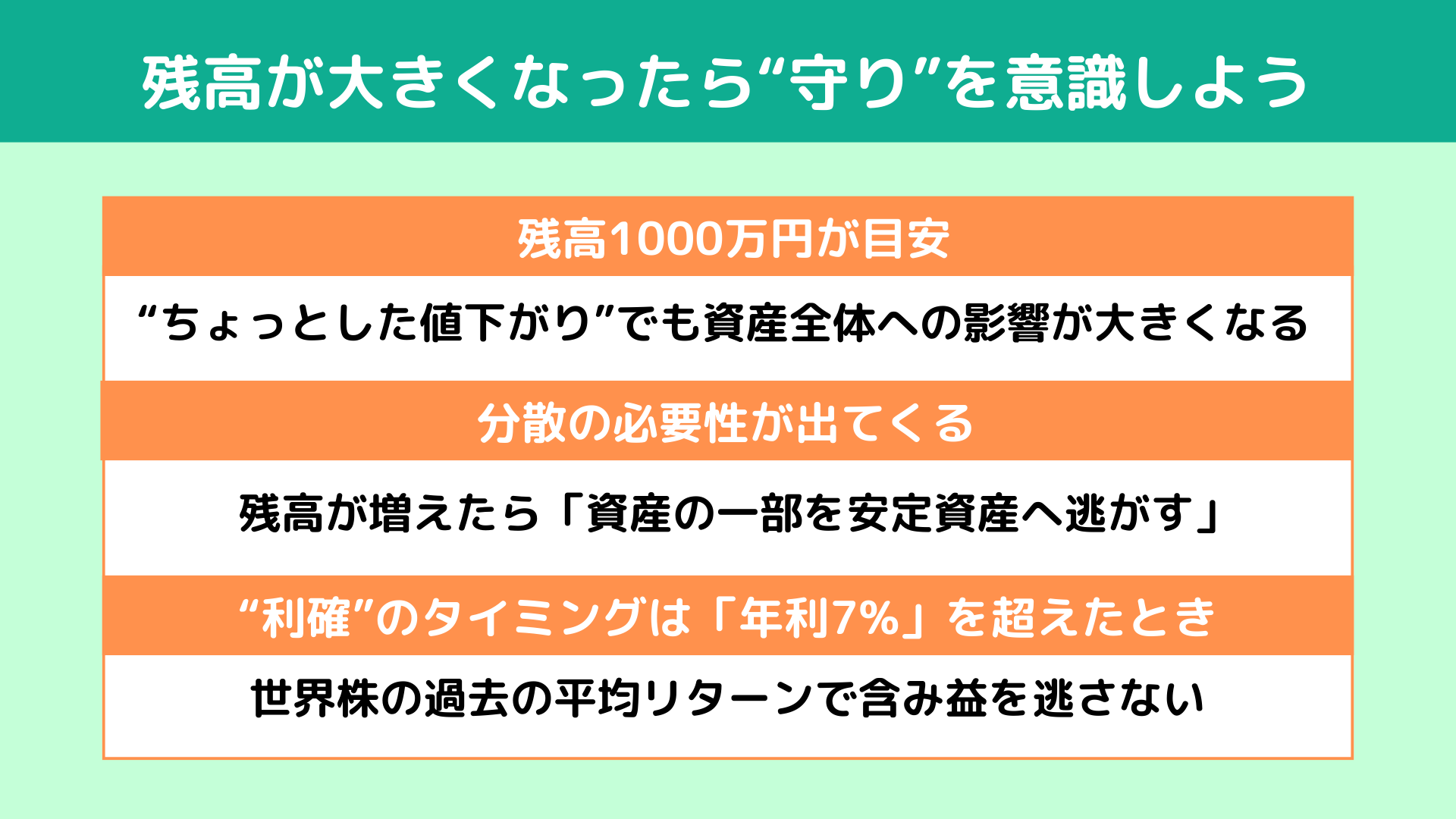

- �c�����傫���Ȃ�����g���h���ӎ����悤

- ♦�c��1000���~���ڈ�

- ♦���U�̕K�v�����o�Ă��闝�R

- ♦�g���m�h�̃^�C�~���O�́u�N��7%�v������

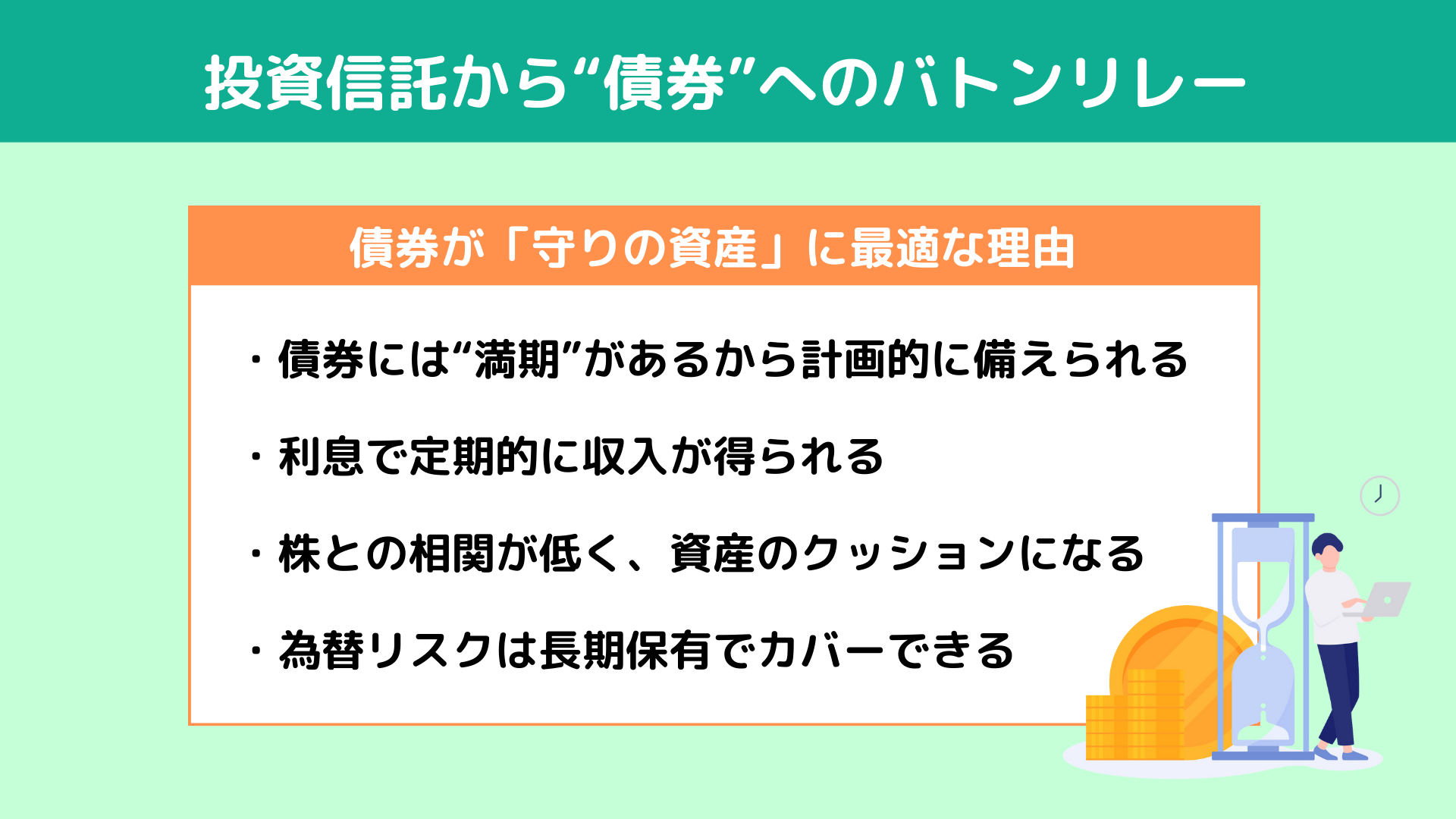

- �����M������g���h�ւ̃o�g�������[

- �������u���̎��Y�v�ɍœK�ȗ��R

- ���O���č���I�Ԏ��̒��ӓ_

- �������M�����g�ʍ��h�������߂闝�R

- �V�ぁ�������H�����𑱂��Ȃ�������������g���Y�����h�͉��т�

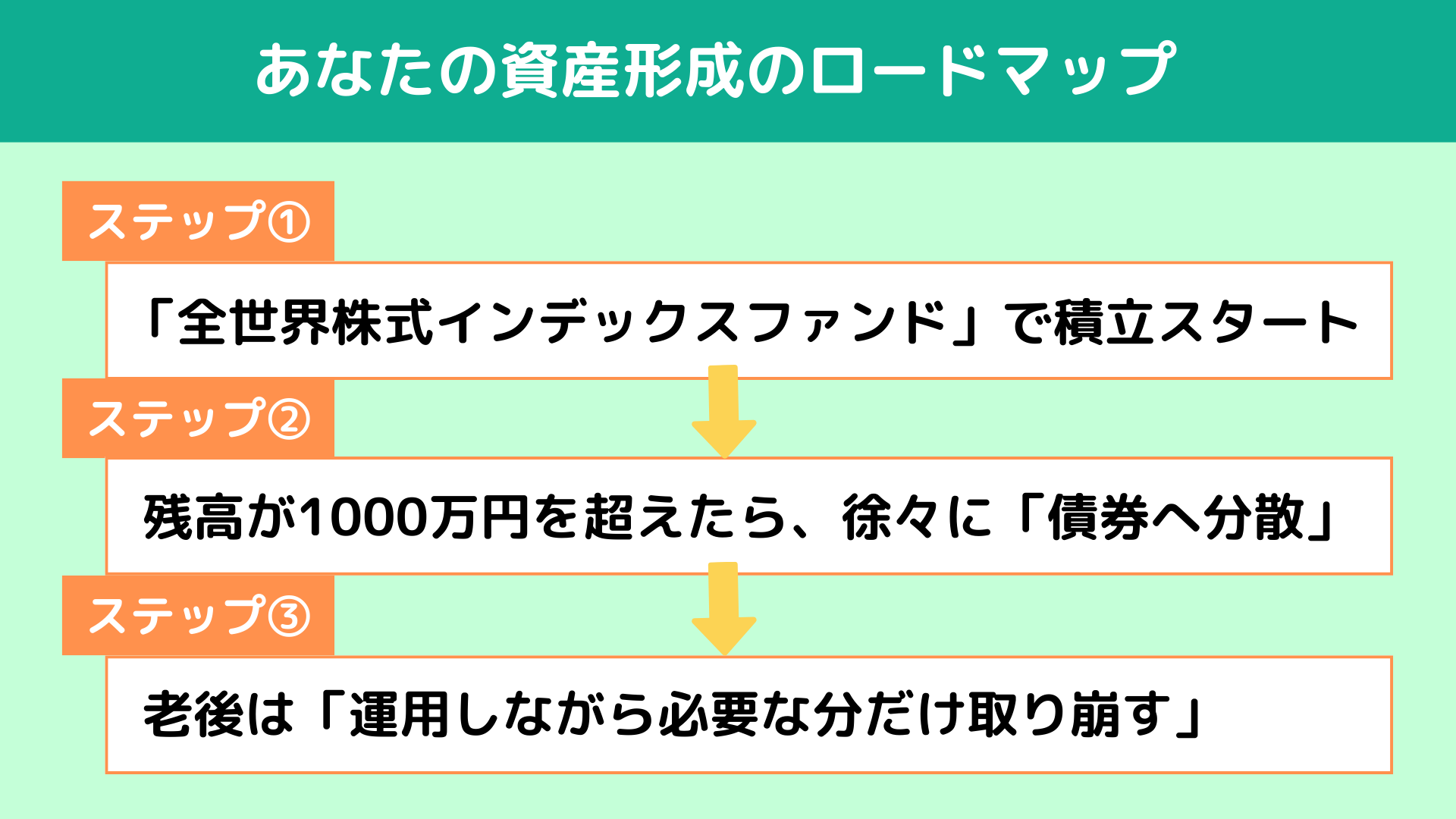

- ��̓I�X�e�b�v�F���Ȃ��̎��Y�`���̃��[�h�}�b�v

- �X�e�b�v�@�F�܂��́u�S���E�����C���f�b�N�X�t�@���h�v�Őϗ��X�^�[�g

- �X�e�b�v�A�F�c����1000���~������A���X�Ɂu���֕��U�v

- �X�e�b�v�B�F�V��́A�^�p�𑱂��Ȃ���K�v�ȕ�����������

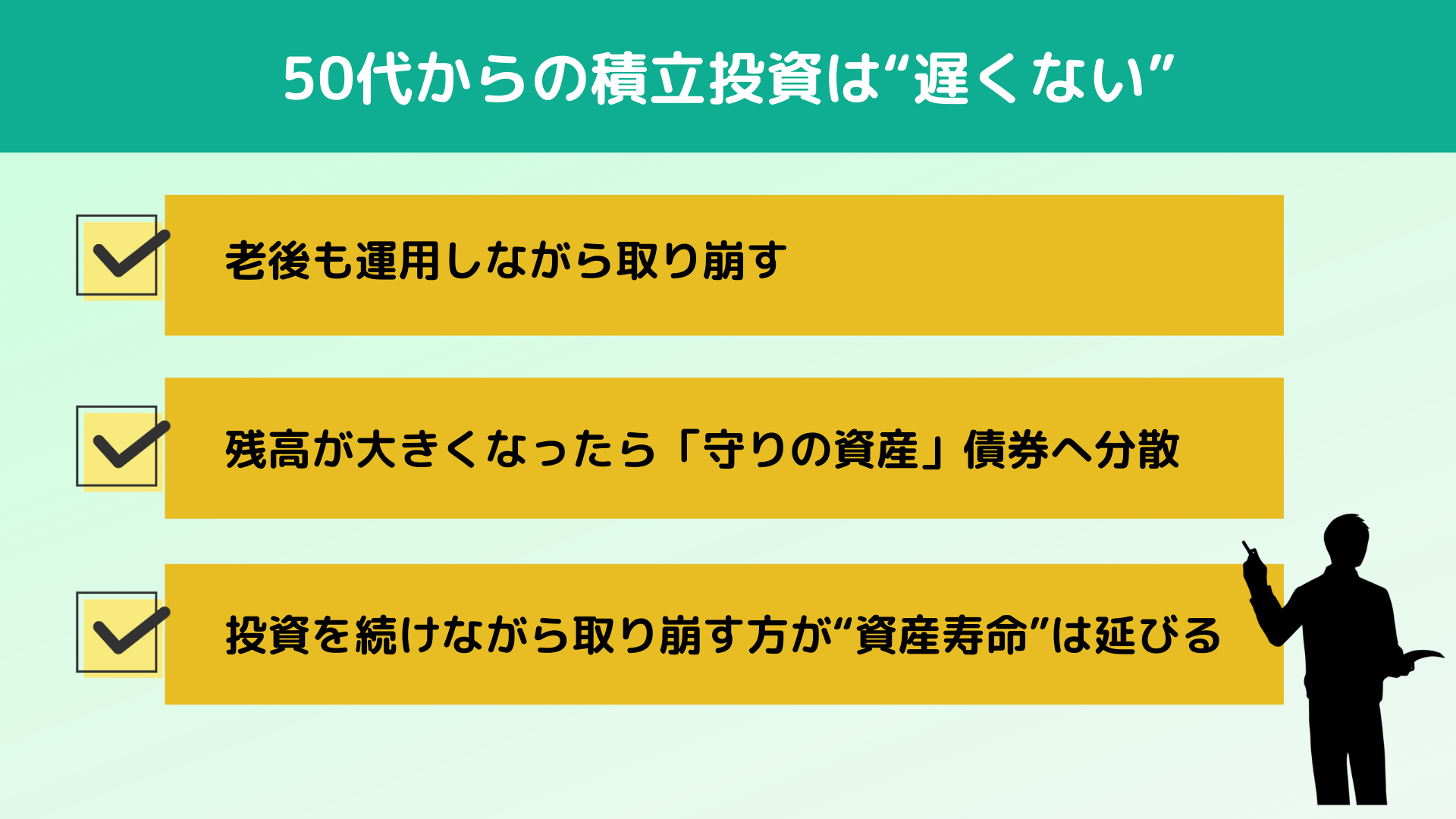

- 50�ォ��̐ϗ������́g�x���Ȃ��h

50��̕��̑����́A����������Ă��܂���B��s��،���Ђŕ����Ă��A���i�̐��������������Ƃ������z���悭�����܂��B

�u�VNISA�A����Ă݂����B�ł��c�Ȃ��|���v�Ƃ������̕s���̐��̂̓Y�o���A�u�悪�ǂ߂Ȃ�����v���Ǝv���܂��B�����́g�����̂��Ɓh���l�����Ƃł���ˁB�ł������Ȃ�āA�N�ɂ��킩��Ȃ��B

�Ⴆ�A�}�Ɋ��������������Ƃ� �u����͑z����Ȃ̂��H���o����Ȃ̂��H�v�f�ł��Ȃ���A�ł��Ă��܂��܂���ˁB�܂�A�헪���Ȃ�������œ����Ă��܂��B ���̏�Ԃ������A�����̍ő�̃��X�N�ł��B

�ǂ������ׂ����́g�n�}�h�����ĂĂ��Ȃ���Ԃœ������n�߂���A�s���ɂȂ�͓̂��R�ł���ˁB�u�ǂ�Ȏ��ɁA�ǂ��������v�����߂āg�헪�h�������Ă������Ƃ�����ł��B���ꂩ�炻�̐헪���X�e�b�v���Ƃɒ��J�ɂ��`�����Ă����܂��B

�u�VNISA�A����Ă݂����B�ł��c�Ȃ��|���v�Ƃ������̕s���̐��̂̓Y�o���A�u�悪�ǂ߂Ȃ�����v���Ǝv���܂��B�����́g�����̂��Ɓh���l�����Ƃł���ˁB�ł������Ȃ�āA�N�ɂ��킩��Ȃ��B

�Ⴆ�A�}�Ɋ��������������Ƃ� �u����͑z����Ȃ̂��H���o����Ȃ̂��H�v�f�ł��Ȃ���A�ł��Ă��܂��܂���ˁB�܂�A�헪���Ȃ�������œ����Ă��܂��B ���̏�Ԃ������A�����̍ő�̃��X�N�ł��B

�ǂ������ׂ����́g�n�}�h�����ĂĂ��Ȃ���Ԃœ������n�߂���A�s���ɂȂ�͓̂��R�ł���ˁB�u�ǂ�Ȏ��ɁA�ǂ��������v�����߂āg�헪�h�������Ă������Ƃ�����ł��B���ꂩ�炻�̐헪���X�e�b�v���Ƃɒ��J�ɂ��`�����Ă����܂��B

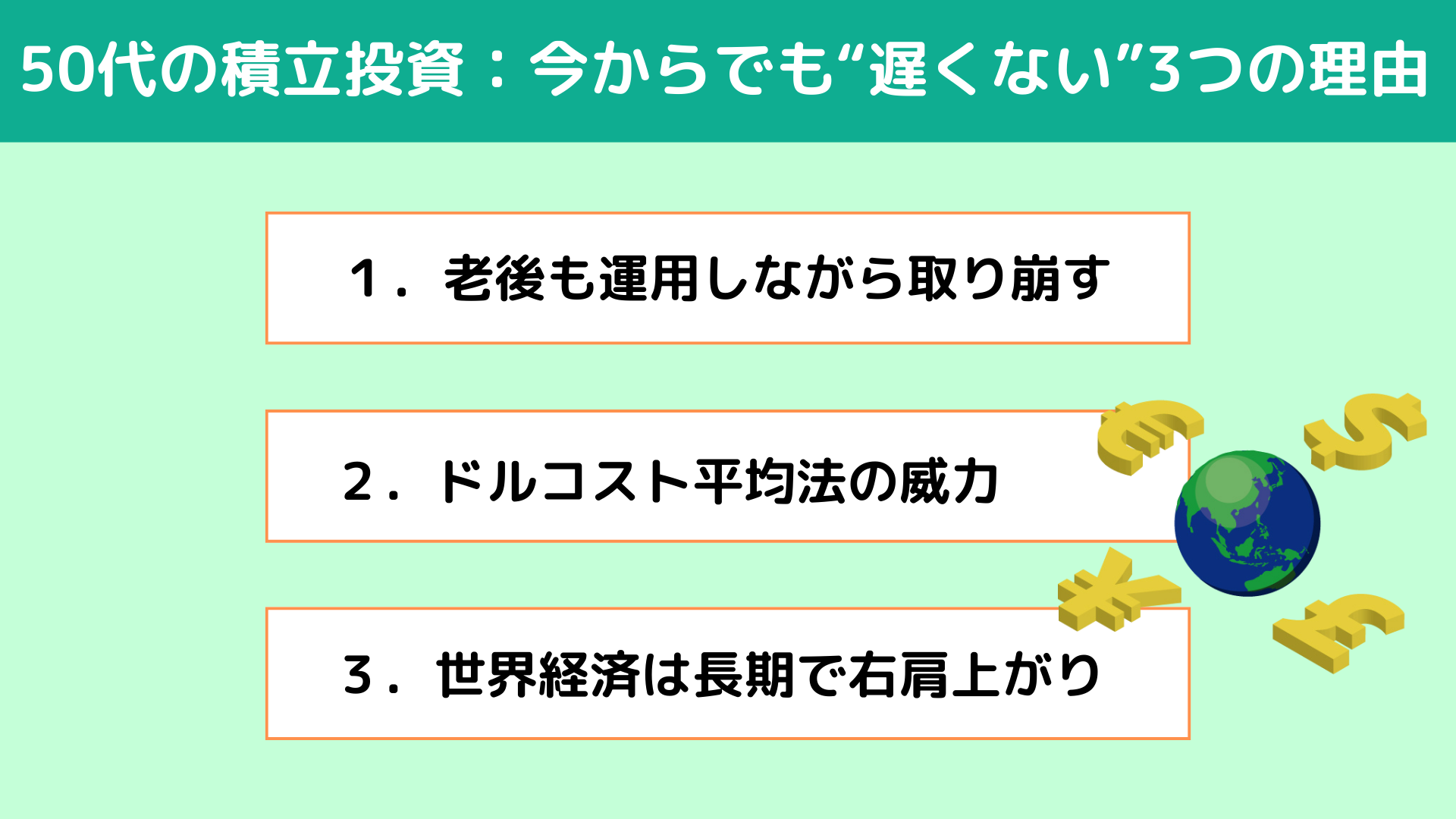

����50�ォ�瓊�����n�߂�Ƃ��Ă��A�S���x���Ȃ���ł��B �Ȃ��Ȃ��V��ɂȂ��Ă��A�^�p�́g�I���Ȃ��h����ł��B

�V��̐��������́A�ސE�Ɠ����ɑS���g���킯����Ȃ��ł���ˁB�^�p���Ȃ���A�K�v�ȕ������g���킶��g���Ă����h�̂���{�ł��B

�܂�A60�ォ��ł��������Ԃ�20�N����Ƃ�������킯�ł��B�����炱���A������ςݗ��Ă��n�߂邱�Ƃɂ��A�\���ȈӖ��������ł��B

�V��̐��������́A�ސE�Ɠ����ɑS���g���킯����Ȃ��ł���ˁB�^�p���Ȃ���A�K�v�ȕ������g���킶��g���Ă����h�̂���{�ł��B

�܂�A60�ォ��ł��������Ԃ�20�N����Ƃ�������킯�ł��B�����炱���A������ςݗ��Ă��n�߂邱�Ƃɂ��A�\���ȈӖ��������ł��B

�ςݗ��ē����ɂ́A�u�h���R�X�g���ϖ@�v�Ƃ������͂ȕ��킪����܂��B����́A���i�����������Ƃ��ɂ����g����������h�d�g�݂ł��B

���i�������Ƃ��͏��Ȃ��A�����Ƃ��͑���������̂ŁA���ʓI�Ɂg���ύw���P���h���}�����遁�����悭���₷���Ƃ��ł��܂��B�܂�A���������A�ł͂Ȃ��āA�������d���݂ǂ��ɂȂ��̂ł��B

�u���ꂪ�r��Ă��Ă��s���ɂȂ�Ȃ��v���Ƃ��\�ɂȂ�A�ނ��냉�b�L�[���Ǝv����悤�ɂȂ�܂���B

�u���ꂪ�r��Ă��Ă��s���ɂȂ�Ȃ��v���Ƃ��\�ɂȂ�A�ނ��냉�b�L�[���Ǝv����悤�ɂȂ�܂���B

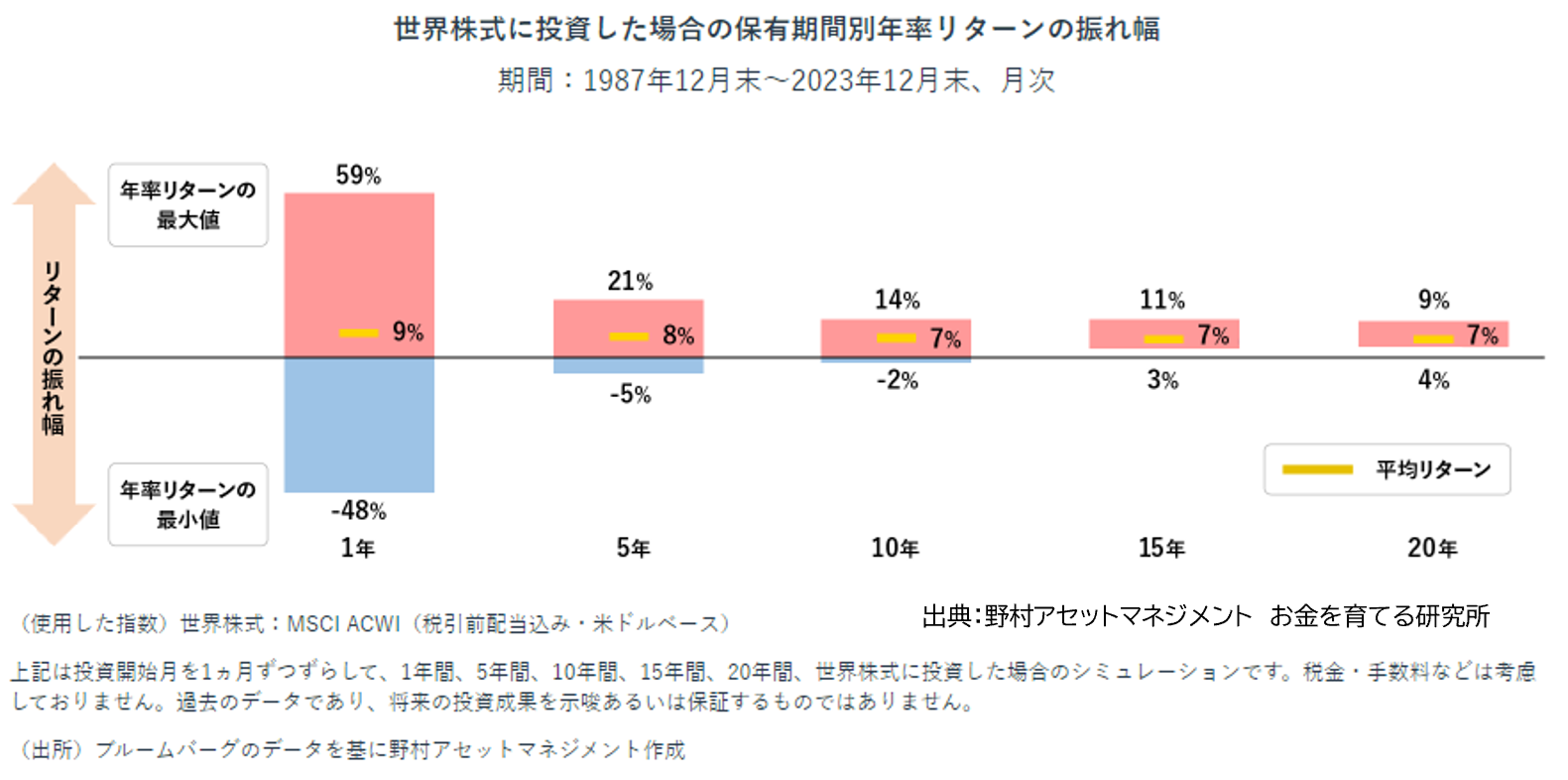

�����܂ł��b���Ă����ςݗ��ē����ł����A���Ⴀ�u���������{���ɑ�����́H�v���ċC�ɂȂ�܂���ˁB�����̃f�[�^�����Ă���������Ɩ��炩�ł��B

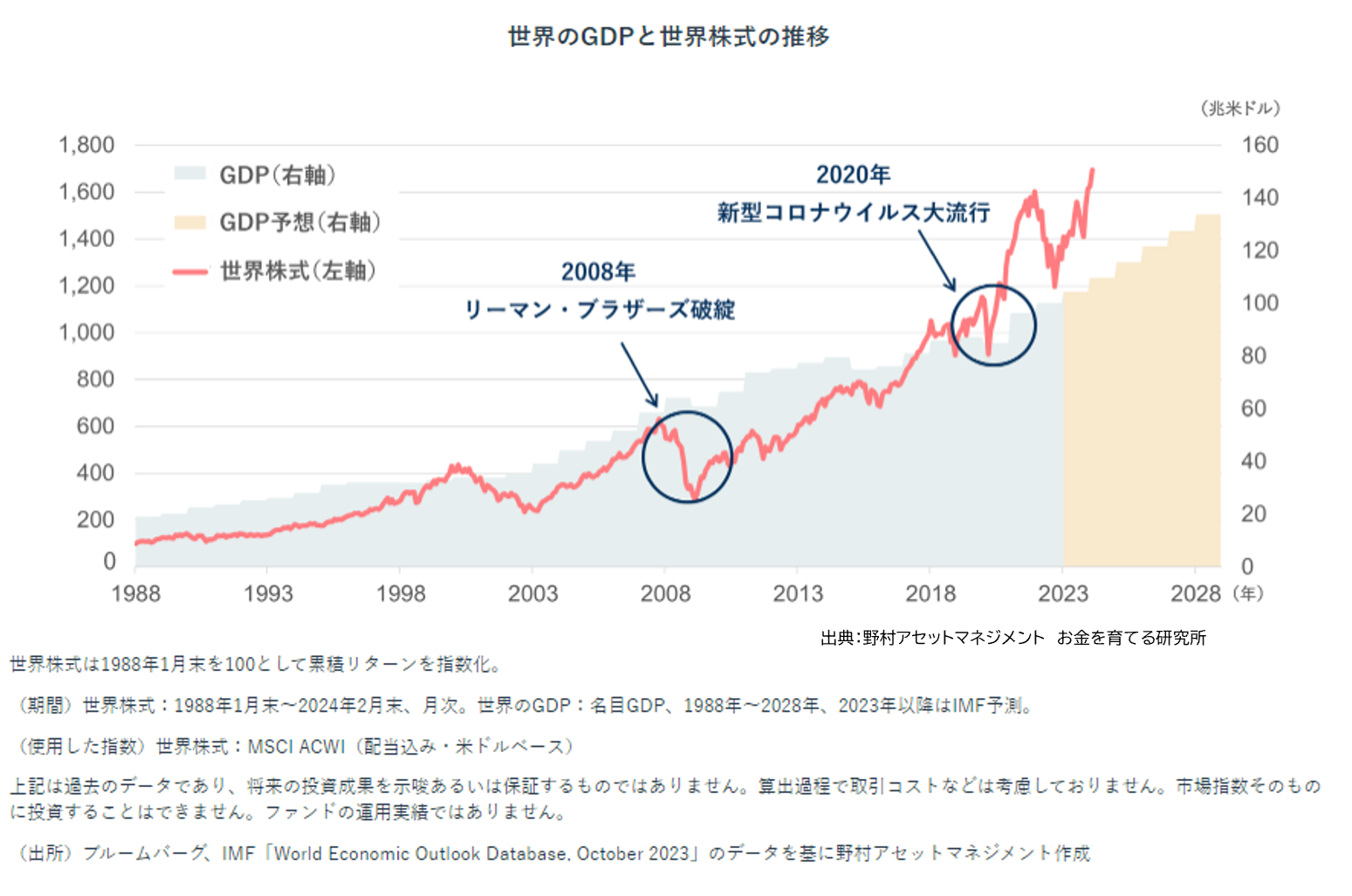

���E�̊����́A���[�}���V���b�N���R���i�V���b�N�����z���āA30�N�A40�N�Ƃ����X�p���Ō���ƁA�����ƉE���オ���ł��B

�܂�A�Z���I�ȏ㉺�ɘf�킳�ꂸ�A�u�����ڂŌ��ėa�����ςȂ��ɂ��Ă��������v�Ǝv������S���ɂȂ���܂��B

�Ƃ������ƂŁA50�ォ��ł��x���Ȃ�3�̗��R�A �u�V����^�p���Ȃ���g���v�E�u�����͂ނ��떡���v�E�u���E�o�ς͐L�тĂ���v ����3���܂��������Ă����A�����̕s���͂��Ȃ�y���Ȃ�܂��B

�܂�A�Z���I�ȏ㉺�ɘf�킳�ꂸ�A�u�����ڂŌ��ėa�����ςȂ��ɂ��Ă��������v�Ǝv������S���ɂȂ���܂��B

�Ƃ������ƂŁA50�ォ��ł��x���Ȃ�3�̗��R�A �u�V����^�p���Ȃ���g���v�E�u�����͂ނ��떡���v�E�u���E�o�ς͐L�тĂ���v ����3���܂��������Ă����A�����̕s���͂��Ȃ�y���Ȃ�܂��B

�ϗ������ɂ����ẮA���U������������u���E������v�ł�����ł��B���X�N��}���邽�߂́g���U�h���A�������ă��^�[���������Ă��܂����Ƃ����邽�߂ł��B

���U�����X�N�y���A�Ƃ����̂́u�܂Ƃ܂����������ꊇ�������鎞�v�̘b�B�ϗ��̂悤�ɃR�c�R�c�����Ă����ꍇ�ɂ́A���U�������邱�ƂŃ��^�[�����]���ɂ��Ă��܂����Ƃ�����܂��B

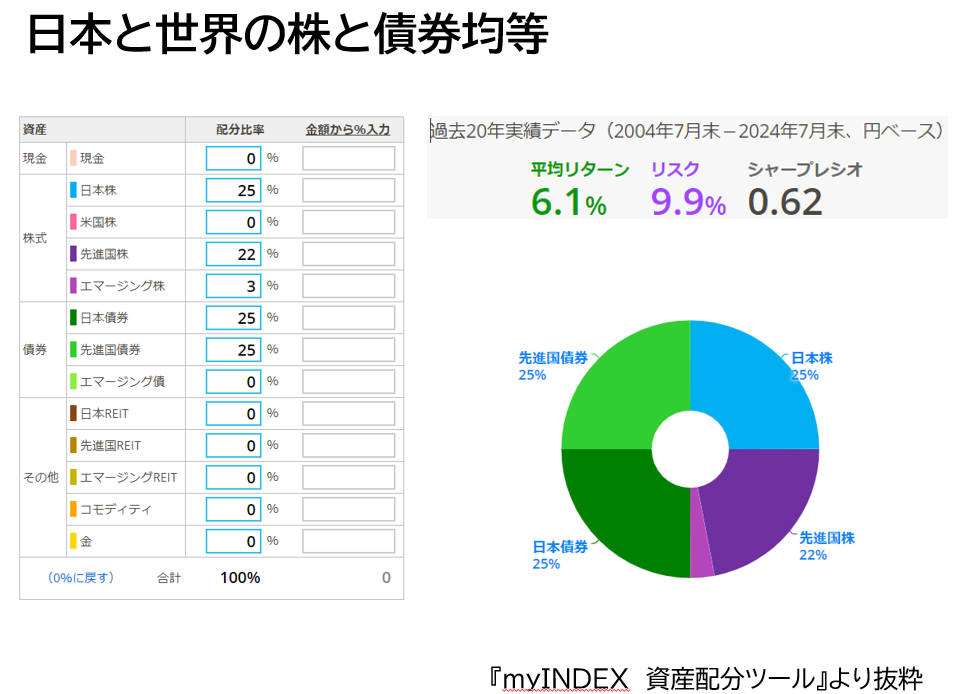

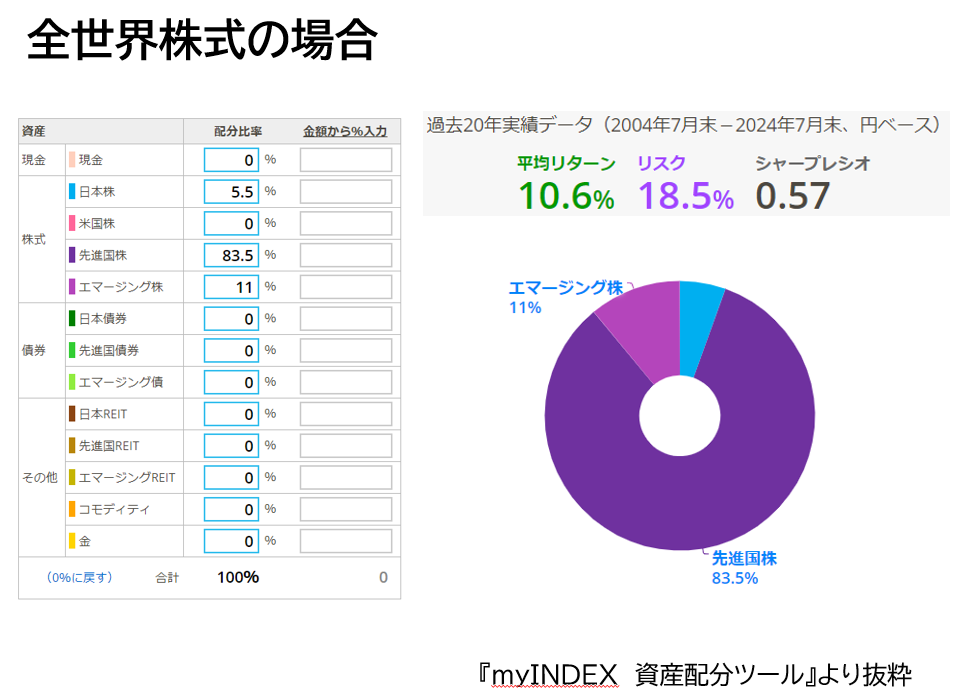

���Ƃ��A���E�������ʼn^�p�����ꍇ�A���σ��^�[����10.6%�B

����A���⌻���Ȃǂɕ��U�����ꍇ��6.1%�B

�ǂ��炪�����邩�A��ڗđR�ł���ˁB

�ϗ������ɂ����ẮA�u���U���Ȃ������X�N�v�ł͂���܂���B�ނ���A���^�[�����ő���Ɋ������ɂ́u���E������v�����ɂ��Ȃ��Ă��܂��B

���ۂ̐����Ō���ƁA�u���E���̂݁v�̕������炩�ɐ��т��ǂ����Ƃ��킩��܂��B

���U�����̑�\��ł���u���{���{�����v�̑g�ݍ��킹�ł́A���X�N�����������A���^�[�����T���߂ɂȂ�܂��B

���U�����X�N�y���A�Ƃ����̂́u�܂Ƃ܂����������ꊇ�������鎞�v�̘b�B�ϗ��̂悤�ɃR�c�R�c�����Ă����ꍇ�ɂ́A���U�������邱�ƂŃ��^�[�����]���ɂ��Ă��܂����Ƃ�����܂��B

���Ƃ��A���E�������ʼn^�p�����ꍇ�A���σ��^�[����10.6%�B

����A���⌻���Ȃǂɕ��U�����ꍇ��6.1%�B

�ǂ��炪�����邩�A��ڗđR�ł���ˁB

�ϗ������ɂ����ẮA�u���U���Ȃ������X�N�v�ł͂���܂���B�ނ���A���^�[�����ő���Ɋ������ɂ́u���E������v�����ɂ��Ȃ��Ă��܂��B

���ۂ̐����Ō���ƁA�u���E���̂݁v�̕������炩�ɐ��т��ǂ����Ƃ��킩��܂��B

���U�����̑�\��ł���u���{���{�����v�̑g�ݍ��킹�ł́A���X�N�����������A���^�[�����T���߂ɂȂ�܂��B

���σ��^�[���F���U�^���N6.1%�A���E�����N10.6%

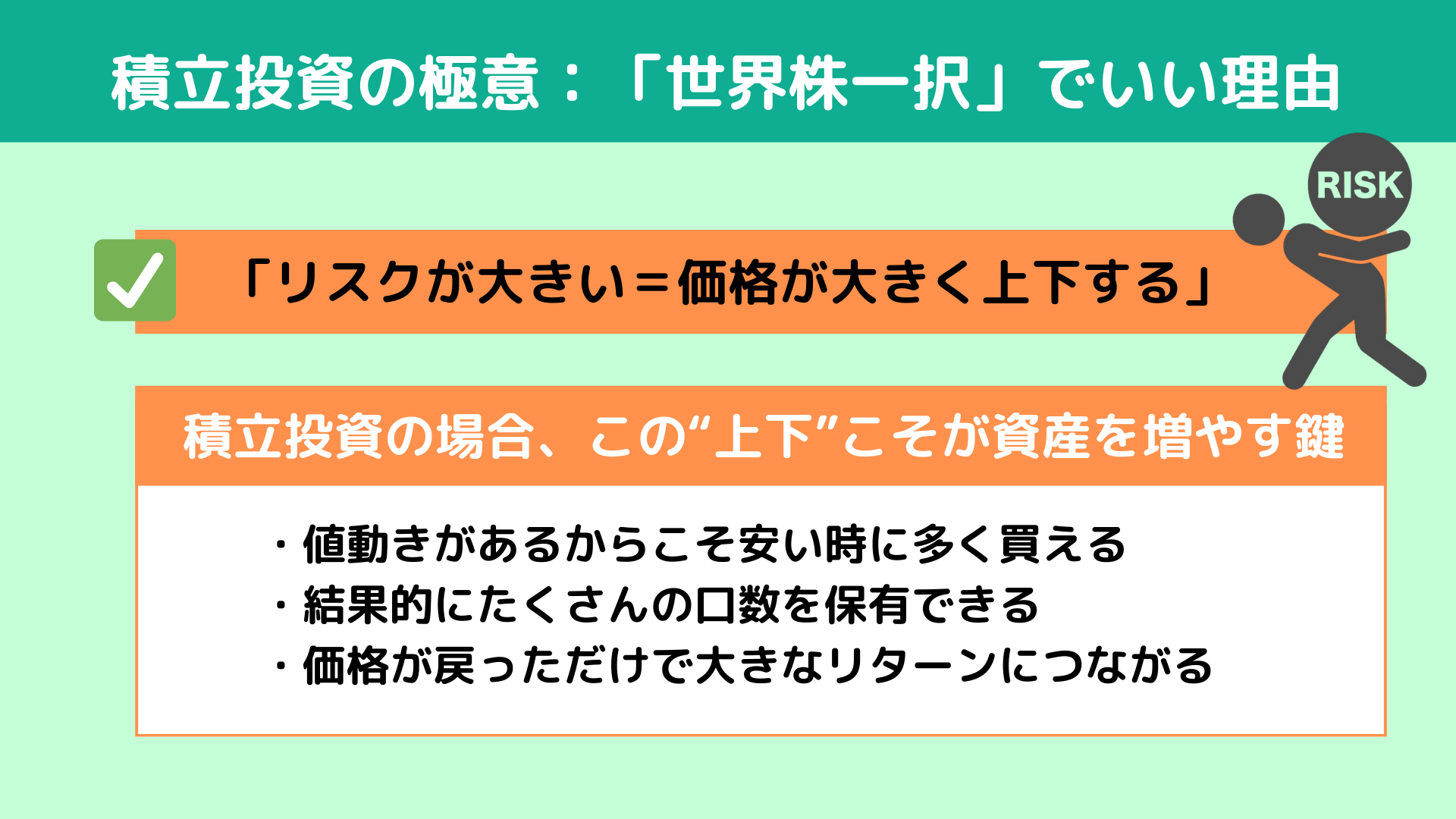

���X�N�i�l�����̕��j�͊m���ɐ��E���̕����傫���ł����A�ϗ��ł͂��̒l�������g�ނ��떡���h�ɂȂ��ł��B

�ϗ������ł͒l�����A�܂胊�X�N���傫���ق����L���ɂȂ�܂��B�ϗ������ł́A�������̋��z�Ŕ��������܂��B����́u�h���R�X�g���ϖ@�v�ƌĂ�锃�����ŁA���i�������Ƃ��͏��Ȃ��A���i�������Ƃ��͑�������������������܂��B

�����炱���l�������傫���ƁA�����Ȃ����^�C�~���O�Łg����������h���ƂɂȂ�A���ʓI�ɕ��ύw���P���������邱�Ƃ��ł�����ł��B�܂�A���i���傫���㉺���Ă��ꂽ�����u���������v�ɂȂ���ł��B

���Ƃ��A����Ȓl�����������Ƃ��܂��傤�B

���X�N�i�l�����̕��j�͊m���ɐ��E���̕����傫���ł����A�ϗ��ł͂��̒l�������g�ނ��떡���h�ɂȂ��ł��B

�ϗ������ł͒l�����A�܂胊�X�N���傫���ق����L���ɂȂ�܂��B�ϗ������ł́A�������̋��z�Ŕ��������܂��B����́u�h���R�X�g���ϖ@�v�ƌĂ�锃�����ŁA���i�������Ƃ��͏��Ȃ��A���i�������Ƃ��͑�������������������܂��B

�����炱���l�������傫���ƁA�����Ȃ����^�C�~���O�Łg����������h���ƂɂȂ�A���ʓI�ɕ��ύw���P���������邱�Ƃ��ł�����ł��B�܂�A���i���傫���㉺���Ă��ꂽ�����u���������v�ɂȂ���ł��B

���Ƃ��A����Ȓl�����������Ƃ��܂��傤�B

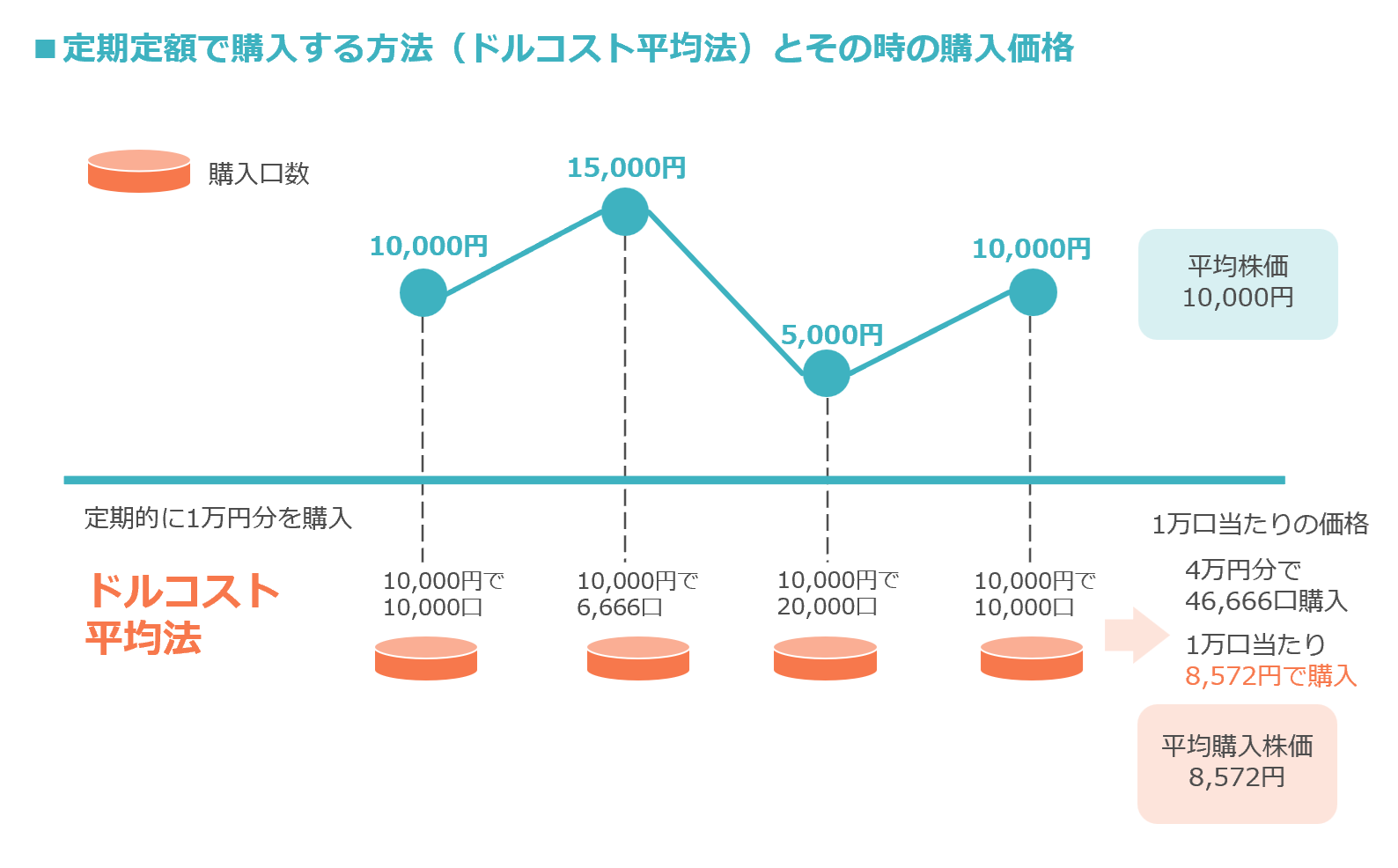

| �� | �P�� | �ϗ��z | �w������ |

| 1�� | 10,000�~ | 10,000�~ | 1.00�� |

| 2�� | 5,000�~ | 10,000�~ | 2.00�� |

| 3�� | 15,000�~ | 10,000�~ | 0.66�� |

| 4�� | 10,000�~ | 10,000�~ | 1.00�� |

| ���v | 40,000�~ | 4.66�� |

�P�����ς�1���~�Ȃ̂ɁA�w���P����8,583�~

����4�����ōw�����������͍��v��4.66���B

���v�����z��4���~�Ȃ̂ŁA���ύw���P������8,583�~�ɂȂ�܂��B

�ǂ��ł��傤���H���i�̕��ς�10,000�~�Ȃ̂ɁA�����Ă��镽�ϒP���͂���������Ȃ��Ă��܂���ˁB���ꂪ�܂��ɁA�h���R�X�g���ϖ@�̌��ʂȂ�ł��B

�����Œ��ڂ��Ăق����̂��A���i���u��������2���v�ɑ��������Ă��邱�ƁB�܂�A�����́g���h����Ȃ��āA�g�d����̃`�����X�h�Ȃ�ł��B

��������A���ݍ���ł݂܂��傤�B

����4�����ōw�����������͍��v��4.66���B

���v�����z��4���~�Ȃ̂ŁA���ύw���P������8,583�~�ɂȂ�܂��B

�ǂ��ł��傤���H���i�̕��ς�10,000�~�Ȃ̂ɁA�����Ă��镽�ϒP���͂���������Ȃ��Ă��܂���ˁB���ꂪ�܂��ɁA�h���R�X�g���ϖ@�̌��ʂȂ�ł��B

�����Œ��ڂ��Ăق����̂��A���i���u��������2���v�ɑ��������Ă��邱�ƁB�܂�A�����́g���h����Ȃ��āA�g�d����̃`�����X�h�Ȃ�ł��B

��������A���ݍ���ł݂܂��傤�B

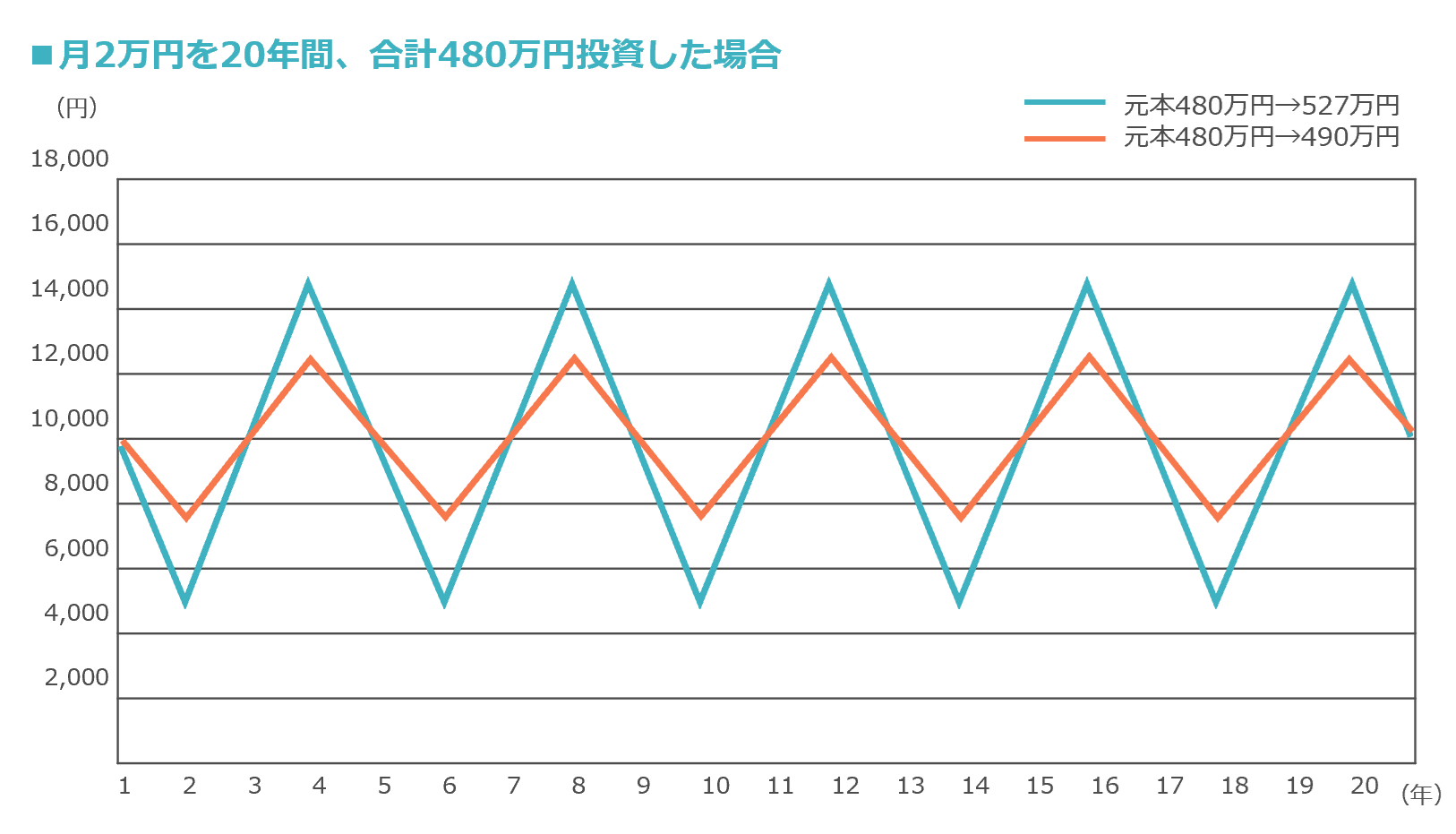

����20�N�ԁA����2���~���ςݗ��Ă��Ƃ��܂��B

���̊Ԃ̒l�������u���肵�Ă����ꍇ�v�Ɓu�㉺�ɑ傫���������ꍇ�v�ŁA�ŏI�I�Ȏ��Y�c���ɂǂꂭ�炢�����o��Ǝv���܂����H

�����V�~�����[�V�����ł́A �l�������傫�������������\���~���������Y���������Ƃ������ʂ��o�Ă��܂��B�������A�J�n���ƏI�����̉��i�������������ꍇ�ł���ł��B

����́A�l���������邩�炱���������ɑ��������āA���ʓI�ɂ�������̌�����ۗL�ł��Ă�������ł��B�����čŌ�ɉ��i���߂��������ŁA���ꂪ�傫�ȃ��^�[���ɂȂ���Ƃ����킯�ł��B

�����ň���ӂ������̂��A�u���X�N�v�Ƃ������t�̈Ӗ��B

����ł́u���X�N���댯�v�Ɩ����ł����A �����̐��E�ł́u���X�N���l�����̕��v�A�܂�g�s�m�����h���Ӗ����܂��B

������A�u���X�N���傫�������i���傫���㉺����v�Ƃ����Ӗ��ł����āA�g��������\���������h�Ƃ����Ӗ��ł͂Ȃ���ł��B�ނ����ϗ��̏ꍇ�A���́g�㉺�h���������Y�𑝂₷���ɂȂ��ł��B

�����炱���A�ϗ����ɂ̓��X�N���������̂܂��l�������傫�����E�����x�X�g�B�|�����Ĉ��莑�Y�ɓ����Ă��܂��ƁA���̃����b�g�������Ȃ��Ȃ�܂��B

�u����������|���v�ł͂Ȃ��A�u���������甃����I�v�Ƃ������z���ł���悤�ɂȂ�ƁA�������g���|�h����g�y���݁h�ɕς���Ă����܂���B

�Ƃ������ƂŁA�ϗ������̒i�K�ł́A���ꂱ����킸�u���E������v��OK�Ƃ������ƂɂȂ�܂��B

�Ȃ��Ȃ�A�ϗ������͌��{���������A���X�N�̉e�����������B���̎����ɂ����g�U�߂�h�I�����ł��邩�ǂ����ŁA�����̎��Y�̐L�тɑ傫�ȍ����o���ł��B

���̃N���C�A���g�ł��A�ϗ������́u�S���E������v�ŃX�^�[�g���A�c����1000���~�߂��Ȃ��Ă����i�K�ŏ��߂ĕ��U���������Ă��܂��B

���̊Ԃ̒l�������u���肵�Ă����ꍇ�v�Ɓu�㉺�ɑ傫���������ꍇ�v�ŁA�ŏI�I�Ȏ��Y�c���ɂǂꂭ�炢�����o��Ǝv���܂����H

�����V�~�����[�V�����ł́A �l�������傫�������������\���~���������Y���������Ƃ������ʂ��o�Ă��܂��B�������A�J�n���ƏI�����̉��i�������������ꍇ�ł���ł��B

����́A�l���������邩�炱���������ɑ��������āA���ʓI�ɂ�������̌�����ۗL�ł��Ă�������ł��B�����čŌ�ɉ��i���߂��������ŁA���ꂪ�傫�ȃ��^�[���ɂȂ���Ƃ����킯�ł��B

�����ň���ӂ������̂��A�u���X�N�v�Ƃ������t�̈Ӗ��B

����ł́u���X�N���댯�v�Ɩ����ł����A �����̐��E�ł́u���X�N���l�����̕��v�A�܂�g�s�m�����h���Ӗ����܂��B

������A�u���X�N���傫�������i���傫���㉺����v�Ƃ����Ӗ��ł����āA�g��������\���������h�Ƃ����Ӗ��ł͂Ȃ���ł��B�ނ����ϗ��̏ꍇ�A���́g�㉺�h���������Y�𑝂₷���ɂȂ��ł��B

�����炱���A�ϗ����ɂ̓��X�N���������̂܂��l�������傫�����E�����x�X�g�B�|�����Ĉ��莑�Y�ɓ����Ă��܂��ƁA���̃����b�g�������Ȃ��Ȃ�܂��B

�u����������|���v�ł͂Ȃ��A�u���������甃����I�v�Ƃ������z���ł���悤�ɂȂ�ƁA�������g���|�h����g�y���݁h�ɕς���Ă����܂���B

�Ƃ������ƂŁA�ϗ������̒i�K�ł́A���ꂱ����킸�u���E������v��OK�Ƃ������ƂɂȂ�܂��B

�Ȃ��Ȃ�A�ϗ������͌��{���������A���X�N�̉e�����������B���̎����ɂ����g�U�߂�h�I�����ł��邩�ǂ����ŁA�����̎��Y�̐L�тɑ傫�ȍ����o���ł��B

���̃N���C�A���g�ł��A�ϗ������́u�S���E������v�ŃX�^�[�g���A�c����1000���~�߂��Ȃ��Ă����i�K�ŏ��߂ĕ��U���������Ă��܂��B

�ϗ������́g�U�߁h�ł悩�����B�ł��c���������Ă�����A���낻��g���h���ӎ����Ă����܂��傤�B���Y�`���̃X�e�[�W���ς��A�킢�����ς���ł��B

�Ȃ������ӎ�����̂��H����́A

�c���������Ă������ƂŁA�g������Ƃ����l������h�ł����Y�S�̂ւ̉e�����傫���Ȃ��Ă��邩���ł��B

���Ƃ��A1000���~�̎��Y��3����������A300���~�̕]�����ɂȂ�܂��B���_�I�ɂ������I�ɂ��A�C���p�N�g�͏���������܂����ˁB

�����玄�́A�c��1000���~��������u�헪�̐�ւ����C���v�Ƃ��Ă��`�����Ă��܂��B

�ϗ��ƈꊇ�����A�����Ⴄ���Ƃ����Ɓg���������Ƃ��̒ɂ݁h�ł��B

�ϗ��Ȃ�A��������������Ăނ��냉�b�L�[�ł����A�ꊇ�Ŏ����Ă�����A�l������͂����̃_���[�W�ɂȂ�܂��B

���Ƃ��A1000���~�̎��Y��3����������A300���~�̕]�����ɂȂ�܂��B���_�I�ɂ������I�ɂ��A�C���p�N�g�͏���������܂����ˁB

�����玄�́A�c��1000���~��������u�헪�̐�ւ����C���v�Ƃ��Ă��`�����Ă��܂��B

�ϗ��ƈꊇ�����A�����Ⴄ���Ƃ����Ɓg���������Ƃ��̒ɂ݁h�ł��B

�ϗ��Ȃ�A��������������Ăނ��냉�b�L�[�ł����A�ꊇ�Ŏ����Ă�����A�l������͂����̃_���[�W�ɂȂ�܂��B

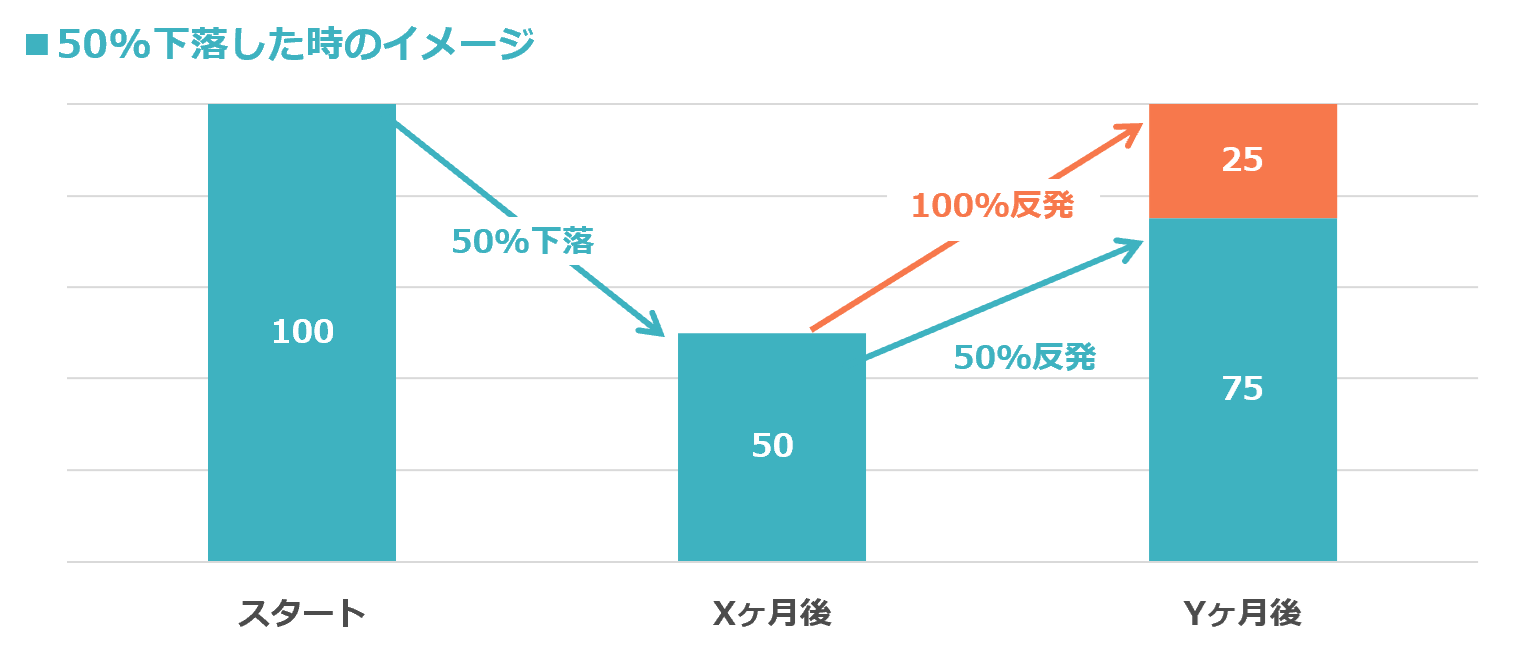

���Ƃ��A1000���~��50���������Ă��܂�����A500���~�ɁB

��������߂��ɂ͓���50���オ���Ă����ɂ͖߂�܂���B���肪�����Ă��܂��Ă��邩��ł��B

50������������100���̉��K�v�ɂȂ�܂��B��C�Ɍ���̂́A���Ȃ�̒Ɏ�ł��ˁB

��������߂��ɂ͓���50���オ���Ă����ɂ͖߂�܂���B���肪�����Ă��܂��Ă��邩��ł��B

50������������100���̉��K�v�ɂȂ�܂��B��C�Ɍ���̂́A���Ȃ�̒Ɏ�ł��ˁB

���́g�ɂ݁h��a�炰��ɂ͂ǂ����邩�H�����ŏ��߂āu���U�v�̓o��ł��B

�ϗ������ł͕��U�͕s�v�ƌ����܂������A�c�����������������A�u���Y�̈ꕔ�����莑�Y�֓������v���Ƃ��厖�Ȃ�ł��B

�o�����X���Ƃ邱�ƂŁA�l�����̌����������X�N��}������悤�ɂȂ�܂��B

�ϗ������ł͕��U�͕s�v�ƌ����܂������A�c�����������������A�u���Y�̈ꕔ�����莑�Y�֓������v���Ƃ��厖�Ȃ�ł��B

�o�����X���Ƃ邱�ƂŁA�l�����̌����������X�N��}������悤�ɂȂ�܂��B

�ł́A���ǂ̃^�C�~���O�Łg�����Ď��ɓ���h�̂��ǂ����H�ƕ����ꂽ�ꍇ�A�ڈ��Ƃ��Ď����������߂��Ă���̂́A�N���σ��^�[����7�������Ƃ��ł��B

�u���A����Ȃ���ŁH�v�Ǝv���邩������܂��A���ꂪ���E���̉ߋ��̕��σ��^�[���Ȃ�ł��B

�����傫�������Ă���ꍇ�͗l�q�����Ă������ł����A�~�����Ă����Ƃ����ƂƎ��������Ă��܂��ƁA���������̊܂݉v�������Ă��܂��A�Ƃ����P�[�X���悭����܂��B

�ϗ������́g�U�߂�h�A�ł��c������������g���h�ցB���ꂪ�A���Y�`���ɂ����Ĉꐶ���m�̎��_�ł��B

�����傫�������Ă���ꍇ�͗l�q�����Ă������ł����A�~�����Ă����Ƃ����ƂƎ��������Ă��܂��ƁA���������̊܂݉v�������Ă��܂��A�Ƃ����P�[�X���悭����܂��B

�ϗ������́g�U�߂�h�A�ł��c������������g���h�ցB���ꂪ�A���Y�`���ɂ����Ĉꐶ���m�̎��_�ł��B

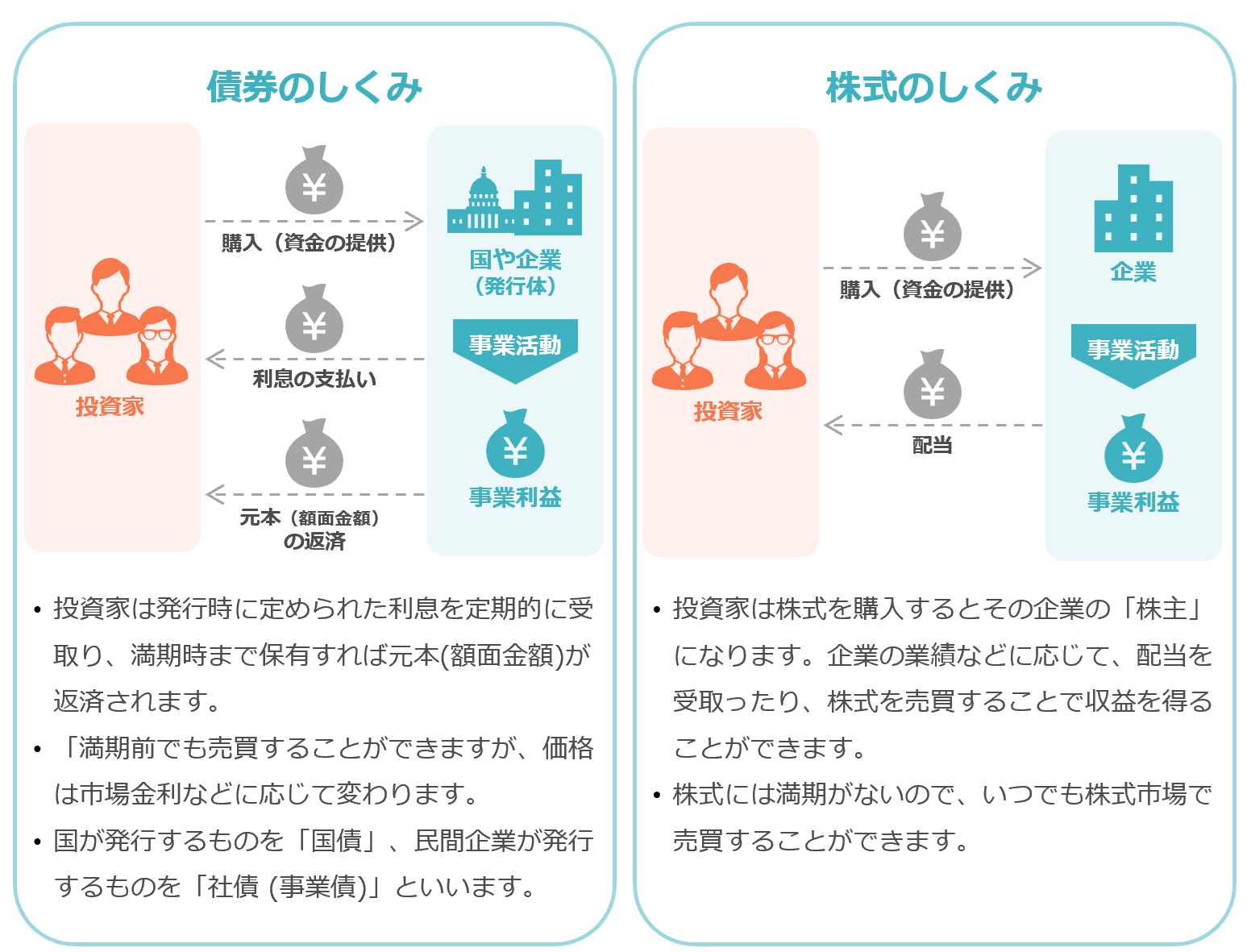

���������Y����邽�߁A

�g�U�߁h����g���h�Ɏ��Y�z����ς��Ă��������ɍœK�Ȃ̂��u���v�ł��B

�ł��A���Ȃ牽�ł������Ƃ����킯�ł͂���܂���B����́g�Ȃ����Ȃ̂��h�Ɓg�ǂ��I�ׂ����̂��h�܂ŁA��̓I�ɉ�����Ă����܂��B

�ł��A���Ȃ牽�ł������Ƃ����킯�ł͂���܂���B����́g�Ȃ����Ȃ̂��h�Ɓg�ǂ��I�ׂ����̂��h�܂ŁA��̓I�ɉ�����Ă����܂��B

���ɂ́g�����h������

�����M���ƈ���āA���́u���E������߂��Ă��邩�v���ŏ����猈�܂��Ă��܂��B����́g���h�̎��Y�Ƃ��Ă͂��Ȃ�傫�ȓ����ł���ˁB�V��Ɍ����āu���N��Ɂ��~���v�Ƃ����v�悪���Ă₷���Ȃ��ł��B

�������m�肵�Ă���

����ɁA���͗��������O�Ɍ��܂��Ă��܂��B���̋���������I�ɓ����Ă��邱�ƂŁA�u�^�p����������������v��Ԃ����܂��B

���Ƃ��A����3���̍��Ȃ�A100���~������N��3���~�������I�ɓ����Ă���B���́g���������h�́A�����̈��S�ɂ��Ȃ����Ă��܂���ˁB

���Ƃ��A����3���̍��Ȃ�A100���~������N��3���~�������I�ɓ����Ă���B���́g���������h�́A�����̈��S�ɂ��Ȃ����Ă��܂���ˁB

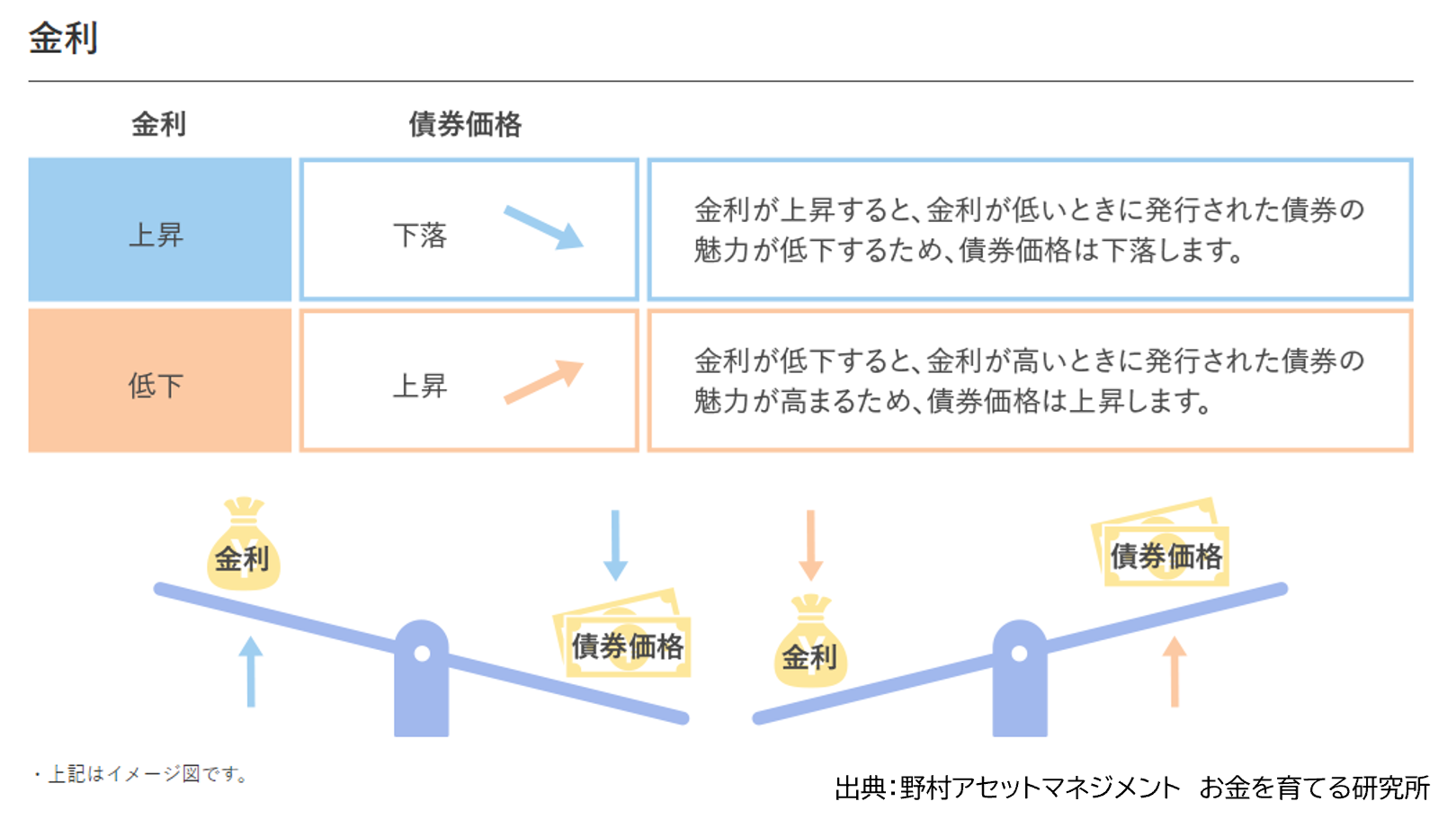

���Ɓg�t�̓����h�ɂȂ邱�Ƃ�����

������̓����͌����I�Ɂu���Ƌt�̒l����������v�_�ł��B

�i�C����������Ɗ����͉�����܂���ˁB�i�C����������Ƃ�������₷������悤������������܂��B�����Ȃ�ƍ������Ă�����͑��ΓI�ɋ����������Ȃ�̂ō����i�͏㏸���� �Ƃ������ꂪ�A�悭����p�^�[���ł��B

��O�̎����͑�������܂����A�����������Ă��������x���ɂȂ��\��������Ƃ������Ƃł��B�����炱���A�����C���ł���Ă����l�ɂ́u���v�Ƃ��č��������鉿�l�������ł��B

��O�̎����͑�������܂����A�����������Ă��������x���ɂȂ��\��������Ƃ������Ƃł��B�����炱���A�����C���ł���Ă����l�ɂ́u���v�Ƃ��č��������鉿�l�������ł��B

�������A2025�N���݁A���{�̍��͋������ɒ[�ɒႢ���߁A���ۂ̑I�����Ƃ��Ắu�č��ȂNJO���č��v�����S�ɂȂ�܂��B�����Ȃ�ƁA�u�בփ��X�N�v���o�Ă��܂���ˁB

�ł��A���Ƃ��ΔN3���̗�����15�N�������獇�v45���B�בւő����~���ɂȂ����Ƃ��Ă��A�����I�Ɏ��ĂJ�o�[�ł��邱�Ƃ������ł��B�厖�Ȃ̂́A�g�Z���Ŕ���Ȃ��O��h�Ŏ������ł��B

�ł��A���Ƃ��ΔN3���̗�����15�N�������獇�v45���B�בւő����~���ɂȂ����Ƃ��Ă��A�����I�Ɏ��ĂJ�o�[�ł��邱�Ƃ������ł��B�厖�Ȃ̂́A�g�Z���Ŕ���Ȃ��O��h�Ŏ������ł��B

���ɂ��u���^�����M���v�Ɓu�ʍ��v������܂����A�g�����܂Ŏ����Ċm���ɕԂ��Ă���h�Ƃ����ő�̃����b�g���������ɂ́A�ʍ��̕����D��Ă��܂��B

�Ȃ��Ȃ�A�����M�����Ƃ����Ȗ����̍����������Ă��܂��āA�g�������ł�����Ԃ��Ă��邩�h�������Ȃ��Ȃ邩��Ȃ�ł��B

�������A���ɂ����X�N������܂��B���ꂪ�u�f�t�H���g���X�N�i���s���s�j�v�ł��B���́g�؋��̏؏��h�Ȃ̂ŁA���s�����j�]���Ă��܂��A�����͂������A���{����߂�Ȃ��Ƃ����P�[�X���[���ł͂���܂���B

�Ȃ��Ȃ�A�����M�����Ƃ����Ȗ����̍����������Ă��܂��āA�g�������ł�����Ԃ��Ă��邩�h�������Ȃ��Ȃ邩��Ȃ�ł��B

�������A���ɂ����X�N������܂��B���ꂪ�u�f�t�H���g���X�N�i���s���s�j�v�ł��B���́g�؋��̏؏��h�Ȃ̂ŁA���s�����j�]���Ă��܂��A�����͂������A���{����߂�Ȃ��Ƃ����P�[�X���[���ł͂���܂���B

�����I�т̃R�c�F�i�t���{���Ɠ��e���m�F���悤

�ʍ������ɑ厖�Ȃ̂��A�u�M�p�i�t���v�Ɓu���s�̂̎��Ɠ��e�v�ł��B

�@���@�M�p�i�t���FS&P�⃀�[�f�B�[�Y�Ȃǂ̕]���@�ւ��o���Ă���i�t���i��FAAA�AAA�AA�Ȃǁj���m�F�B��{�I�ɂ�A�i�ȏ������S���C���ł��B

�@���@���Ɠ��e�F���Ȃ�M�p�x�������ł����A��ƍȂ�u���̊�Ƃ����̃r�W�l�X�Ŏ��v���グ�Ă��邩�H�v�����邱�Ƃ��d�v�ł��B���v�����肵�Ă���C���t���n����K���i�n��ƂȂǂ͑��ΓI�Ƀ��X�N����߂ł��B

�܂�A�u���S�Ɍ����邩��Ƃ����ĂȂ�ł������v�̂ł͂Ȃ��A�M�p�͂̂��锭�s�̂�I���Ƃ������_�������Ă��������B

�@���@�M�p�i�t���FS&P�⃀�[�f�B�[�Y�Ȃǂ̕]���@�ւ��o���Ă���i�t���i��FAAA�AAA�AA�Ȃǁj���m�F�B��{�I�ɂ�A�i�ȏ������S���C���ł��B

�@���@���Ɠ��e�F���Ȃ�M�p�x�������ł����A��ƍȂ�u���̊�Ƃ����̃r�W�l�X�Ŏ��v���グ�Ă��邩�H�v�����邱�Ƃ��d�v�ł��B���v�����肵�Ă���C���t���n����K���i�n��ƂȂǂ͑��ΓI�Ƀ��X�N����߂ł��B

�܂�A�u���S�Ɍ����邩��Ƃ����ĂȂ�ł������v�̂ł͂Ȃ��A�M�p�͂̂��锭�s�̂�I���Ƃ������_�������Ă��������B

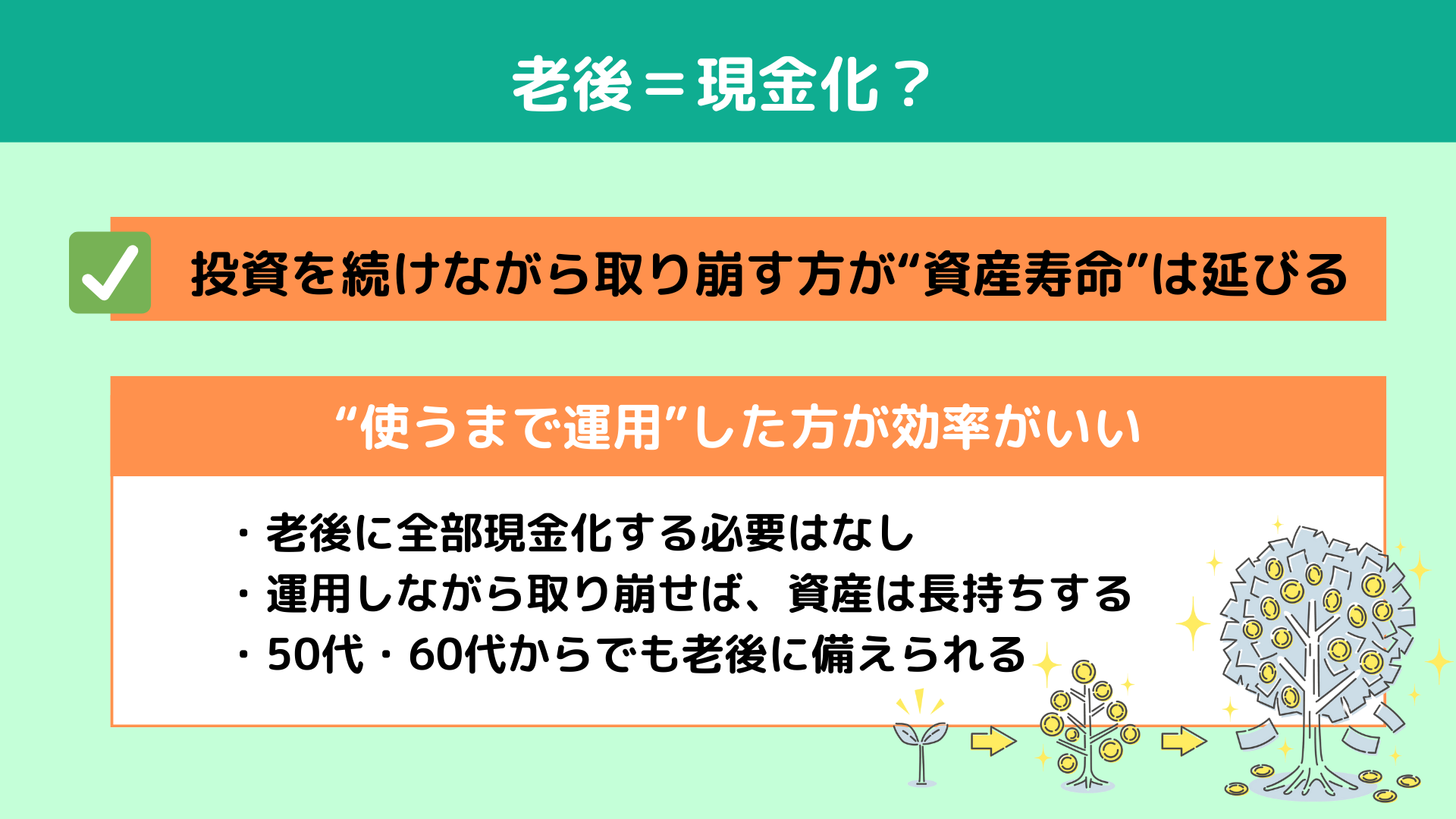

�V�ゾ����Ƃ����āA���ׂĂ������ɂ���K�v�͂���܂���B�ނ���A�g�����𑱂��Ȃ���������h���ƂŁA���Y�������������Ƃ��ł����ł��B�Ȃ��Ȃ�A�V��Ƃ����Ă��A���Y����x�ɑS���g���킯�ł͂Ȃ�����ł��B

�ސE���������ɁA�茳�̎��Y��S�������ɂ��āA���������C�Ɏg����c�Ȃ�Ă��ƁA�Ȃ��ł���ˁH�V��͒����A�g���y�[�X����肾���炱���A �c���Ă��邨���́g�g���܂ʼn^�p�h��������������������ł��B

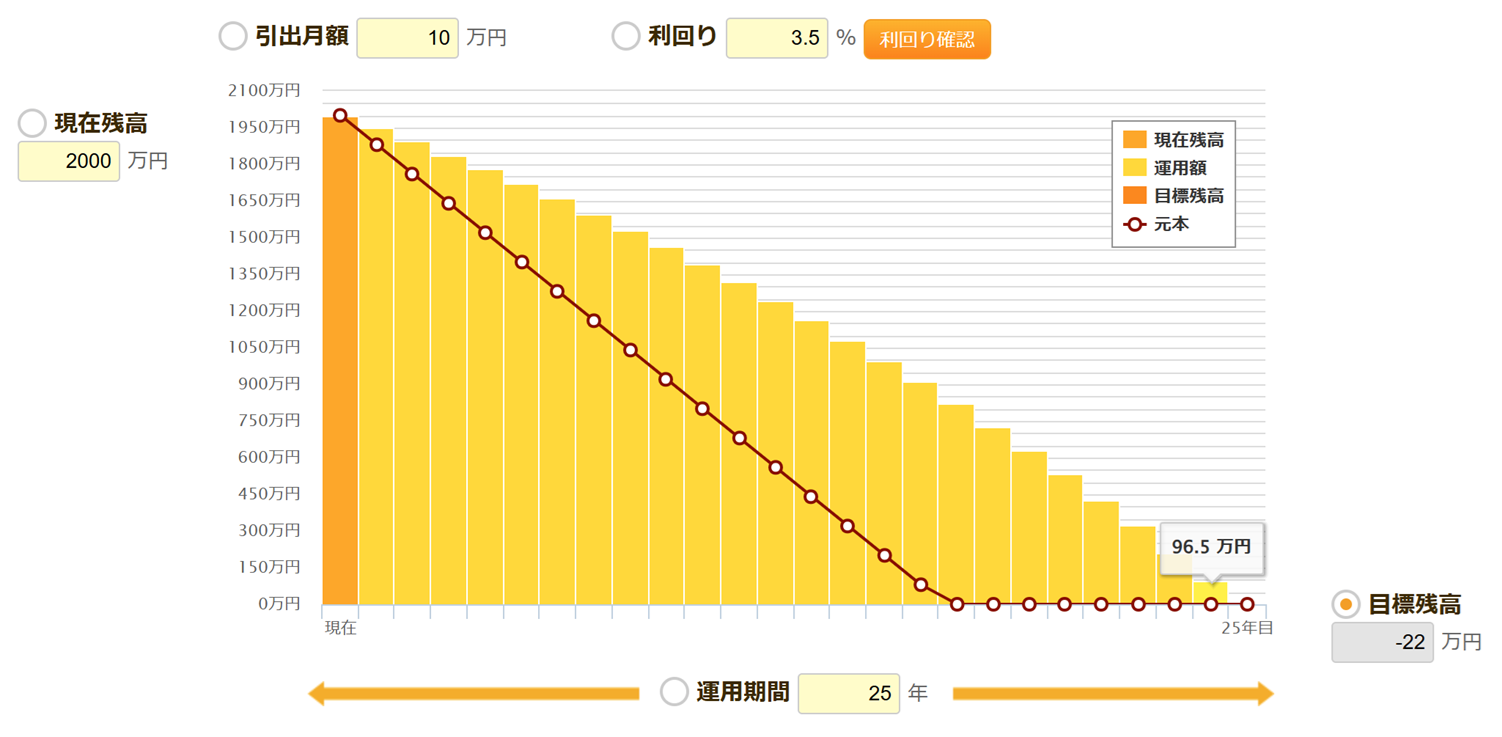

���Ƃ��A2,000���~�̎��Y��10���~���������ƁA�P���v�Z��16�N8�����Ń[���ɂȂ�܂��B

�ސE���������ɁA�茳�̎��Y��S�������ɂ��āA���������C�Ɏg����c�Ȃ�Ă��ƁA�Ȃ��ł���ˁH�V��͒����A�g���y�[�X����肾���炱���A �c���Ă��邨���́g�g���܂ʼn^�p�h��������������������ł��B

���Ƃ��A2,000���~�̎��Y��10���~���������ƁA�P���v�Z��16�N8�����Ń[���ɂȂ�܂��B

�ł��A���ɔN3.5���ʼn^�p���Ȃ��疈��10���~�����������ꍇ�A�Ȃ�Ɩ�25�N�����������v�Z�ɂȂ��ł��B

������A�V�㎑���͂��ׂČ���������̂ł͂Ȃ��A�u�K�v�ȕ������������āA�c��͉^�p�p���v����{�헪�ɂȂ�܂��B�����m���Ă��������ŁA�V��̕s�������Ȃ茸��Ǝv���܂��H

���͂��̘b�A50��E60��̕��ɂ������`����������ł��B�Ȃ��Ȃ�u�����x����Ȃ����v�ƔY��ł���قǁA�g�g���Ȃ��瑝�₷�h�Ƃ������_�������ƂŁA���Y�`�����܂��܂��������邩��ł��B

�u������ł��Ԃɍ����v�Ǝ��M�������Č����܂��B�����͎n�߂鎞�����A�g�ǂ������Ă������h���厖�Ȃ�ł��B

������A�V�㎑���͂��ׂČ���������̂ł͂Ȃ��A�u�K�v�ȕ������������āA�c��͉^�p�p���v����{�헪�ɂȂ�܂��B�����m���Ă��������ŁA�V��̕s�������Ȃ茸��Ǝv���܂��H

���͂��̘b�A50��E60��̕��ɂ������`����������ł��B�Ȃ��Ȃ�u�����x����Ȃ����v�ƔY��ł���قǁA�g�g���Ȃ��瑝�₷�h�Ƃ������_�������ƂŁA���Y�`�����܂��܂��������邩��ł��B

�u������ł��Ԃɍ����v�Ǝ��M�������Č����܂��B�����͎n�߂鎞�����A�g�ǂ������Ă������h���厖�Ȃ�ł��B

���āA�����܂��ϗ������U�������V��̎g�����܂ŁA�ꐶ���m�̓����헪���w��ł��܂����B���̏͂ł́A���ۂɁu�����ǂ��n�߂�����̂��H�v�Ƃ�����̓I�ȃX�e�b�v�����`�����Ă����܂��B

�ŏ��ɂ�邱�Ƃ͂������ЂƂB�S���E�����C���f�b�N�X�t�@���h��I��ŁA�����̐ϗ��ݒ�����邱�Ƃł��B

�u�ǂ��I�ׂ������킩��Ȃ��c�v�Ƃ������������Ǝv���܂����A���S���Ă��������B���O�Ɂw�S���E���x�Ə����Ă���NISA�݂��ē����g�Ώۂ̃t�@���h�Ȃ�A��{�I�ɂǂ��I��ł��傫�ȍ��͂���܂���B

�����،������͂������ł����H

�܂��̕��́A�l�b�g�،��Ȃ�X�}�z�ŊJ�݂ł��܂��B�}�C�i���o�[�J�[�h�����茳�ɗp�ӂ��āA�l�b�g�،��̌������J�݂��܂��傤�B�l�b�g�،��@�J�݁@�Ō������ăp�b�Ƃ����ȂƎv�����Ƃ����OK�ł��B

�ǂ���I��ł��꒷��Z�͂���̂ŁA�������Ƃɂ����J�݂�i�߂Ă��܂��ςݗ��ẴX�^�[�g���܂��傤�B

�ςݗ��Ă���z�́A���������[���łȂ���A���������ł���ő�̋��z�ɂ���̂��|�C���g�ł��B��ʼn����邱�Ƃ͊ȒP�ɂł��܂��B

�u�ǂ��I�ׂ������킩��Ȃ��c�v�Ƃ������������Ǝv���܂����A���S���Ă��������B���O�Ɂw�S���E���x�Ə����Ă���NISA�݂��ē����g�Ώۂ̃t�@���h�Ȃ�A��{�I�ɂǂ��I��ł��傫�ȍ��͂���܂���B

�����،������͂������ł����H

�܂��̕��́A�l�b�g�،��Ȃ�X�}�z�ŊJ�݂ł��܂��B�}�C�i���o�[�J�[�h�����茳�ɗp�ӂ��āA�l�b�g�،��̌������J�݂��܂��傤�B�l�b�g�،��@�J�݁@�Ō������ăp�b�Ƃ����ȂƎv�����Ƃ����OK�ł��B

�ǂ���I��ł��꒷��Z�͂���̂ŁA�������Ƃɂ����J�݂�i�߂Ă��܂��ςݗ��ẴX�^�[�g���܂��傤�B

�ςݗ��Ă���z�́A���������[���łȂ���A���������ł���ő�̋��z�ɂ���̂��|�C���g�ł��B��ʼn����邱�Ƃ͊ȒP�ɂł��܂��B

�ϗ��𑱂��Ď��Y�������Ă�����A���́g���h���l����X�e�[�W�ł��B���̖ڈ���1000���~�ł��B

���̃^�C�~���O�ňꕔ�p���A�u���v�Ȃǒl�����̏��������Y�ɐU�蕪���Ă����܂��傤�B�����ł́A���Ȃ�O���č������ƂȂ�܂����A�������オ���ē���Γ��{�̍����悢�ł��B

�Ƃɂ��� �g���Y�������Ă�����A�����ӎ�����h�A���̊��o�̕Ћ��ł����̂Ŏ����Ă����܂��傤�B

���̃^�C�~���O�ňꕔ�p���A�u���v�Ȃǒl�����̏��������Y�ɐU�蕪���Ă����܂��傤�B�����ł́A���Ȃ�O���č������ƂȂ�܂����A�������オ���ē���Γ��{�̍����悢�ł��B

�Ƃɂ��� �g���Y�������Ă�����A�����ӎ�����h�A���̊��o�̕Ћ��ł����̂Ŏ����Ă����܂��傤�B

���悢��V��ɂȂ����玟�́g�g�����h�̃X�e�b�v�B�ł��A�S�������ɂ���K�v�͂���܂���B�厖�Ȃ̂́A�u�K�v�ȕ������������A�c��͉^�p�𑱂���v�Ƃ����l�����ł��B

�Ⴆ�A�N3.5�����x�ʼn^�p�����Ȃ��猎�X�̐���������Ă����A�������z�ł�20�N�ȏ㎝�����邱�Ƃ��ł��܂��B

�g���炳�Ȃ��悤�Ɏg���h�ł͂Ȃ��A�g���₵�Ȃ���g���h�Ƃ����C���[�W�ł��B

�Ⴆ�A�N3.5�����x�ʼn^�p�����Ȃ��猎�X�̐���������Ă����A�������z�ł�20�N�ȏ㎝�����邱�Ƃ��ł��܂��B

�g���炳�Ȃ��悤�Ɏg���h�ł͂Ȃ��A�g���₵�Ȃ���g���h�Ƃ����C���[�W�ł��B

�u����50�ゾ���A�����͍�����c�v����ȕ��Ɋ����Ă��܂��H

�m���ɁA�Ⴂ���̂悤�ȁg���ԁh�͎c����Ă��Ȃ���������܂���B�ł��A50�ォ��ł�20�N�́g�^�p�ł���h�B�ނ���A����20�N���ǂ��g�������l���㔼�̎��Y�v��傫�����E���܂��B

����܂ł��`�����Ă����悤�ɁA�ϗ�������50�ォ��ł��x������܂���B�u���₷�v�u���v�u�g���v����3�̃o�����X���ӎ�����A�^�p�𑱂��Ȃ��玑�Y�����Ɏ��������Ƃ��ł����ł��B

�u50��͂܂����̎����ł͂Ȃ��A�g���ꂩ��h�����鎞���v�B�����ƉƑ��̖����̂��߂ɍ����A�ŏ��̈���ݏo���܂��傤�B

�����̂��Ƃł킩��Ȃ����Ƃ�s���Ȃ��Ƃ�����A���̃o�i�[�܂���������̂��₢���킹�t�H�[������A���C�y�ɂ��₢���킹���������B

�֘A�L���F

�m���ɁA�Ⴂ���̂悤�ȁg���ԁh�͎c����Ă��Ȃ���������܂���B�ł��A50�ォ��ł�20�N�́g�^�p�ł���h�B�ނ���A����20�N���ǂ��g�������l���㔼�̎��Y�v��傫�����E���܂��B

����܂ł��`�����Ă����悤�ɁA�ϗ�������50�ォ��ł��x������܂���B�u���₷�v�u���v�u�g���v����3�̃o�����X���ӎ�����A�^�p�𑱂��Ȃ��玑�Y�����Ɏ��������Ƃ��ł����ł��B

�u50��͂܂����̎����ł͂Ȃ��A�g���ꂩ��h�����鎞���v�B�����ƉƑ��̖����̂��߂ɍ����A�ŏ��̈���ݏo���܂��傤�B

�����̂��Ƃł킩��Ȃ����Ƃ�s���Ȃ��Ƃ�����A���̃o�i�[�܂���������̂��₢���킹�t�H�[������A���C�y�ɂ��₢���킹���������B

�֘A�L���F

-

NISA������Ɏg�����߂̂������ЂƂ̏�����������܂�

���~�Ɠ����͂܂������قȂ鐫���������߁ANISA�͒�������ɂȂ�Ȃ��Ƃ̐����݂��܂��B������2024�N1���̐��x�����ɂ����NISA�̎g�����肪���P���ꂽ���߁A���������Β�������ɂ��g���邵���݂ɂȂ����Ƃ�����ł��傤�c

���~�Ɠ����͂܂������قȂ鐫���������߁ANISA�͒�������ɂȂ�Ȃ��Ƃ̐����݂��܂��B������2024�N1���̐��x�����ɂ����NISA�̎g�����肪���P���ꂽ���߁A���������Β�������ɂ��g���邵���݂ɂȂ����Ƃ�����ł��傤�c

-

�VNISA�͉��ɓ������ׂ��H�����M�����g�����ꐶ�̓����헪��FP���`�����܂�

�u�VNISA���n�߂Ă݂�������ǁA���ɓ�����������̂��킩��Ȃ��v�Ƃ̂��Y�݂��悭���ɂ��܂��B����ȕ��̂��߂ɁA�{�L���ł͏��S�҂ł��킩��u�ꐶ�g���铊���헪�v���Љ�܂��B�����I�Ɏ��Y�𑝂₷�R�c�A���Y���������Ƃ��̓K�ȓ����s���A����ɂ͘V��̎��������c

�u�VNISA���n�߂Ă݂�������ǁA���ɓ�����������̂��킩��Ȃ��v�Ƃ̂��Y�݂��悭���ɂ��܂��B����ȕ��̂��߂ɁA�{�L���ł͏��S�҂ł��킩��u�ꐶ�g���铊���헪�v���Љ�܂��B�����I�Ɏ��Y�𑝂₷�R�c�A���Y���������Ƃ��̓K�ȓ����s���A����ɂ͘V��̎��������c

-

�y����zNISA�Őϗ��������������M���̎��������IFP�����k����Љ�܂�

NISA�ł̐ϗ����������p���ċ��玑���̏�����V��̎��Y�`����i�߂Ă�����������Ǝv���܂��B�������A�\�����ʏo����������Ƃ��͂ǂ�����悢�̂ł��傤�H���̏ꍇ�A�ςݗ��Ă����Y�̎�������ϗ��̒��f�Ƃ������_��ȑΉ������߂��܂��c

NISA�ł̐ϗ����������p���ċ��玑���̏�����V��̎��Y�`����i�߂Ă�����������Ǝv���܂��B�������A�\�����ʏo����������Ƃ��͂ǂ�����悢�̂ł��傤�H���̏ꍇ�A�ςݗ��Ă����Y�̎�������ϗ��̒��f�Ƃ������_��ȑΉ������߂��܂��c