私立中学受験を世帯年収だけで考えない!お金の後悔を防ぐ注意点をFPが解説

2025年12月12日

執筆者:土屋 ごう

執筆者:土屋 ごう

子どもの進学先として私立中学を検討している方の心配事といえば、公立に比べて高額な教育費でしょう。世帯年収の目安はいくらか調べる方も多いはずです。

文部科学省の「令和5年度子供の学習費調査」の結果によれば、私立中学生の子を持つ家庭の約6割が世帯年収1000万円以上で、800万円以上となると約75%にのぼります。(※)

しかし、FPとしての私の経験上、実際には世帯年収が1000万円以上であっても私立中学への進学が厳しいご家庭も少なくないといえます。

たしかに年収は中学受験しても問題ないか否かのひとつの判断材料にはなりますが、年収だけでは適切な判断は難しいものです。

そこで本記事では、私立中学の検討にあたり、長い目でみてお金の面で後悔しないための年収基準「以外」のチェックポイントを3つ紹介します。

※参考:子供の学習費調査

文部科学省の「令和5年度子供の学習費調査」の結果によれば、私立中学生の子を持つ家庭の約6割が世帯年収1000万円以上で、800万円以上となると約75%にのぼります。(※)

しかし、FPとしての私の経験上、実際には世帯年収が1000万円以上であっても私立中学への進学が厳しいご家庭も少なくないといえます。

たしかに年収は中学受験しても問題ないか否かのひとつの判断材料にはなりますが、年収だけでは適切な判断は難しいものです。

そこで本記事では、私立中学の検討にあたり、長い目でみてお金の面で後悔しないための年収基準「以外」のチェックポイントを3つ紹介します。

※参考:子供の学習費調査

子どもを私立中学に通わせるとなると、中学受験のための塾通いが始まる

小学校4年生から大学卒業まではお金を貯められない覚悟が必要です。

そうなると、教育費は何とか払えたとしても、老後資金の準備が不十分になってしまうおそれがあります。ここでは、とくに気をつけたい家庭のパターンを2つ紹介します。

そうなると、教育費は何とか払えたとしても、老後資金の準備が不十分になってしまうおそれがあります。ここでは、とくに気をつけたい家庭のパターンを2つ紹介します。

まずは、仕事を完全にリタイアして

年金生活に入る時点で住宅ローンの残債が多いパターンです。

「65歳時点で」と表現した理由は、現状では60歳を定年とする企業が多くを占めるからです。このため、60歳で定年退職して継続雇用で65歳まで働いてからリタイアするパターンを想定しています。もしも70歳まで働く考えであれば、65歳ではなく70歳時点での住宅ローン残高を確認しましょう。

現役時代よりも収入がぐっと少なくなる年金生活において、住宅ローンの返済負担はより大きくなる点は想像に難くありません。子どもの教育費の負担で十分にお金を蓄えられていないとすれば、人生をまっとうするより前に資産が底をつかないか心配です。

ただし、子どもが小さいうちにある程度のお金を蓄えられているか、子どもの大学卒業後からご自身のリタイアまで貯める期間が10年以上あるなら話は少し変わってきます。

詳細な説明は別の記事に譲りますが、リタイア時の住宅ローンの残債も考慮したうえで、子どもの進学先を判断しましょう。

「65歳時点で」と表現した理由は、現状では60歳を定年とする企業が多くを占めるからです。このため、60歳で定年退職して継続雇用で65歳まで働いてからリタイアするパターンを想定しています。もしも70歳まで働く考えであれば、65歳ではなく70歳時点での住宅ローン残高を確認しましょう。

現役時代よりも収入がぐっと少なくなる年金生活において、住宅ローンの返済負担はより大きくなる点は想像に難くありません。子どもの教育費の負担で十分にお金を蓄えられていないとすれば、人生をまっとうするより前に資産が底をつかないか心配です。

ただし、子どもが小さいうちにある程度のお金を蓄えられているか、子どもの大学卒業後からご自身のリタイアまで貯める期間が10年以上あるなら話は少し変わってきます。

詳細な説明は別の記事に譲りますが、リタイア時の住宅ローンの残債も考慮したうえで、子どもの進学先を判断しましょう。

ここでの高齢出産は、夫婦ともに35歳以上で子どもを授かったケースを指します。

たとえば38歳で子どもが生まれたとすると、その子が大学を卒業するときには親であるご自身は60歳です。もし65歳での完全リタイアを考えているなら、老後資金をしっかり貯められる期間は残り5年しかありません。

このため、高齢出産の場合には、受験対策の通塾が始まる 小4になるまでにどれだけ貯めてこられたかが鍵を握ります。

以下は、老後資金の大まかな考え方です。

65歳(リタイア時)までに貯めた額+退職金−65歳時点での住宅ローン残債

私立中学への進学によりこの先13年は貯金が進まず、次の貯め時が子どもの大学卒業後である点を踏まえて、小4までにどれだけ貯めておければ安心でしょうか。

安心できる水準まで現実的にお金を貯められそうでしょうか。

年収だけでなく老後資金の準備といった切り口から考えてみることも大切です。

たとえば38歳で子どもが生まれたとすると、その子が大学を卒業するときには親であるご自身は60歳です。もし65歳での完全リタイアを考えているなら、老後資金をしっかり貯められる期間は残り5年しかありません。

このため、高齢出産の場合には、受験対策の通塾が始まる 小4になるまでにどれだけ貯めてこられたかが鍵を握ります。

以下は、老後資金の大まかな考え方です。

65歳(リタイア時)までに貯めた額+退職金−65歳時点での住宅ローン残債

私立中学への進学によりこの先13年は貯金が進まず、次の貯め時が子どもの大学卒業後である点を踏まえて、小4までにどれだけ貯めておければ安心でしょうか。

安心できる水準まで現実的にお金を貯められそうでしょうか。

年収だけでなく老後資金の準備といった切り口から考えてみることも大切です。

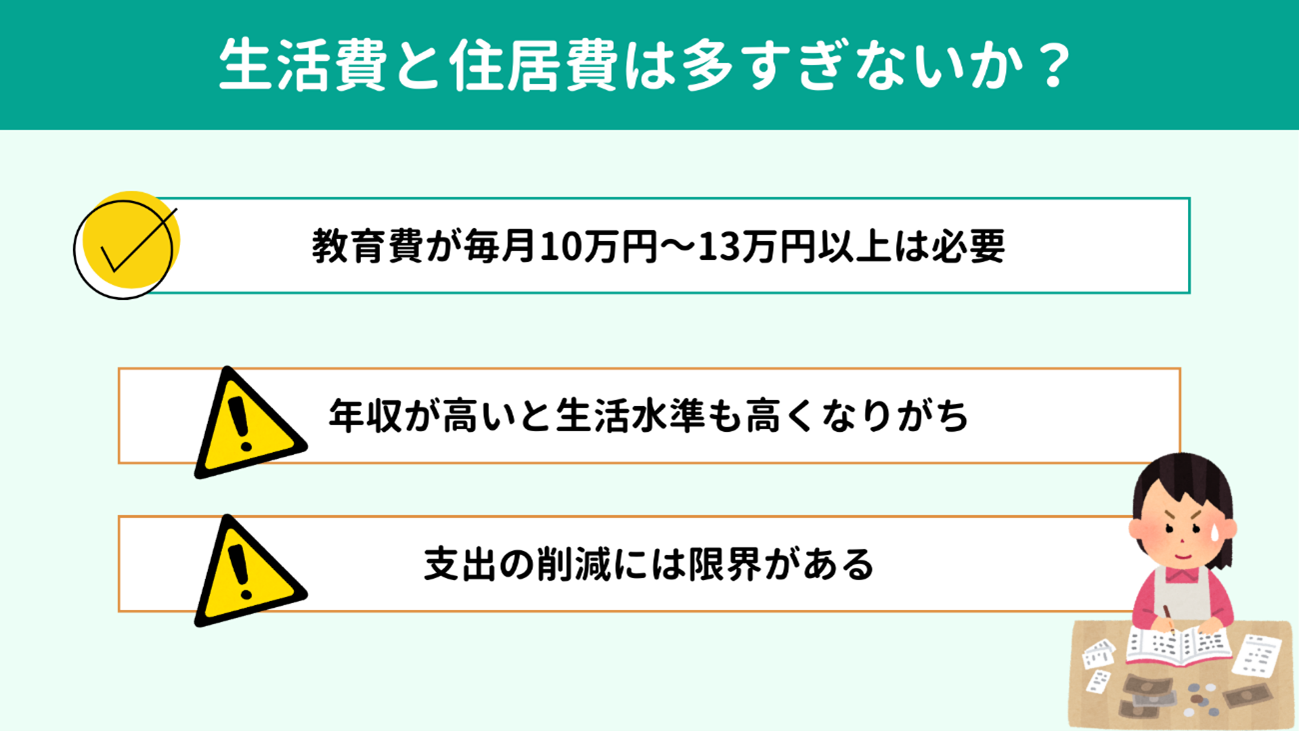

子どもを私立中学に通わせる場合、中学受験対策のための通塾から大学卒業まで13年間、

毎年100万円〜150万円ほどの教育費がかかり続けます。

要するに、月収から毎月の生活費・住居費を引いて、10万円〜13万円以上の余裕がないと、教育費を払っていけません。

参考:私立中学〜大学まで費用の全体像と世帯年収の目安をFPが解説

毎月10万円〜13万円の教育費を確保しようと思うと、東京都内であれば、世帯年収が1200万円あっても意外とギリギリの水準だといえます。

子ども2人の4人家族で世帯年収が1200万円とすれば、手取りの年収は900万円ほどになるでしょう。つまり月収は75万円ほどです。

住居費が25万円、教育費を除く生活費が35万円と、年収に対して一般的な生活水準で見積もったとしても、残る額は15万円です。

あまり余裕がないことがおわかりいただけるでしょうか。

落とし穴としては、年収が高い世帯は生活水準・生活費も高くなりやすい点です。

支出を減らすといっても限界があり、支出カットによる月10万円の捻出は至難の業です。

そもそも今の生活があたり前となっていますから、それよりも生活水準を落とすことは心理的なハードルが高いものです。

たとえばレジャーや旅行を重視する価値観を持っている方は、子どもを私立中学に進学させる代わりに楽しみを我慢する必要が生じるかもしれません。

そのほか、自動車の維持費が大きい世帯や、2人目も私立中学に通わせたいと考えている世帯なども余裕が生まれにくい・家計が厳しくなりやすいため注意が必要です。

要するに、月収から毎月の生活費・住居費を引いて、10万円〜13万円以上の余裕がないと、教育費を払っていけません。

参考:私立中学〜大学まで費用の全体像と世帯年収の目安をFPが解説

毎月10万円〜13万円の教育費を確保しようと思うと、東京都内であれば、世帯年収が1200万円あっても意外とギリギリの水準だといえます。

子ども2人の4人家族で世帯年収が1200万円とすれば、手取りの年収は900万円ほどになるでしょう。つまり月収は75万円ほどです。

住居費が25万円、教育費を除く生活費が35万円と、年収に対して一般的な生活水準で見積もったとしても、残る額は15万円です。

あまり余裕がないことがおわかりいただけるでしょうか。

落とし穴としては、年収が高い世帯は生活水準・生活費も高くなりやすい点です。

支出を減らすといっても限界があり、支出カットによる月10万円の捻出は至難の業です。

そもそも今の生活があたり前となっていますから、それよりも生活水準を落とすことは心理的なハードルが高いものです。

たとえばレジャーや旅行を重視する価値観を持っている方は、子どもを私立中学に進学させる代わりに楽しみを我慢する必要が生じるかもしれません。

そのほか、自動車の維持費が大きい世帯や、2人目も私立中学に通わせたいと考えている世帯なども余裕が生まれにくい・家計が厳しくなりやすいため注意が必要です。

「収入から教育費のやりくりが厳しいので、

教育ローンを借りるのはありでしょうか」といった声も聞かれます。

私としては、答えは「NO」です。

仮に教育ローンを組んで私立中学に通えたとしても、返済が負担となり、ただでさえ厳しくなりがちな老後資金の準備がますます厳しくなってしまうからです。

子どもを私立中学に通わせるなら、学費は収入からのやりくりが基本です。

収入の範囲でやりくりできないなら、次章で紹介するケースを除き、公立中学への進学が現実的な選択肢でしょう。

私としては、答えは「NO」です。

仮に教育ローンを組んで私立中学に通えたとしても、返済が負担となり、ただでさえ厳しくなりがちな老後資金の準備がますます厳しくなってしまうからです。

子どもを私立中学に通わせるなら、学費は収入からのやりくりが基本です。

収入の範囲でやりくりできないなら、次章で紹介するケースを除き、公立中学への進学が現実的な選択肢でしょう。

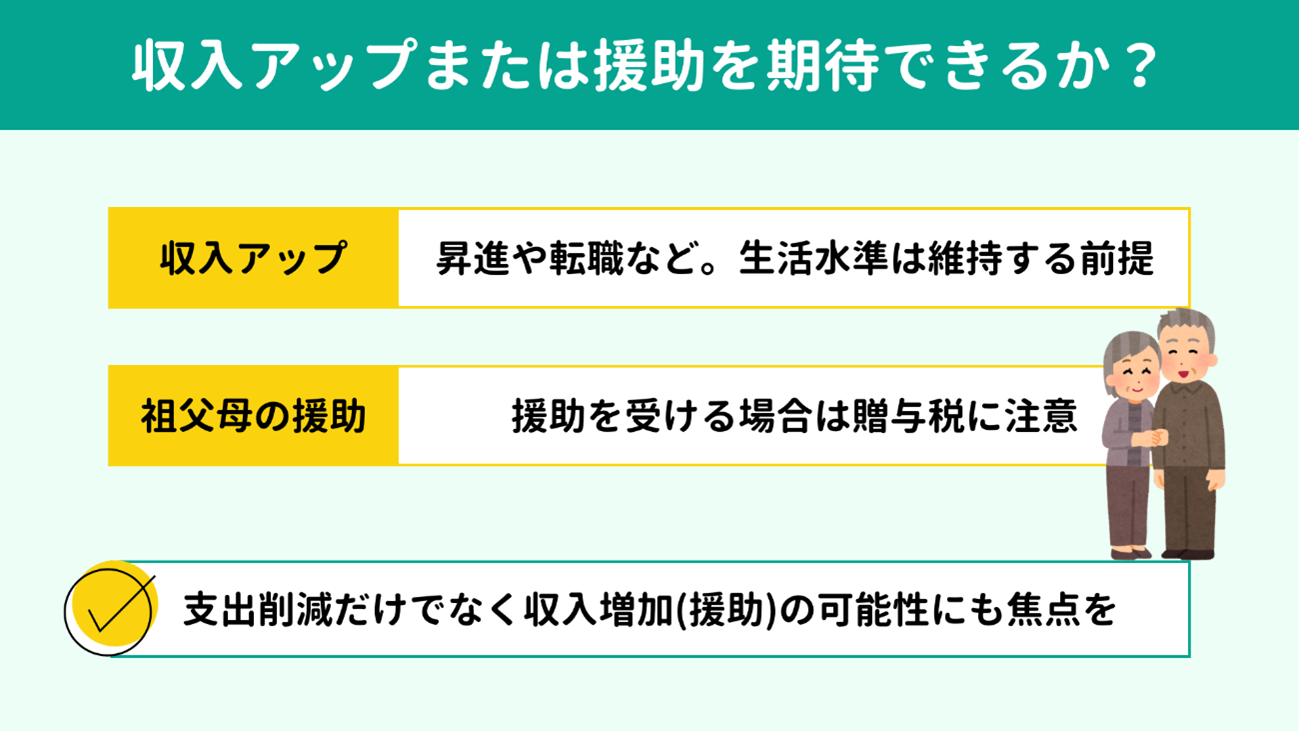

老後資金の準備や生活費・住居費の面から現状では私立中学への進学が難しい場合でも、以下2パターンのいずれかまたは両方に該当するなら可能性が広がります。

● 今後、収入が上がる可能性が高い

● 祖父母からの援助を受けられる

先ほどもお伝えしたとおり、支出の削減には限界があります。

しかし家計に余裕を生み出す方法は支出カットだけではありません。もうひとつの方法が、収入アップです。

転職や昇進などで今後収入アップの予定があり、生活水準を上げずに維持できるのであれば、私立中学に通える可能性が高まります。

あるいは、祖父母からの援助が受けられるなら、問題は一気に解消に近づくでしょう。

祖父母は孫の扶養義務者に含まれます。学費の負担は扶養義務の範囲と考えられるため、祖父母が孫の学費を負担しても法的に何ら問題ありません。

「費用が必要な都度渡す(学校に支払う)」方法をとれば、贈与税も生じません。

反対に、数年分を一括で受け取り、預金口座にプールしておくような場合は贈与税の課税対象となるおそれがあるため注意が必要です。

※参考

● 今後、収入が上がる可能性が高い

● 祖父母からの援助を受けられる

先ほどもお伝えしたとおり、支出の削減には限界があります。

しかし家計に余裕を生み出す方法は支出カットだけではありません。もうひとつの方法が、収入アップです。

転職や昇進などで今後収入アップの予定があり、生活水準を上げずに維持できるのであれば、私立中学に通える可能性が高まります。

あるいは、祖父母からの援助が受けられるなら、問題は一気に解消に近づくでしょう。

祖父母は孫の扶養義務者に含まれます。学費の負担は扶養義務の範囲と考えられるため、祖父母が孫の学費を負担しても法的に何ら問題ありません。

「費用が必要な都度渡す(学校に支払う)」方法をとれば、贈与税も生じません。

反対に、数年分を一括で受け取り、預金口座にプールしておくような場合は贈与税の課税対象となるおそれがあるため注意が必要です。

※参考

| 贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。したがって、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。 |

No.4405 贈与税がかからない場合|国税庁 より一部抜粋

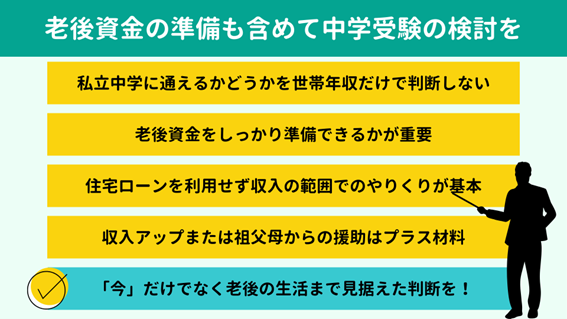

最後に、本記事の要点を簡単に振り返っておきましょう。

|

私立中学への進学は、その後10年以上にわたって大きな教育費の負担がかかり続けることを意味します。問題なくやりくりしていけるかどうかを見定めるひとつの材料が年収ですが、それだけでは不十分です。

現在の支出はどうなっているのか、将来リタイア後の生活はどうなるのか。

住宅ローンや現在の貯蓄の状況、退職金の額、リタイア予定の年齢などを総合的にみてみないと、本当に適切な判断は難しいといえます。

中学受験について金銭面で不安をお持ちの方は、一度家計のプロであるFPの手を借りることもご検討ください。

問題ないと分かれば安心が得られますし、難しい状況でもできる限り希望を叶えるための具体的な助言が得られます。

当所では、初回の無料相談枠を設けております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

【関連記事】

現在の支出はどうなっているのか、将来リタイア後の生活はどうなるのか。

住宅ローンや現在の貯蓄の状況、退職金の額、リタイア予定の年齢などを総合的にみてみないと、本当に適切な判断は難しいといえます。

中学受験について金銭面で不安をお持ちの方は、一度家計のプロであるFPの手を借りることもご検討ください。

問題ないと分かれば安心が得られますし、難しい状況でもできる限り希望を叶えるための具体的な助言が得られます。

当所では、初回の無料相談枠を設けております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

【関連記事】