�Z��[���͂���������H���єN���ʁE�Z��i�̖ڈ���FP��������܂�

2025�N8��15��

���M�ҁF�y�� ����

���M�ҁF�y�� ����

�u�Z��[�����āA�ǂꂭ�炢�܂Ŏ�Ă����v�H�v

�u�s���Y������Ɋ��߂�ꂽ���z�Ń��[����g��Ŗ{���ɂ����́H�v

�Z��w���͐l���ň�ԍ��������������炱���A����ȕ��ɔY��ł��܂��̂ł͂Ȃ����Ǝv���܂��B

���̋L���ł́A����ȋ^���s���ɓ����邽�߂ɁA

�@ ✔ FP�Ƃ��Ď��ۂɌ���œ`���Ă���l����

�@ ✔ �����̂Ȃ��ԍσ��C���̖ڈ�

�@ ✔ �N���ʁE�Ƒ��\���ʂ̍w���\�z

�@ ✔ �����Ƃ������ȏ����R�X�g�̘b

�@ ✔ ���肪����NG�p�^�[���Ƃ��̑�܂�

������ǂ��Ă킩��₷��������Ă����܂��B

�Ō�܂œǂ�ł��������Ɓu�����͂��̂��炢�̉Ƃ܂łȂ���S���Ĕ����������ȁv�Ƃ������f���ł���悤�ɂȂ�͂��ł��B

�_YouTube�`�����l���^�p���^

�{�L���̓��e��ł����ɂȂ肽�����͂����炩��ǂ����I

�u�s���Y������Ɋ��߂�ꂽ���z�Ń��[����g��Ŗ{���ɂ����́H�v

�Z��w���͐l���ň�ԍ��������������炱���A����ȕ��ɔY��ł��܂��̂ł͂Ȃ����Ǝv���܂��B

���̋L���ł́A����ȋ^���s���ɓ����邽�߂ɁA

�@ ✔ FP�Ƃ��Ď��ۂɌ���œ`���Ă���l����

�@ ✔ �����̂Ȃ��ԍσ��C���̖ڈ�

�@ ✔ �N���ʁE�Ƒ��\���ʂ̍w���\�z

�@ ✔ �����Ƃ������ȏ����R�X�g�̘b

�@ ✔ ���肪����NG�p�^�[���Ƃ��̑�܂�

������ǂ��Ă킩��₷��������Ă����܂��B

�Ō�܂œǂ�ł��������Ɓu�����͂��̂��炢�̉Ƃ܂łȂ���S���Ĕ����������ȁv�Ƃ������f���ł���悤�ɂȂ�͂��ł��B

�_YouTube�`�����l���^�p���^

�{�L���̓��e��ł����ɂȂ肽�����͂����炩��ǂ����I

- �悭���銨�Ⴂ�F�ؓ��\�z���w���\�z�H

- �����̂Ȃ��Z��[���̖ڈ��Ƃ́H

- ��̓I�ȁu�w�����i�v�̏o����

- �X�e�b�v�@�F�u���X�ԍςł�����z�v����t�Z����

- �X�e�b�v�A�F����2���ł̎ؓ��z�ڈ��i35�N�ԍρj

- �X�e�b�v�B�F�P�[�X�X�^�f�B

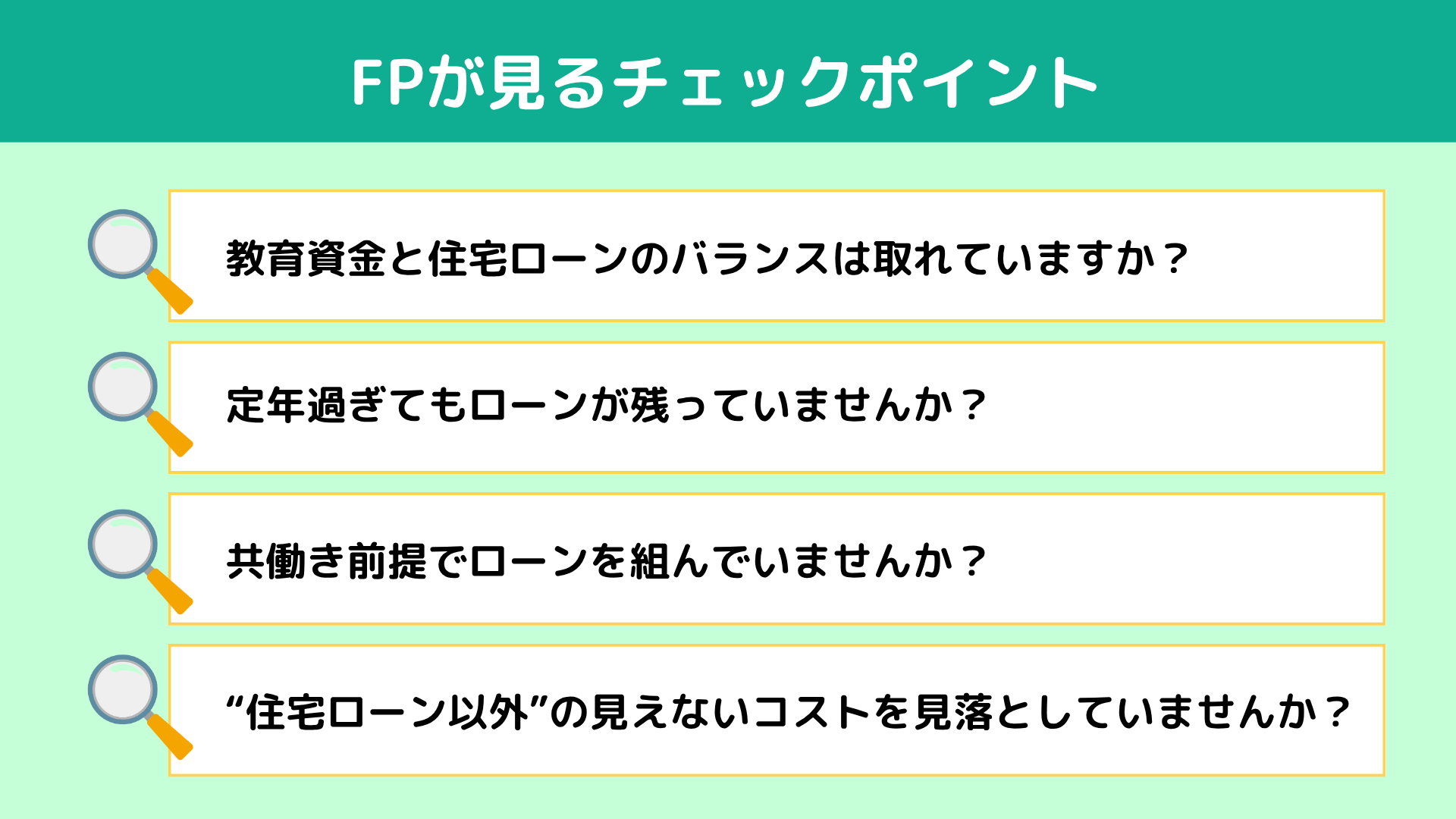

- FP������`�F�b�N�|�C���g

- ✔ ���玑���ƏZ��[���̃o�����X�͎��Ă��܂����H

- ✔ ��N�߂��Ă����[�����c���Ă��܂��H

- ✔ �������O��Ń��[����g��ł��܂��H

- ✔ �g�Z��[���ȊO�h�̌����Ȃ��R�X�g�������Ƃ��Ă��܂��H

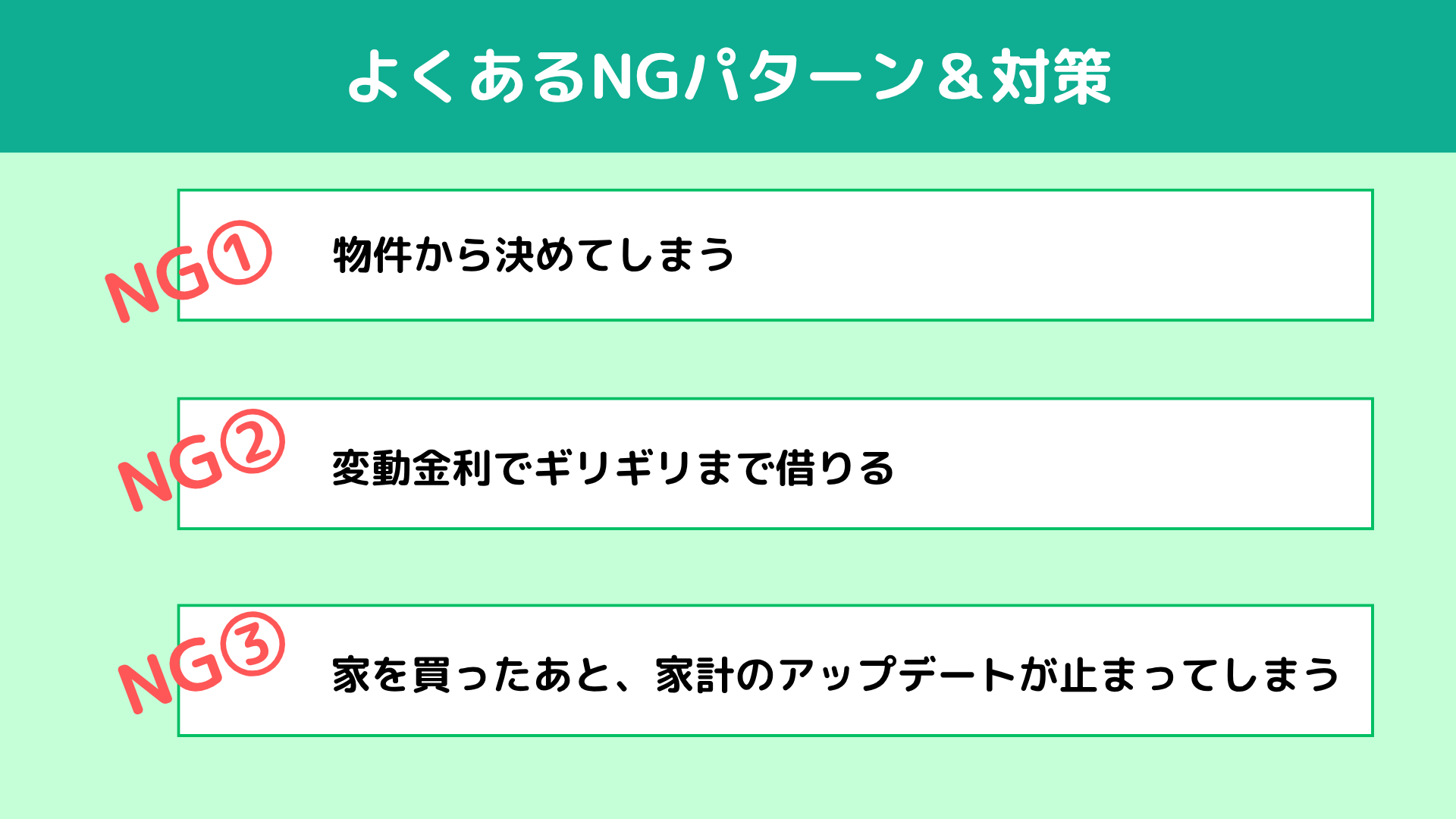

- �悭����NG�p�^�[������

- NG�@�F�������猈�߂Ă��܂�

- NG�A�F�ϓ������ŃM���M���܂Ŏ��

- NG�B�F�Ƃ������ƁA�ƌv�̃A�b�v�f�[�g���~�܂��Ă��܂�

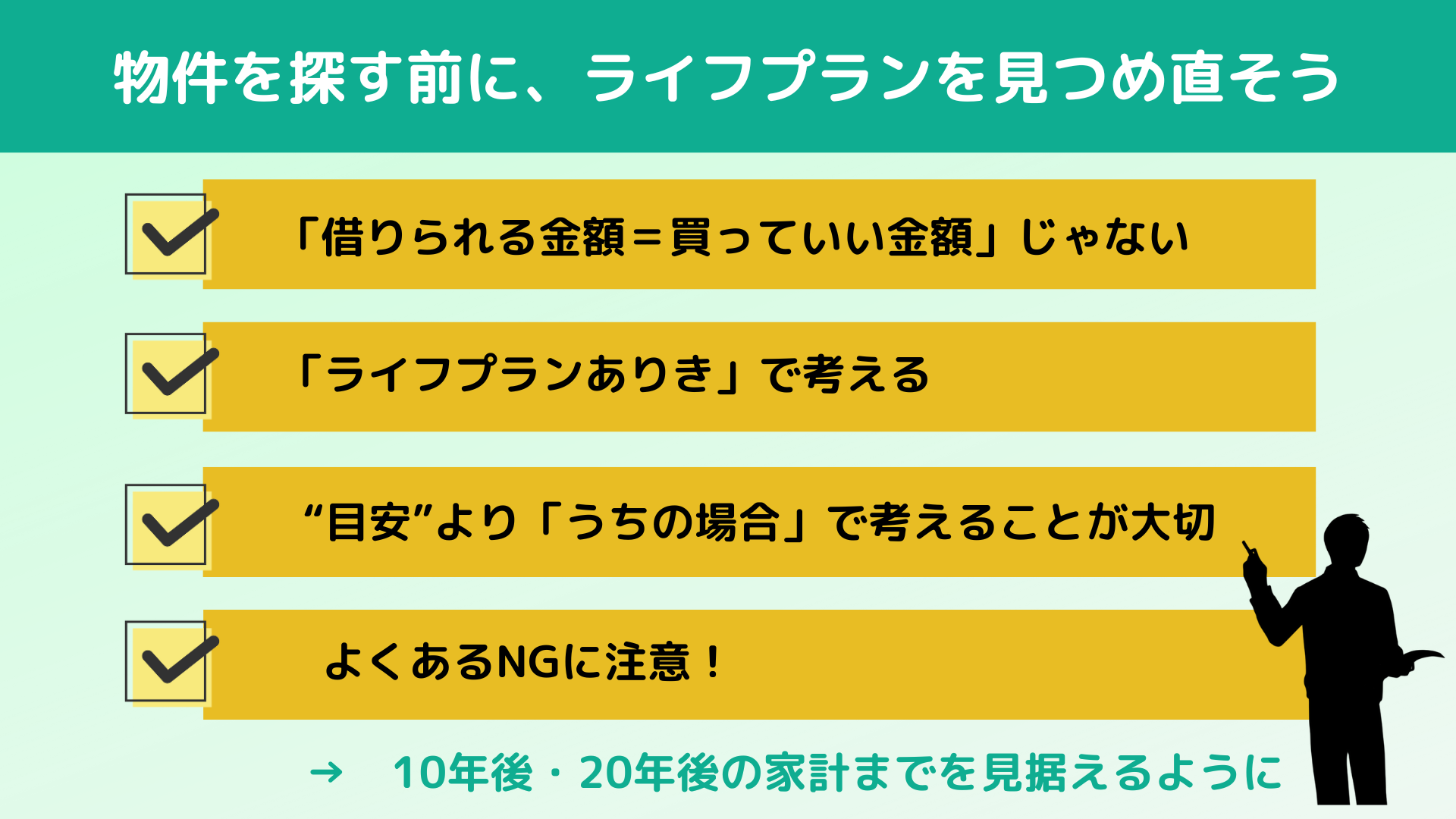

- ������T���O�ɁA�����̃��C�t�v���������ߒ������Ƃ���������

�Z��[���ɂ��đ��k����Ƃ��A�K���ƌ����Ă����قǕ������̂��u��s�ɍs������Z�Z���~�܂Ŏ���܂��ƌ����܂������A�������z�����̂܂܉Ƃ̗\�Z�ɂ��Ă������ł����H�v�Ƃ�������ł��B

��s�̎��O�R���≼�R���Łu���Ȃ��́Z�Z���~�܂Ŏ���܂���v�ƌ�����ƁA������ƈ��S���܂���ˁB�u����ȂɎ����Ȃ�A�Z�Z���~�̕���������ɓ���đ��v���ȁH�v�ƍl���Ă��܂��̂����Ȃ����܂��B

���������ۂ̂Ƃ����u�������z�v�Ɓu�Ԃ��Ă�������z�v�́A�܂������̕ʕ����Ƃ������Ƃɒ��ӂ��Ă��������B

��s�̐R����������ɂ��Ă��邩�Ƃ����ƁA��{�I�ɂ͂��Ȃ��́g�N���h�ł��B

�N��700���~�Ȃ�Z�Z���~�A�N��1000���~�Ȃ�Z�Z���~�܂ŁA�Ƃ�������ɕ\�ʓI�ȁu�����v�����Ŕ��f����܂��B

�����N��1000���~�̐l�ł��A���������Г������A�q�ǂ��̐l���A�����z�Ȃǂɂ���āu�����Ȃ��ԍςł�����z�v�͂܂���������Ă��܂��B�����A�Ԃ̃��[���A�V��̒����A�����̐�����A���W���[�A�ی��A�ŋ��ȂǁA�x�o�����ƒ�ɂ���ėl�X�ł��B

�u��������͖���������H�v�A�u�Œ��ƕϓ���ł�����g���Ă�H�v�A�u�����A�����͂ǂꂭ�炢�K�v�H�v�Ȃǂ�c�����Ă悤�₭�g���S�ɕԂ��Ă�������z�h�������Ă��܂��B

�܂��́u�����̉ƌv�̑S�̑��v����������c�����邱�Ƃ�����ł��B

�u�ؓ��\�z�������Ă����Ƃ̋��z�v���Ǝv���ĉƂ�I�Ԃƌ�X�ƌv����������A�ň��̏ꍇ���ƃ��[����ԍςł����Ɂu�Z��[���j�]�v���Ă��܂��A�}�C�z�[�������������Ȃ��Ȃ邱�Ƃ�����܂��B

�{���ɂ��ׂ��Ȃ̂́g��s������ �u�������z�v�ł͂Ȃ��A���Ȃ��́u�Ԃ��Ă�������z�v����ɉƂ�I�ԁh���Ƃł��B

�Z��[�����u���u�ԁv�͈�u�ł����A�u�Ԃ������v�͉��\�N�������܂��B�����炱���A���ꂮ����u�������z�v�ɗx�炳�ꂸ�A��ÂɁg�����ɍ������\�Z�h�����ɂ߂Ă��������ˁB

��s�̎��O�R���≼�R���Łu���Ȃ��́Z�Z���~�܂Ŏ���܂���v�ƌ�����ƁA������ƈ��S���܂���ˁB�u����ȂɎ����Ȃ�A�Z�Z���~�̕���������ɓ���đ��v���ȁH�v�ƍl���Ă��܂��̂����Ȃ����܂��B

���������ۂ̂Ƃ����u�������z�v�Ɓu�Ԃ��Ă�������z�v�́A�܂������̕ʕ����Ƃ������Ƃɒ��ӂ��Ă��������B

��s�̐R����������ɂ��Ă��邩�Ƃ����ƁA��{�I�ɂ͂��Ȃ��́g�N���h�ł��B

�N��700���~�Ȃ�Z�Z���~�A�N��1000���~�Ȃ�Z�Z���~�܂ŁA�Ƃ�������ɕ\�ʓI�ȁu�����v�����Ŕ��f����܂��B

�����N��1000���~�̐l�ł��A���������Г������A�q�ǂ��̐l���A�����z�Ȃǂɂ���āu�����Ȃ��ԍςł�����z�v�͂܂���������Ă��܂��B�����A�Ԃ̃��[���A�V��̒����A�����̐�����A���W���[�A�ی��A�ŋ��ȂǁA�x�o�����ƒ�ɂ���ėl�X�ł��B

�u��������͖���������H�v�A�u�Œ��ƕϓ���ł�����g���Ă�H�v�A�u�����A�����͂ǂꂭ�炢�K�v�H�v�Ȃǂ�c�����Ă悤�₭�g���S�ɕԂ��Ă�������z�h�������Ă��܂��B

�܂��́u�����̉ƌv�̑S�̑��v����������c�����邱�Ƃ�����ł��B

�u�ؓ��\�z�������Ă����Ƃ̋��z�v���Ǝv���ĉƂ�I�Ԃƌ�X�ƌv����������A�ň��̏ꍇ���ƃ��[����ԍςł����Ɂu�Z��[���j�]�v���Ă��܂��A�}�C�z�[�������������Ȃ��Ȃ邱�Ƃ�����܂��B

�{���ɂ��ׂ��Ȃ̂́g��s������ �u�������z�v�ł͂Ȃ��A���Ȃ��́u�Ԃ��Ă�������z�v����ɉƂ�I�ԁh���Ƃł��B

�Z��[�����u���u�ԁv�͈�u�ł����A�u�Ԃ������v�͉��\�N�������܂��B�����炱���A���ꂮ����u�������z�v�ɗx�炳�ꂸ�A��ÂɁg�����ɍ������\�Z�h�����ɂ߂Ă��������ˁB

�ƒT�����n�߂�ɂ��A���[���̑��k������ɂ��A������x�́u�\�Z���v�͕K�v�ł����A�l�b�g�Œ��ׂ�Ƃ悭�o�Ă��� �g�ԍϔ䗦�h�Ƃ��������́A�l�ɂ���Ă܂��������Ă͂܂�Ȃ����Ƃ�����̂Œ��ӂ��K�v�ł��B

���Ƃ��A�����N��1000���~�̉ƒ�ł��F

���Ƃ��A�����N��1000���~�̉ƒ�ł��F

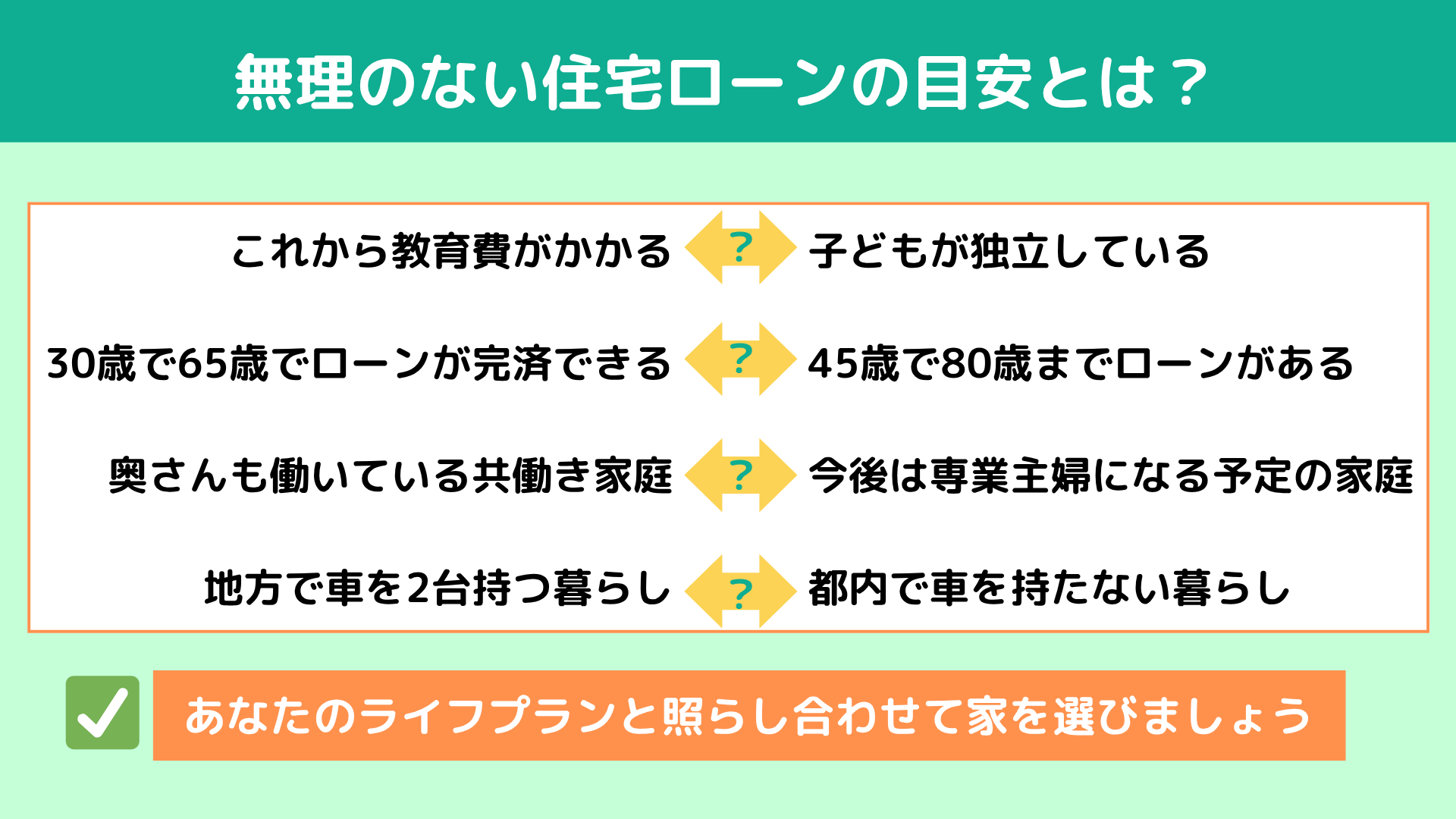

| ���q����0�ł��ꂩ�狳��������ƒ� | �q�ǂ����Ɨ����Ă���ƒ� |

| 30��65�Ń��[�������ςł���ƒ� | 45��80�܂Ŏ��ƒ� |

| ������������Ă��鋤�����ƒ� | ����͐�Ǝ�w�ɂȂ�\��̉ƒ� |

| �n���ŎԂ�2�䎝��炵�̉ƒ� | �s���ŎԂ������Ȃ���炵�̉ƒ� |

�����̉ƒ�͂��ꂼ��g�K�v�Ȑ�����h��g�����̎x�o�h���S�R����Ă���Ǝv���܂��B

���Ȃ��̂��ꂩ��̐l���ɁA�ǂ�ȃ��C�t�C�x���g������܂����H

�@�� ���q�����܂��

�@�� �Ԃ̔����ւ�������

�@�� ���w�Z�E���w�E���Z�E��w�Ȃǂ̋���������

�@�� �Ƒ����s�ɍs��

�@�� �V�㎑���̏���������

���̂悤�� �g�����̂����̏o����h����������ł������̂ŏ����o���Ă݂Ă��������B

�����āu�Z��[���ɖ����Z���~�����Ă������Ƃ��ɑ��̃C�x���g�ɂ��Ή��ł��������H�v���m�F���Ă݂Ă��������B

����FP�̌���ł́u���C�t�v�����\�v���܂����A�����̎��x�̗�����V�~�����[�V�������������Łu���̂��炢�Ȃ疳���Ȃ��Ԃ�����z�v���Z�o���A��������t�Z���Ďؓ��\�z�╨�����i���l���Ă����A�Ƃ����̂������̗����ł��B

�u���C�t�v�������m�F������ŏ\���ȗ]�T���������ꍇ�v�ɂ������̎Q�l�l���u����N����20〜25���v���Ƃ����܂��B

�u�Ɓv�͔�������I���ł͂Ȃ��A���̌�̕�炵���{�Ԃł��B���������̋�����V���p�Ɏ肪���Ȃ��Ȃ��Ă��܂�����A���������̖��̃}�C�z�[�����Ƒ��̕��S�ɂȂ��Ă��܂���������܂���B

�����炱���A��Ƀ��C�t�v��������邱�Ƃ���ł��B�u���͈̔͂Ȃ���S���ĕ����Ă�����v�ƌ����Ă������z�͈͓̔��ʼnƂ�I�т܂��傤�B

���Ȃ��̂��ꂩ��̐l���ɁA�ǂ�ȃ��C�t�C�x���g������܂����H

�@�� ���q�����܂��

�@�� �Ԃ̔����ւ�������

�@�� ���w�Z�E���w�E���Z�E��w�Ȃǂ̋���������

�@�� �Ƒ����s�ɍs��

�@�� �V�㎑���̏���������

���̂悤�� �g�����̂����̏o����h����������ł������̂ŏ����o���Ă݂Ă��������B

�����āu�Z��[���ɖ����Z���~�����Ă������Ƃ��ɑ��̃C�x���g�ɂ��Ή��ł��������H�v���m�F���Ă݂Ă��������B

����FP�̌���ł́u���C�t�v�����\�v���܂����A�����̎��x�̗�����V�~�����[�V�������������Łu���̂��炢�Ȃ疳���Ȃ��Ԃ�����z�v���Z�o���A��������t�Z���Ďؓ��\�z�╨�����i���l���Ă����A�Ƃ����̂������̗����ł��B

�u���C�t�v�������m�F������ŏ\���ȗ]�T���������ꍇ�v�ɂ������̎Q�l�l���u����N����20〜25���v���Ƃ����܂��B

�u�Ɓv�͔�������I���ł͂Ȃ��A���̌�̕�炵���{�Ԃł��B���������̋�����V���p�Ɏ肪���Ȃ��Ȃ��Ă��܂�����A���������̖��̃}�C�z�[�����Ƒ��̕��S�ɂȂ��Ă��܂���������܂���B

�����炱���A��Ƀ��C�t�v��������邱�Ƃ���ł��B�u���͈̔͂Ȃ���S���ĕ����Ă�����v�ƌ����Ă������z�͈͓̔��ʼnƂ�I�т܂��傤�B

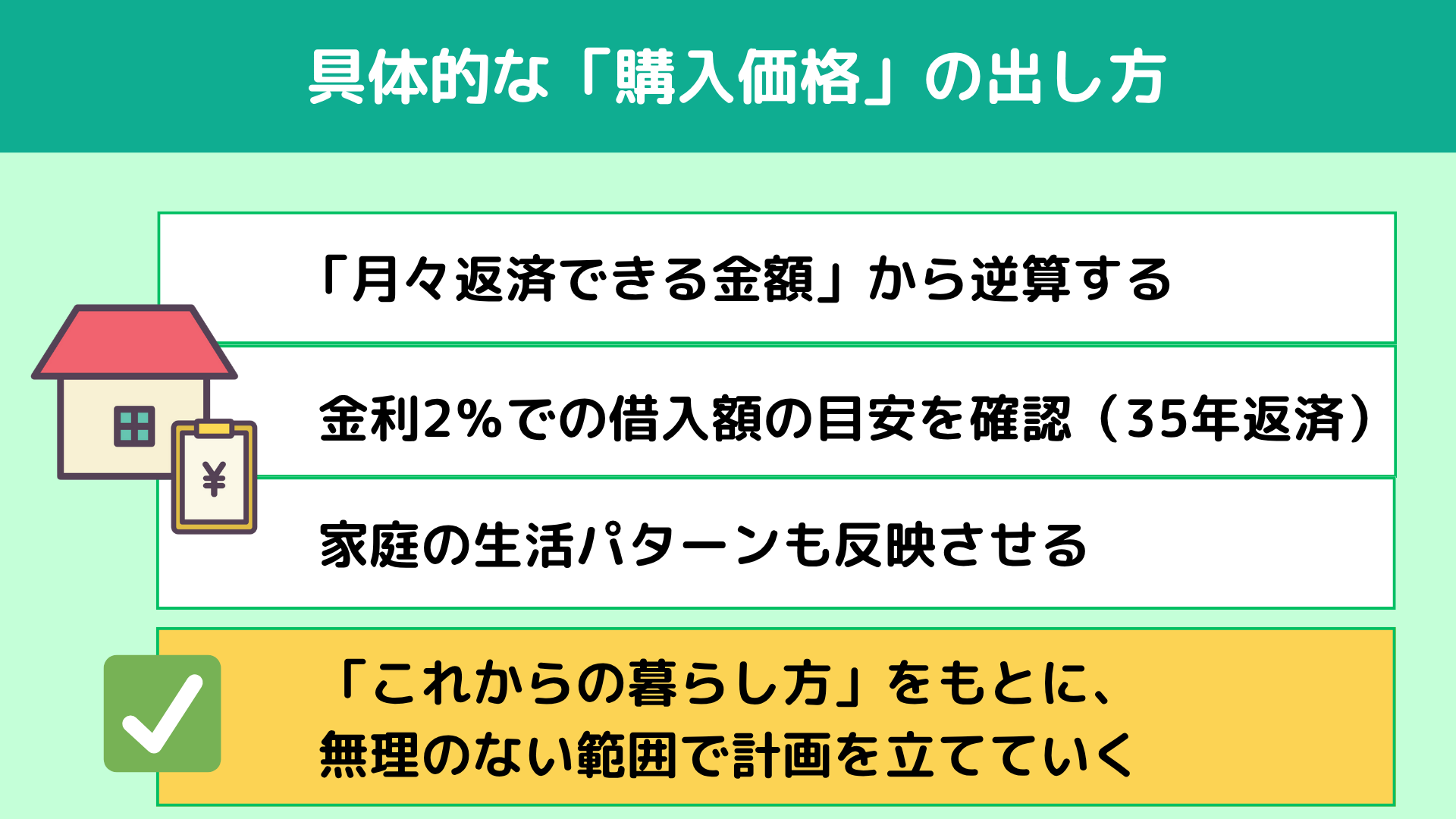

���̏͂ł͂��悢��u�w�����i�̏o�����v�����A���Ȑ����ʼn�����Ă����܂��B

����̃V�~�����[�V�����ł́A����2���E35�N�ԍρE�����ϓ��ԍ��Ōv�Z���Ă��܂��B

�Ȃ�2���ɂ��Ă��邩�Ƃ����ƁA�����2025�N8�����݂́u�S���ԌŒ�����^�Z��[���v�̐����ɋ߂����߂ł��B�ϓ��������ƍ���1������������܂����A�����̋����㏸���X�N����������Ȃ�Œ�����ň��S���C�������Ă����̂������I�ł��B

�ł������ČŒ���������X�X�����Ă���Ƃ����킯�ł͂Ȃ��A �܂��͌Œ�����Ōv�Z���ė]�T������Εϓ��������l����Ƃ�����������ł��B�����㏸���X�N���l���Ȃ�������܂���B

�����č���̎��Z�ł́A�u�����Ȃ����t�����[���ł̍w���v��z�肵�Ă��܂��B�܂�A�u�����͑��̖ړI�Ɏc�������v�u���玑����V��̂��߂Ɏ����͉����������v�Ƃ������ł��Q�l�ɂł�����e�ł��B

����̃V�~�����[�V�����ł́A����2���E35�N�ԍρE�����ϓ��ԍ��Ōv�Z���Ă��܂��B

�Ȃ�2���ɂ��Ă��邩�Ƃ����ƁA�����2025�N8�����݂́u�S���ԌŒ�����^�Z��[���v�̐����ɋ߂����߂ł��B�ϓ��������ƍ���1������������܂����A�����̋����㏸���X�N����������Ȃ�Œ�����ň��S���C�������Ă����̂������I�ł��B

�ł������ČŒ���������X�X�����Ă���Ƃ����킯�ł͂Ȃ��A �܂��͌Œ�����Ōv�Z���ė]�T������Εϓ��������l����Ƃ�����������ł��B�����㏸���X�N���l���Ȃ�������܂���B

�����č���̎��Z�ł́A�u�����Ȃ����t�����[���ł̍w���v��z�肵�Ă��܂��B�܂�A�u�����͑��̖ړI�Ɏc�������v�u���玑����V��̂��߂Ɏ����͉����������v�Ƃ������ł��Q�l�ɂł�����e�ł��B

���C�t�v�����𗧂Ă���ŁA�u���ɂ�����܂łȂ疳���Ȃ��Ԃ��Ă����邩�H�v���l���邱�Ƃ������ł��B�ڈ��Ƃ��Ắu����N����20����25���ȓ��v��������V�㎑���̐ϗ��������ł���g�]���h���c����o�����X�̗ǂ������ł��B

�����܂ł킩�����Ƃ���ŁA����2���@35�N�ԍςł̎ؓ��z�̖ڈ������Ă݂܂��傤�B

| ���X�̕ԍϊz | �ؓ��\�z�i�ڈ��j |

| 13���~/�� | ��3900���~ |

| 15���~/�� | ��4500���~ |

| 18���~/�� | ��5400���~ |

| 20���~/�� | ��6000���~ |

| 22���~/�� | ��6600���~ |

�����Z�@�ւɂ���đ����ϓ����܂��B

�P�[�X�@�F

���єN��800���~�E������

�E�q�ǂ�2�l�i6�E3�j

�E�v�w�Ƃ���35��

���єN��800���~�E������

�E�q�ǂ�2�l�i6�E3�j

�E�v�w�Ƃ���35��

�� ����N���F��600���~�i50���~/���j

�� ���X�ԍϊz�F11.5���~�i�ԍϕ��S��23���j

�� �ؓ��\�z�F��3,500���~

�� �����Ȃ��A�t�����[��

�� �w�����i�̖ڈ��F3,500���~

�����㋳�������Ă����t�F�[�Y�Ȃ̂ŏ����̎x�o���ɔ����āg�����]�����c�����v�h���x�X�g�ł��B

�� ���X�ԍϊz�F11.5���~�i�ԍϕ��S��23���j

�� �ؓ��\�z�F��3,500���~

�� �����Ȃ��A�t�����[��

�� �w�����i�̖ڈ��F3,500���~

�����㋳�������Ă����t�F�[�Y�Ȃ̂ŏ����̎x�o���ɔ����āg�����]�����c�����v�h���x�X�g�ł��B

�P�[�X�A�F

���єN��1,200���~�E������

�E�q�ǂ�1�l�i5�j�E2�l�ڊ�]

�E�v40�A��38��

���єN��1,200���~�E������

�E�q�ǂ�1�l�i5�j�E2�l�ڊ�]

�E�v40�A��38��

�� ����N���F��900���~�i75���~/���j

�� ���X�ԍϊz�F17���~�i�ԍϕ��S����23���j

�� �ؓ��\�z�F��5,100���~

�� �����Ȃ��A�t�����[��

�� �w�����i�̖ڈ��F5,100���~

�������I�ɑ�2�q����]���Ă��邽�߁A������2�l�����Ă����K�v����B�v�w�Ƃ���60�܂ł͈�������������߂�O��ŎZ�o�B

�� ���X�ԍϊz�F17���~�i�ԍϕ��S����23���j

�� �ؓ��\�z�F��5,100���~

�� �����Ȃ��A�t�����[��

�� �w�����i�̖ڈ��F5,100���~

�������I�ɑ�2�q����]���Ă��邽�߁A������2�l�����Ă����K�v����B�v�w�Ƃ���60�܂ł͈�������������߂�O��ŎZ�o�B

�P�[�X�B�F

���єN��1500���~�E������

�E�q�ǂ�2�l�i10�E7�j

�E�v�w�Ƃ���42��

���єN��1500���~�E������

�E�q�ǂ�2�l�i10�E7�j

�E�v�w�Ƃ���42��

�� ����N���F��1100���~�i��92���~/���j

�� ���X�ԍϊz�F21���~�i�ԍϕ��S����23���j

�� �ؓ��\�z�F��6300���~

�� �����Ȃ��A�t�����[��

�� �w�����i�̖ڈ��F6300���~

�������̃s�[�N���߂��A�����ɘV�㎑������������ɓ���^�C�~���O�B�����ɑ��Ă̗]�T�͂��邪�A�����̃L���b�V���t���[�����z������ł̏���ݒ�B

�� ���X�ԍϊz�F21���~�i�ԍϕ��S����23���j

�� �ؓ��\�z�F��6300���~

�� �����Ȃ��A�t�����[��

�� �w�����i�̖ڈ��F6300���~

�������̃s�[�N���߂��A�����ɘV�㎑������������ɓ���^�C�~���O�B�����ɑ��Ă̗]�T�͂��邪�A�����̃L���b�V���t���[�����z������ł̏���ݒ�B

�����ő�Ȃ̂́u��������z�v�ł͂Ȃ��A�u�����̃��C�t�v���������邩�ǂ����v�Ƃ������_����A�����Ă������i�т��l���邱�Ƃł��B�����ĖY��Ă͂����Ȃ��̂����Љ�����z�́A�����܂Łg�����Ȃ��E�S���ԌŒ����2���h�ł̈��S���V�~�����[�V�����ł��B

�܂�A���ۂɓ����ɓ���邩�͕ʂɂ��āA�������ɓ��������z�Ƃ���500���~��1000���~�̎������p�ӂł���̂ł���A���̕�����悹���Ă����������z�ȕ������������Ă����Ȃ��ꍇ������܂��B���̋��������Ȃ瓪���ɓ����K�v�͂Ȃ��̂ŁA���������z�ƕ\�����܂����B

�܂��A�ƒ�̐����p�^�[���ɂ���Ă��ς��܂��B

�@�� �O�H�����Ȃ��������}�����Ă���

�@�� ���e�̎x��������

�@�� �������������S�Ō�����ł���

�@�� �����̑��������m�Ɍ����Ă���

�����������P�[�X�ł���A�ԍϕ��S������⍂�߂ł����Ȃ����Ƃ�����܂��B

�t�ɁA�v���Ă���ȏ�Ɏx�o���c��ވȉ��̂悤�ȃP�[�X�̉ƒ�ł��B

�@�� �K����������������\��E�����u��������

�@�� ��2��ۗL�ňێ������

�@�� ���W���[�E���s���d�����郉�C�t�X�^�C��

�@�� �]�E��������̉\��������

�����������ꍇ�́A����̖ڈ����������T���߂Ɍ��ς���K�v�����邩������܂���B

���ǂ̂Ƃ��� �u�����đ��v�ȋ��z�v�Ƃ����̂͒P�Ȃ�ԍϔ䗦������̘b�ł͂Ȃ��A���Ȃ��̉Ƒ��̃��C�t�X�^�C����u���ꂩ��ǂ���炵�Ă����������v�ɂ���đ傫���ς��܂��B

���Љ���̂́A�����܂Łg��ƂȂ�ڈ��h�ɉ߂��܂���B���Ȃ����g�́u�����̗���v��u���ꂩ��̕�炵���v�����ƂɁA�����̂Ȃ��͈͂Ōv��𗧂ĂĂ������Ƃ�������Ȃ��Z��w���ւ̌��ł��B

�܂�A���ۂɓ����ɓ���邩�͕ʂɂ��āA�������ɓ��������z�Ƃ���500���~��1000���~�̎������p�ӂł���̂ł���A���̕�����悹���Ă����������z�ȕ������������Ă����Ȃ��ꍇ������܂��B���̋��������Ȃ瓪���ɓ����K�v�͂Ȃ��̂ŁA���������z�ƕ\�����܂����B

�܂��A�ƒ�̐����p�^�[���ɂ���Ă��ς��܂��B

�@�� �O�H�����Ȃ��������}�����Ă���

�@�� ���e�̎x��������

�@�� �������������S�Ō�����ł���

�@�� �����̑��������m�Ɍ����Ă���

�����������P�[�X�ł���A�ԍϕ��S������⍂�߂ł����Ȃ����Ƃ�����܂��B

�t�ɁA�v���Ă���ȏ�Ɏx�o���c��ވȉ��̂悤�ȃP�[�X�̉ƒ�ł��B

�@�� �K����������������\��E�����u��������

�@�� ��2��ۗL�ňێ������

�@�� ���W���[�E���s���d�����郉�C�t�X�^�C��

�@�� �]�E��������̉\��������

�����������ꍇ�́A����̖ڈ����������T���߂Ɍ��ς���K�v�����邩������܂���B

���ǂ̂Ƃ��� �u�����đ��v�ȋ��z�v�Ƃ����̂͒P�Ȃ�ԍϔ䗦������̘b�ł͂Ȃ��A���Ȃ��̉Ƒ��̃��C�t�X�^�C����u���ꂩ��ǂ���炵�Ă����������v�ɂ���đ傫���ς��܂��B

���Љ���̂́A�����܂Łg��ƂȂ�ڈ��h�ɉ߂��܂���B���Ȃ����g�́u�����̗���v��u���ꂩ��̕�炵���v�����ƂɁA�����̂Ȃ��͈͂Ōv��𗧂ĂĂ������Ƃ�������Ȃ��Z��w���ւ̌��ł��B

FP�Ƃ��Ă����ȉƒ�̑��k���Ă���Ɓu�����N���E�����Ƒ��\���v�ł�A����͑S�����Ȃ��̂ɁAB����͂�����Ɗ�Ȃ��ȁc�ȂǂƎv�����Ƃ��x�X����܂��B���̗��R�́u�����������ጩ���Ă��Ȃ��w�i�v���ƒ낲�ƂɑS�R�Ⴄ����ł��B

�����ł�FP�Ƃ��Ď����K���`�F�b�N����4�̃|�C���g�����b�����܂��B

�����ł�FP�Ƃ��Ď����K���`�F�b�N����4�̃|�C���g�����b�����܂��B

�Ƃ��^�C�~���O�͂��q���܂����������ƒ낪�����̂ł����A���A�w���̂���͎q���ɂ���قǂ����͂�����Ȃ��Ǝv���܂��B

�Ƃ��낪���w�E���Z�E��w�Ɛ������Ă����ɂ�āA�����͈�C�ɏオ���Ă��܂��B���ɏm��K�����A�i�w��ɂ���Ă͋������ŔN��100��〜200���~�̎x�o�ɂȂ邱�Ƃ��悭����b�ł��B

�����A���q����2�l��������A���Ȃ�C���p�N�g������܂��ˁB

�����炱���A�u���̏Z��[���A10�N��̋����Əd�Ȃ��Ă����v�H�v�Ƃ������_���ƂĂ���ł��B

�Ƃ��낪���w�E���Z�E��w�Ɛ������Ă����ɂ�āA�����͈�C�ɏオ���Ă��܂��B���ɏm��K�����A�i�w��ɂ���Ă͋������ŔN��100��〜200���~�̎x�o�ɂȂ邱�Ƃ��悭����b�ł��B

�����A���q����2�l��������A���Ȃ�C���p�N�g������܂��ˁB

�����炱���A�u���̏Z��[���A10�N��̋����Əd�Ȃ��Ă����v�H�v�Ƃ������_���ƂĂ���ł��B

�ŋߑ����Ȃ��Ă����Ɗ�����̂́u�Z��[���̊��ς���N���70�`75�ɂȂ��Ă���v�Ƃ����P�[�X�ł��B

���Ƃ���40��ʼnƂ���35�N���[����g�ނƁA���ϔN���75�ł��B�ł�������65���炢�œr���l���������Łu���̂��Ƃ�10�N�ԁA���[����Ԃ��Ă�����̂��H�v�Ƃ����_����������l���Ă����Ȃ��Ƃ����܂���B

�������A�ސE���Ńh���ƈꊇ�ԍς���̂���̕��@�ł����A�݂���NISA��iDeCo�ȂǂŐςݗ��ĂĂ����āA�ォ�烍�[�������ς���Ƃ����v�������A���ł��B

�������k����Ƃ��́A�K����N����c�郍�[�����z�Ƃ����Ԃ��߂ǂɂ��Ċm�F���܂��B

�|�C���g�́A�V������������v�ɂȂ��Ă��邩�ǂ����ł��B�Ԃ��I��邱��ɔN���������n�܂��āA�������琶�����J�c�J�c�ɂȂ�悤�ȏ�Ԃ������ɂ́A���̂������g�S�[������t�Z�����v�h�����Ă����K�v������܂��B

���Ƃ���40��ʼnƂ���35�N���[����g�ނƁA���ϔN���75�ł��B�ł�������65���炢�œr���l���������Łu���̂��Ƃ�10�N�ԁA���[����Ԃ��Ă�����̂��H�v�Ƃ����_����������l���Ă����Ȃ��Ƃ����܂���B

�������A�ސE���Ńh���ƈꊇ�ԍς���̂���̕��@�ł����A�݂���NISA��iDeCo�ȂǂŐςݗ��ĂĂ����āA�ォ�烍�[�������ς���Ƃ����v�������A���ł��B

�������k����Ƃ��́A�K����N����c�郍�[�����z�Ƃ����Ԃ��߂ǂɂ��Ċm�F���܂��B

�|�C���g�́A�V������������v�ɂȂ��Ă��邩�ǂ����ł��B�Ԃ��I��邱��ɔN���������n�܂��āA�������琶�����J�c�J�c�ɂȂ�悤�ȏ�Ԃ������ɂ́A���̂������g�S�[������t�Z�����v�h�����Ă����K�v������܂��B

�u�������ŔN���Z�Z���~���邩��A�Z���~�̃��[���ł��Ԃ��܂���ˁv�Ƃ����̂����͈�ԑ������k�ł��B

�u���㉜���t���^�C���œ���������z��ő��v�ł����H�v�Ƌ������𑱂���o��̗L�������͂����m�F���܂��B

��������O��Ń��[����g�ނƓ�l�œ��������邱�Ƃ��m�肵�Ă��܂��A����N���肤��ω��ɑΉ��ł��Ȃ��Ȃ�܂���A�Ƃ������Ƃ����������̂ł��B

�@�� 2�l�ڂ̂��q�����܂�Ă�����������ꂻ���ł����H

�@�� ���q�����w���ɂȂ��Ă����Z�œ�������Ȃ����Ƃ��Ă����v�ł����H

�@�� �u�q��Ă�D�悵�����v�Ƃ����C�����ɂȂ��āA�d�����Z�[�u���邩������Ȃ����Ƃ܂ōl�����Ă��܂����H

�u���������O��v�ŏZ����w������ɂ͂��Ƒ��S���̊o�傪�K�v�Ȃ̂ŁA�悭�������܂��傤�B

�u���㉜���t���^�C���œ���������z��ő��v�ł����H�v�Ƌ������𑱂���o��̗L�������͂����m�F���܂��B

��������O��Ń��[����g�ނƓ�l�œ��������邱�Ƃ��m�肵�Ă��܂��A����N���肤��ω��ɑΉ��ł��Ȃ��Ȃ�܂���A�Ƃ������Ƃ����������̂ł��B

�@�� 2�l�ڂ̂��q�����܂�Ă�����������ꂻ���ł����H

�@�� ���q�����w���ɂȂ��Ă����Z�œ�������Ȃ����Ƃ��Ă����v�ł����H

�@�� �u�q��Ă�D�悵�����v�Ƃ����C�����ɂȂ��āA�d�����Z�[�u���邩������Ȃ����Ƃ܂ōl�����Ă��܂����H

�u���������O��v�ŏZ����w������ɂ͂��Ƒ��S���̊o�傪�K�v�Ȃ̂ŁA�悭�������܂��傤�B

���[���̕ԍψȊO�ɂ����̂悤�Ȃ����������邱�Ƃ͈ӊO�ƖY���ꂪ���ł��B

�@�� �Œ莑�Y�Łi�N��10��〜20���~���炢�j

�@�� �}���V�����Ȃ�C�U�ϗ����E�Ǘ���i�����l�オ����l�����܂��傤�j

�@�� �Еی��E�n�k�ی��̍X�V��p

�@�� �����e�i���X��t�H�[����p

�����̏Z��[���͕Ԃ��Ă����Ă� �u����ȊO�̎x�o�v���ƌv���������Ă��܂��P�[�X�����Ȃ�����܂���B�Z����w������O�ɕK���`�F�b�N���Ă��������|�C���g�ł��B

FP�Ƃ��ďZ��k�����S���Ƃ���Ă��Ċ�����̂́A�u���������ł͔��f�ł��Ȃ����Ƃ���������v�Ƃ������Ƃł��B�厖�Ȃ̂��u���̉Ƃ͍��̎��������ɔ����邩�H�v�ł͂Ȃ��A�u���̉Ƃ����ꂩ��̐l���ł������Ȃ������������邩�H�v�Ƃ������_�ł��B

�Z��[���͂��Ȃ��̂��ꂩ��̐l���������ƕt�������Ă������̂����炱���A���[���ԍς����ɂƂ��ꂸ�A�����E�V�㎑���E�����̕ω��E�Ƒ��̊�]�Ȃ� �g��炵�̑S�̑��h�̒��Ŕ��f���Ă������Ƃ���ł��B

�@�� �Œ莑�Y�Łi�N��10��〜20���~���炢�j

�@�� �}���V�����Ȃ�C�U�ϗ����E�Ǘ���i�����l�オ����l�����܂��傤�j

�@�� �Еی��E�n�k�ی��̍X�V��p

�@�� �����e�i���X��t�H�[����p

�����̏Z��[���͕Ԃ��Ă����Ă� �u����ȊO�̎x�o�v���ƌv���������Ă��܂��P�[�X�����Ȃ�����܂���B�Z����w������O�ɕK���`�F�b�N���Ă��������|�C���g�ł��B

FP�Ƃ��ďZ��k�����S���Ƃ���Ă��Ċ�����̂́A�u���������ł͔��f�ł��Ȃ����Ƃ���������v�Ƃ������Ƃł��B�厖�Ȃ̂��u���̉Ƃ͍��̎��������ɔ����邩�H�v�ł͂Ȃ��A�u���̉Ƃ����ꂩ��̐l���ł������Ȃ������������邩�H�v�Ƃ������_�ł��B

�Z��[���͂��Ȃ��̂��ꂩ��̐l���������ƕt�������Ă������̂����炱���A���[���ԍς����ɂƂ��ꂸ�A�����E�V�㎑���E�����̕ω��E�Ƒ��̊�]�Ȃ� �g��炵�̑S�̑��h�̒��Ŕ��f���Ă������Ƃ���ł��B

��������͎������ۂɂ�������̂��ƒ�����Ă������Ŋ������u����Ă��܂�������NG�p�^�[���v�ƁA�����Ȃ�Ȃ����߂̑�ɂ��ċ�̓I�ɂ��`�����܂��B

�܂��ł������̂��u�������猈�߂Ă��܂��v�p�^�[���ł��B

�u�����������o�܂�����I�v�u���̋��z�Ȃ�Z��[���ʂ�܂���I�v�u���Ȃ�������Ⴂ���A�`�����X�ł���I�v�Ȃǂƕs���Y���̉c�Ƃ��猾���āA�u����Ȃ�I�v�Ɛ����Ői��ł��܂��P�[�X�ł��B�C��������u���������Ƃɍ��킹�ďZ��[����g��ł���v�ɂȂ�܂��B

�{���́g�ƌv�Ə����̃��C�t�v��������Ԃ�����z���o���āA���͈͓̔��ʼnƂ�I���h�Ƃ������Ԃ���Ȃ��ƁA�u��]�̉Ƃ͔��������ǐ������ꂵ���v��ԂɂȂ��Ă��܂��܂��B

�u�����������o�܂�����I�v�u���̋��z�Ȃ�Z��[���ʂ�܂���I�v�u���Ȃ�������Ⴂ���A�`�����X�ł���I�v�Ȃǂƕs���Y���̉c�Ƃ��猾���āA�u����Ȃ�I�v�Ɛ����Ői��ł��܂��P�[�X�ł��B�C��������u���������Ƃɍ��킹�ďZ��[����g��ł���v�ɂȂ�܂��B

�{���́g�ƌv�Ə����̃��C�t�v��������Ԃ�����z���o���āA���͈͓̔��ʼnƂ�I���h�Ƃ������Ԃ���Ȃ��ƁA�u��]�̉Ƃ͔��������ǐ������ꂵ���v��ԂɂȂ��Ă��܂��܂��B

�u�ϓ������Ȃ�0.6����Ŏ���邩��A�������X15���~�ł��A�����ƍ����Ƃ�������I�v�ƍl�����ꍇ�͈�x�����~�܂�K�v�����肻���ł��B���̋�����35�N�Ԃ����Ƒ����ł��傤���H

����C���t�����i�ݓ���̋��Z���ς��A�����͕K���オ���Ă����܂��B���ɋ�����1���オ������A�ԍϊz�͌��X2〜3���~������P�[�X������܂��B���M���M���őg��ł�����A�����̋����㏸�ɑς����Ȃ���������܂���B

���̂��ߎ��́u�ϓ��������g���͈̂������Ƃł͂Ȃ��̂ł����A���O�ɑO��2���̋����ɂȂ����ꍇ�ł����[����Ԃ���v�ɂȂ��Ă��邩���m�F���܂��傤�v�Ƃ��`�����Ă��܂��B

���ꂪ����Ȃ�A�ŏ�����S���ԌŒ�Łg�������X�N��������h�Ƃ����l�������A���ł��B

����C���t�����i�ݓ���̋��Z���ς��A�����͕K���オ���Ă����܂��B���ɋ�����1���オ������A�ԍϊz�͌��X2〜3���~������P�[�X������܂��B���M���M���őg��ł�����A�����̋����㏸�ɑς����Ȃ���������܂���B

���̂��ߎ��́u�ϓ��������g���͈̂������Ƃł͂Ȃ��̂ł����A���O�ɑO��2���̋����ɂȂ����ꍇ�ł����[����Ԃ���v�ɂȂ��Ă��邩���m�F���܂��傤�v�Ƃ��`�����Ă��܂��B

���ꂪ����Ȃ�A�ŏ�����S���ԌŒ�Łg�������X�N��������h�Ƃ����l�������A���ł��B

�ӊO�Ƒ����̂��u�Ƃ������ƁA�ƌv�̌��������X�g�b�v���Ă��܂��v�P�[�X�ł��B

�Ƃ������Ƃɂ���āA�ƌv�̍\���͑傫���ς��܂��B

�@�� �����̏Z��[���̎x�������n�܂�

�@�� �Œ莑�Y�ł�Ǘ���ȂǁA�V�����x�o�������

�@�� �����e�i���X��p�̐ϗ����K�v�ɂȂ��Ă���

����Ȃ̂ɏZ��w���O�Ɠ������o�ł������g���Ă���Ɓu����H�����̒����y�[�X�������Ă����ȁv�A�u�����̐ϗ��Ă��v���悤�ɂł��Ȃ��v�ȂǂƂ������Ƃ��N����₷���Ȃ�܂��B

�����Ă����ЂƂY�ꂪ���Ȃ̂��g�ی��h�ł��B

�Z��[����g�ނƁA�c�̐M�p�����ی��i�c�M�j���t���Ă���ɂ�������炸�A�ی��̌������������Ɂu�K�v�ȏ�̕ی����������ƕ��������Ă����v�Ƃ����P�[�X���悭����܂��B

�����������u�Z��w����̉ƌv�̌������v�����ɉ�邱�ƂŁA�����Ɍ��������~�⎑�Y�`�����x��Ă��܂����X�N������܂��B

�����炱���A�}�C�z�[������ɓ��ꂽ���Ƃ��ƌv�S�̂��A�b�v�f�[�g���Ă������Ƃ��厖�ł��B

�@�� �Z��[���̎x������������ɂǂ��e�����Ă��邩

�@�� ���玑���E�V�㎑���̐ϗ��͌v��ʂ�i��ł��邩

�@�� �ی��̓��e�����̃��C�t�X�^�C���ɍ����Ă��邩

���������I�Ƀ`�F�b�N���邱�ƂŁA�u������������S���ĕ�炵�Ă������ԁv��ۂ��Ƃ���ł��B

����Љ��NG�p�^�[���͒N�����o������\�������邱�Ƃ���ł����A���O�ɒm���Ă���Δ����邱�Ƃ��ł���Ǝv���܂��B

�}�C�z�[���͐l���ň�ԍ����������ł��B�����炱���u�Ƃ��ďI���v�ł͂Ȃ��A�u���̌�̕�炵������Ă����邩�v�܂ł��l���邱�Ƃ��厖�ɂȂ��Ă��܂��B

�Ƃ������Ƃɂ���āA�ƌv�̍\���͑傫���ς��܂��B

�@�� �����̏Z��[���̎x�������n�܂�

�@�� �Œ莑�Y�ł�Ǘ���ȂǁA�V�����x�o�������

�@�� �����e�i���X��p�̐ϗ����K�v�ɂȂ��Ă���

����Ȃ̂ɏZ��w���O�Ɠ������o�ł������g���Ă���Ɓu����H�����̒����y�[�X�������Ă����ȁv�A�u�����̐ϗ��Ă��v���悤�ɂł��Ȃ��v�ȂǂƂ������Ƃ��N����₷���Ȃ�܂��B

�����Ă����ЂƂY�ꂪ���Ȃ̂��g�ی��h�ł��B

�Z��[����g�ނƁA�c�̐M�p�����ی��i�c�M�j���t���Ă���ɂ�������炸�A�ی��̌������������Ɂu�K�v�ȏ�̕ی����������ƕ��������Ă����v�Ƃ����P�[�X���悭����܂��B

�����������u�Z��w����̉ƌv�̌������v�����ɉ�邱�ƂŁA�����Ɍ��������~�⎑�Y�`�����x��Ă��܂����X�N������܂��B

�����炱���A�}�C�z�[������ɓ��ꂽ���Ƃ��ƌv�S�̂��A�b�v�f�[�g���Ă������Ƃ��厖�ł��B

�@�� �Z��[���̎x������������ɂǂ��e�����Ă��邩

�@�� ���玑���E�V�㎑���̐ϗ��͌v��ʂ�i��ł��邩

�@�� �ی��̓��e�����̃��C�t�X�^�C���ɍ����Ă��邩

���������I�Ƀ`�F�b�N���邱�ƂŁA�u������������S���ĕ�炵�Ă������ԁv��ۂ��Ƃ���ł��B

����Љ��NG�p�^�[���͒N�����o������\�������邱�Ƃ���ł����A���O�ɒm���Ă���Δ����邱�Ƃ��ł���Ǝv���܂��B

�}�C�z�[���͐l���ň�ԍ����������ł��B�����炱���u�Ƃ��ďI���v�ł͂Ȃ��A�u���̌�̕�炵������Ă����邩�v�܂ł��l���邱�Ƃ��厖�ɂȂ��Ă��܂��B

�厖�Ȃ̂́A�u

���̕�炵��������Ȃ��āA�����܂Ō��������v���ł��Ă��邩�ǂ����v���̈�_�ɐs���܂��B

|

�������Ȃ������A�u�ƒT�����n�߂悤���ȁv�Ǝv���Ă���Ȃ�A�܂��͕�����T���O�ɁA�����̃��C�t�v���������ߒ������Ƃ��������߂��܂��B���̋L�����u���Ȃ��̔��f�̎��v�ɂȂ�܂��悤����Ă��܂��B

�l�b�g��T���Ɩ����̃��C�t�v�����\�t�g���F�X�Ƃ���̂ŁA�܂��͂������ł���Ă݂Ă��������A�ЂƂ�őS��������̂͑�ς��Ǝv�����Ƃ��ɂ͉��������Ƀv���ɂ����k���������B

�����̃��C�t�v�����V�~�����[�V�����쐬�ׂ͍������J�ɍs���܂��̂ŗL���ɂȂ��Ă��܂��܂����A�������肨�b���f������ł��Ȃ��̂��ƒ�ɂ������A�h�o�C�X�������Ă��������܂��B���̃o�i�[�܂���������̂��₢���킹�t�H�[������A���C�y�ɂ��₢���킹���������B

�܂�����LINE�ł́A���߂ɂȂ�}�l�[���T���͂����Ă��܂��B

LINE�o�^������������I

�l�b�g��T���Ɩ����̃��C�t�v�����\�t�g���F�X�Ƃ���̂ŁA�܂��͂������ł���Ă݂Ă��������A�ЂƂ�őS��������̂͑�ς��Ǝv�����Ƃ��ɂ͉��������Ƀv���ɂ����k���������B

�����̃��C�t�v�����V�~�����[�V�����쐬�ׂ͍������J�ɍs���܂��̂ŗL���ɂȂ��Ă��܂��܂����A�������肨�b���f������ł��Ȃ��̂��ƒ�ɂ������A�h�o�C�X�������Ă��������܂��B���̃o�i�[�܂���������̂��₢���킹�t�H�[������A���C�y�ɂ��₢���킹���������B

�܂�����LINE�ł́A���߂ɂȂ�}�l�[���T���͂����Ă��܂��B

LINE�o�^������������I