40代子育て中の生命保険料は月5,000円もいらない!必要な保障をFPが解説

2024年12月13日

執筆者:土屋 ごう

執筆者:土屋 ごう

40代で子育てまっただ中のあなたは、生命保険料を月々いくら払っていますか?

実は、本当に必要な保障を得るための生命保険料は月額5,000円も要りません。

「え…うちの生命保険料はその倍以上なんだけど…」とがっかりしましたか?

安心してください。

わたしはFP事務所を開業して14年、800件以上の有料相談にご対応してきましたが、保険の見直しが不要な家庭はほぼありません。なかには年間20万円もの保険料をカットできるケースもザラです。

そこで本記事では、生命保険料に月額5,000円もかける必要がない理由と、本当に必要な保険の見極め方について、永久保存版の内容をお伝えしていきます。

ぜひ参考にしてくださいね。

実は、本当に必要な保障を得るための生命保険料は月額5,000円も要りません。

「え…うちの生命保険料はその倍以上なんだけど…」とがっかりしましたか?

安心してください。

わたしはFP事務所を開業して14年、800件以上の有料相談にご対応してきましたが、保険の見直しが不要な家庭はほぼありません。なかには年間20万円もの保険料をカットできるケースもザラです。

そこで本記事では、生命保険料に月額5,000円もかける必要がない理由と、本当に必要な保険の見極め方について、永久保存版の内容をお伝えしていきます。

ぜひ参考にしてくださいね。

\YouTubeチャンネル運用中/

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

ところで、あなたはなぜ生命保険に加入するのか、言葉にして説明できますか?

FPとしての答えはずばり、「生命保険は、 起こる確率は低いが起きたら困る有事のために、仕方なくお金を払って得る備え」です。

…あたり前ですが、困らないことに備えてお金を払う必要はまったくありませんから。

これはすべての保険に関する基本的な考え方です。

生命保険に加入すればお金がかかります。

例として、下記条件で入院の保険に加入したとしましょう。

● 40歳男性

● 入院給付金:5.000円 / 日(1入院60日が限度、三大疾病は無制限)

● 入院中の手術給付金:10万円

某生命保険会社の商品で計算すると、

月々の保険料は2,142円、

年間で2万5,704円です。

もし85歳まで払いつづけたとすると、

115万6,680円になります。

FPとしての答えはずばり、「生命保険は、 起こる確率は低いが起きたら困る有事のために、仕方なくお金を払って得る備え」です。

…あたり前ですが、困らないことに備えてお金を払う必要はまったくありませんから。

これはすべての保険に関する基本的な考え方です。

生命保険に加入すればお金がかかります。

例として、下記条件で入院の保険に加入したとしましょう。

● 40歳男性

● 入院給付金:5.000円 / 日(1入院60日が限度、三大疾病は無制限)

● 入院中の手術給付金:10万円

某生命保険会社の商品で計算すると、

月々の保険料は2,142円、

年間で2万5,704円です。

もし85歳まで払いつづけたとすると、

115万6,680円になります。

115万6,680円というのは、132日入院し、入院中に手術を5回受けた場合に相当します。

生命保険で「元を取る」という考えは不適切かもしれませんが、支払った生命保険料の回収はなかなか難しそうです。

つまり「なくても困らない可能性が高い保障」といえますし、それならお金を払って加入する必要はないと結論づけられませんか?

「そうはいっても、もし入院や死亡したときに何の備えもないのは…」という声も聞こえてきそうです。

…民間の生命保険に加入しなくても、すでに備えはありますよ。

次章からくわしく解説します。

生命保険で「元を取る」という考えは不適切かもしれませんが、支払った生命保険料の回収はなかなか難しそうです。

つまり「なくても困らない可能性が高い保障」といえますし、それならお金を払って加入する必要はないと結論づけられませんか?

「そうはいっても、もし入院や死亡したときに何の備えもないのは…」という声も聞こえてきそうです。

…民間の生命保険に加入しなくても、すでに備えはありますよ。

次章からくわしく解説します。

生命保険について考えるときは、まず公的な保障を確認しましょう。

そして「 公的保障で足りないものを、いわゆる民間の保険で備える」が鉄則です。

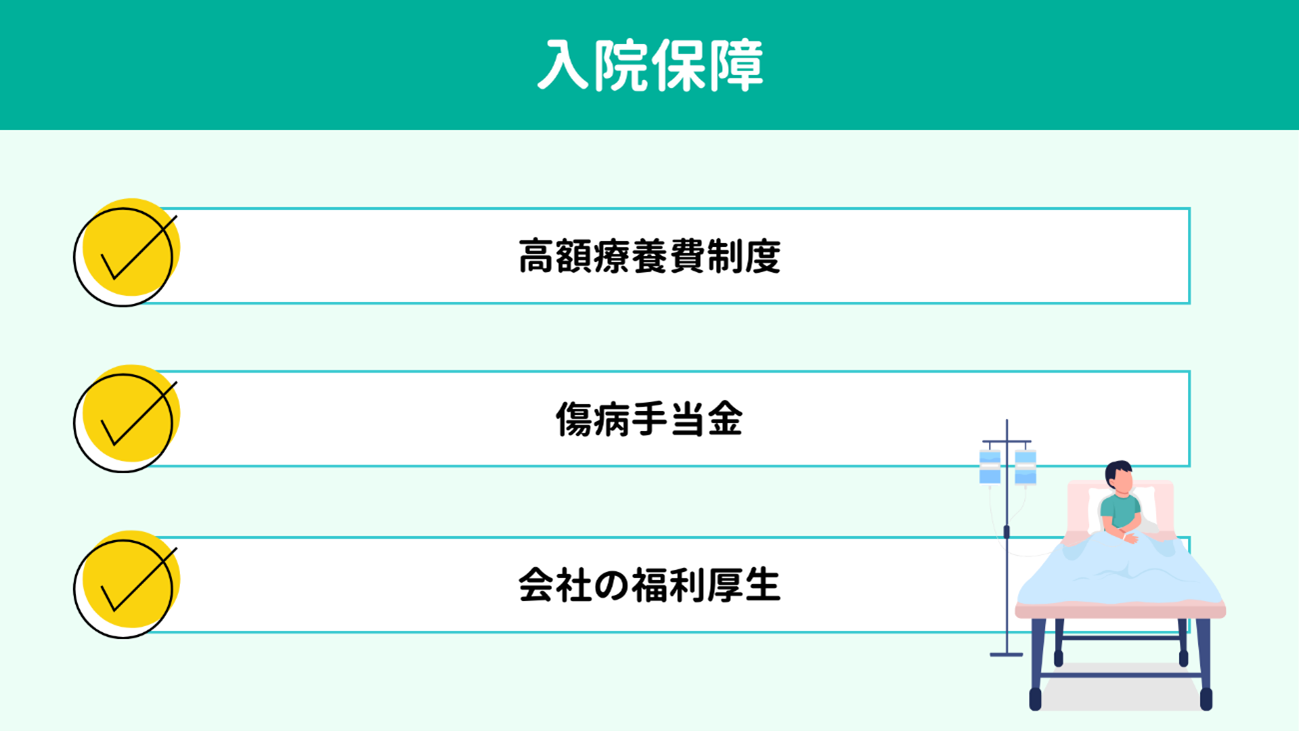

入院や手術に対する公的な保障として、高額療養費制度や傷病手当金があります。

そして「 公的保障で足りないものを、いわゆる民間の保険で備える」が鉄則です。

入院や手術に対する公的な保障として、高額療養費制度や傷病手当金があります。

入院や手術によって支払う医療費が高額になったときには

高額療養費制度が使えます。

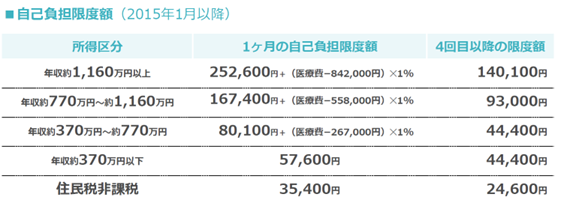

現役世代の自己負担限度額をみてみましょう。

現役世代の自己負担限度額をみてみましょう。

たとえば年収1,000万円程度の方なら、医療費の自己負担が月に16万7,400円を超えたら、それ以上はかかりにくくなります。

上表の計算式にあてはめて、医療費が月に200万円かかったとしましょう。

16万7,400円+(200万円-55万8,000円)×1%=18万1,820円

200万円の医療費に対して自己負担額は18万1,820円ですから、相当な額が抑えられるとわかりますね。

入院の場合は入院中の食事代が一食460円かかりますが、たとえ30日入院しても約4万円です。医療費と合わせてもトータル20万円程度の負担に抑えられるでしょう。

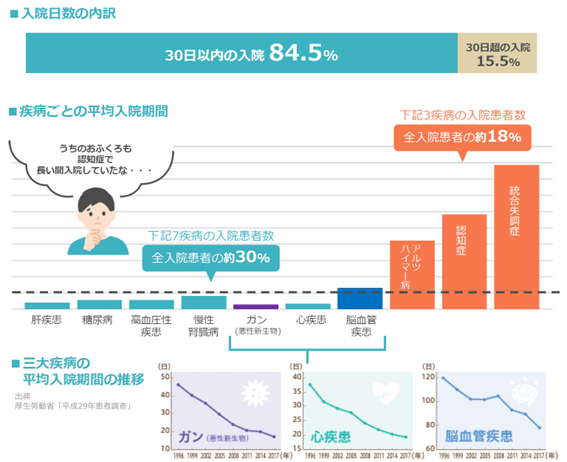

ところで、そもそも入院はどれくらいの日数が一般的かご存知でしょうか?

データを確認してみましょう。

上表の計算式にあてはめて、医療費が月に200万円かかったとしましょう。

16万7,400円+(200万円-55万8,000円)×1%=18万1,820円

200万円の医療費に対して自己負担額は18万1,820円ですから、相当な額が抑えられるとわかりますね。

入院の場合は入院中の食事代が一食460円かかりますが、たとえ30日入院しても約4万円です。医療費と合わせてもトータル20万円程度の負担に抑えられるでしょう。

ところで、そもそも入院はどれくらいの日数が一般的かご存知でしょうか?

データを確認してみましょう。

約85%が30日以内で、がんでも20日程度、三大疾病では脳血管疾患が長くなりがちです。

入院日数が短ければ経済的ダメージも少なくすみますから、入院で困る可能性は小さそうだとイメージできるでしょう。

入院日数が短ければ経済的ダメージも少なくすみますから、入院で困る可能性は小さそうだとイメージできるでしょう。

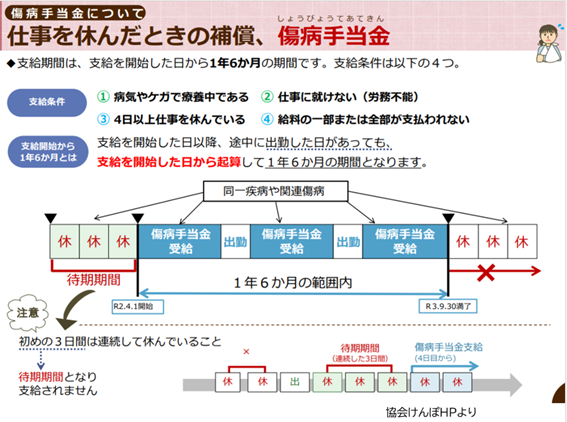

「でも、入院したら働けないし…」と思うかもしれませんね。

会社員であれば、入院してもすぐに収入がゼロになるわけではありません。まず有給休暇を消化しますし、その後は傷病手当金があります。

傷病手当金:

傷病手当金は仕事を休んだときの補償です。支給開始から 1年6ヵ月間、給料の約2/3の金額を受け取れます。

会社員であれば、入院してもすぐに収入がゼロになるわけではありません。まず有給休暇を消化しますし、その後は傷病手当金があります。

傷病手当金:

傷病手当金は仕事を休んだときの補償です。支給開始から 1年6ヵ月間、給料の約2/3の金額を受け取れます。

会社の福利厚生:

さらに補足すると、あなたはお勤め先の福利厚生や健康保険組合の制度を確認したことがありますか?

もし確認したことがなければ、ぜひ一度確認してみてください。

とくに大企業に勤めている方は要チェックです。

高額療養費や傷病手当金がさらに充実しているかもしれません。

Web上で確認できる企業、たとえばNTT健康保険組合をみると、高額療養費の自己負担は月2万5,000円が上限です。

さらに補足すると、あなたはお勤め先の福利厚生や健康保険組合の制度を確認したことがありますか?

もし確認したことがなければ、ぜひ一度確認してみてください。

とくに大企業に勤めている方は要チェックです。

高額療養費や傷病手当金がさらに充実しているかもしれません。

Web上で確認できる企業、たとえばNTT健康保険組合をみると、高額療養費の自己負担は月2万5,000円が上限です。

また傷病手当金も基本の1年半からさらに1年半延長できる、給料の約2/3の支給額が給料の全額になることもあります。

ご相談者のなかにも、会社の制度を調べてみたらかなり充実していた方もよくいらっしゃいます。ですから、まずは公的な保障を確認するとともに、会社の制度を調べてみてください。

このように、たとえ入院や手術をしたとしてもかかる費用は限定的で、収入もゼロにはなりません。

自分の働きが収入に直結する自営業の方や、貯金がなく家計が自転車操業の方は別ですが、多少の蓄えがあるサラリーマン家庭なら医療保険は必要ないと気づきませんか?

ご相談者のなかにも、会社の制度を調べてみたらかなり充実していた方もよくいらっしゃいます。ですから、まずは公的な保障を確認するとともに、会社の制度を調べてみてください。

このように、たとえ入院や手術をしたとしてもかかる費用は限定的で、収入もゼロにはなりません。

自分の働きが収入に直結する自営業の方や、貯金がなく家計が自転車操業の方は別ですが、多少の蓄えがあるサラリーマン家庭なら医療保険は必要ないと気づきませんか?

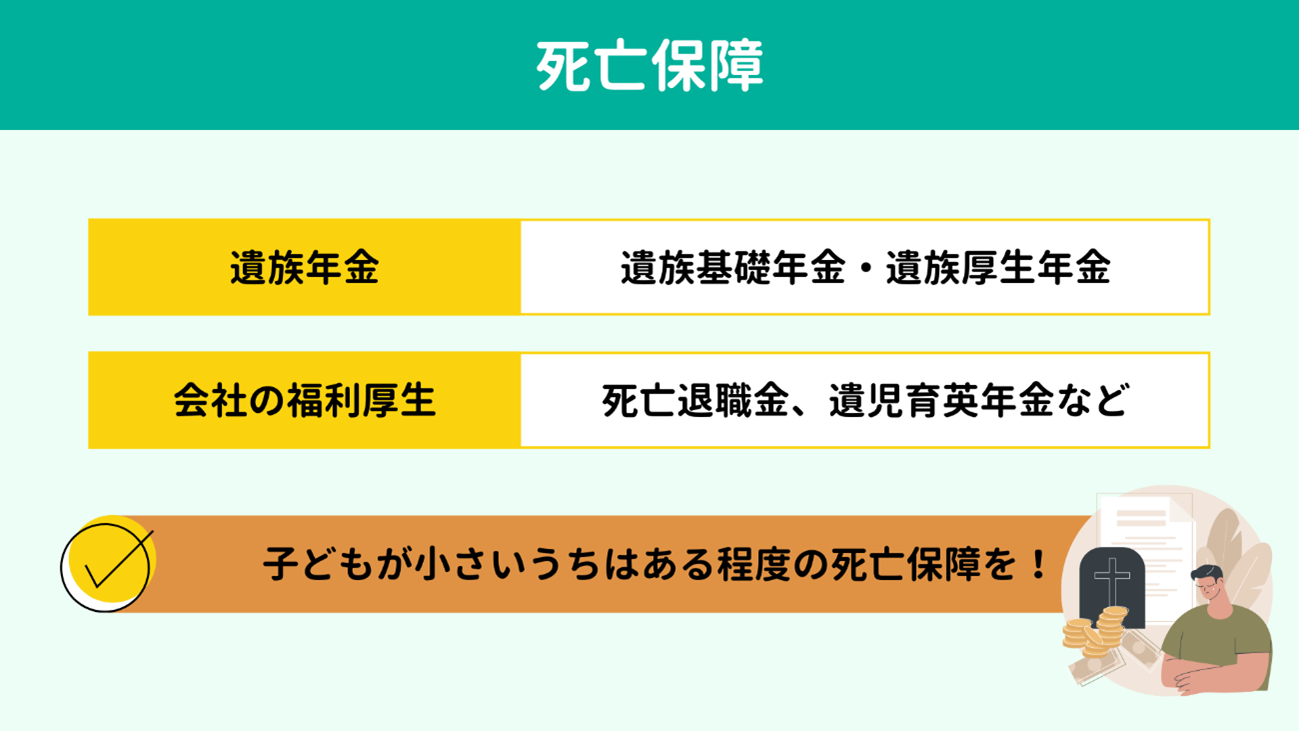

さて、入院や手術をして回復すれば問題ありませんが、もしも亡くなってしまったときには困りますよね。

ここでは死亡に対する公的保障や福利厚生をみていきましょう。

ここでは死亡に対する公的保障や福利厚生をみていきましょう。

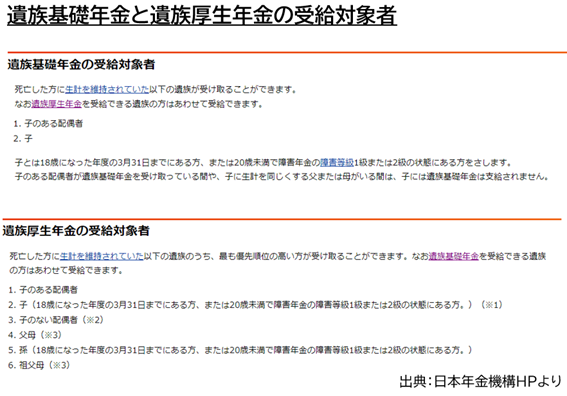

死亡に対する公的保障として

遺族年金があります。

遺族年金は

遺族基礎年金と遺族厚生年金の2種類に分かれます。

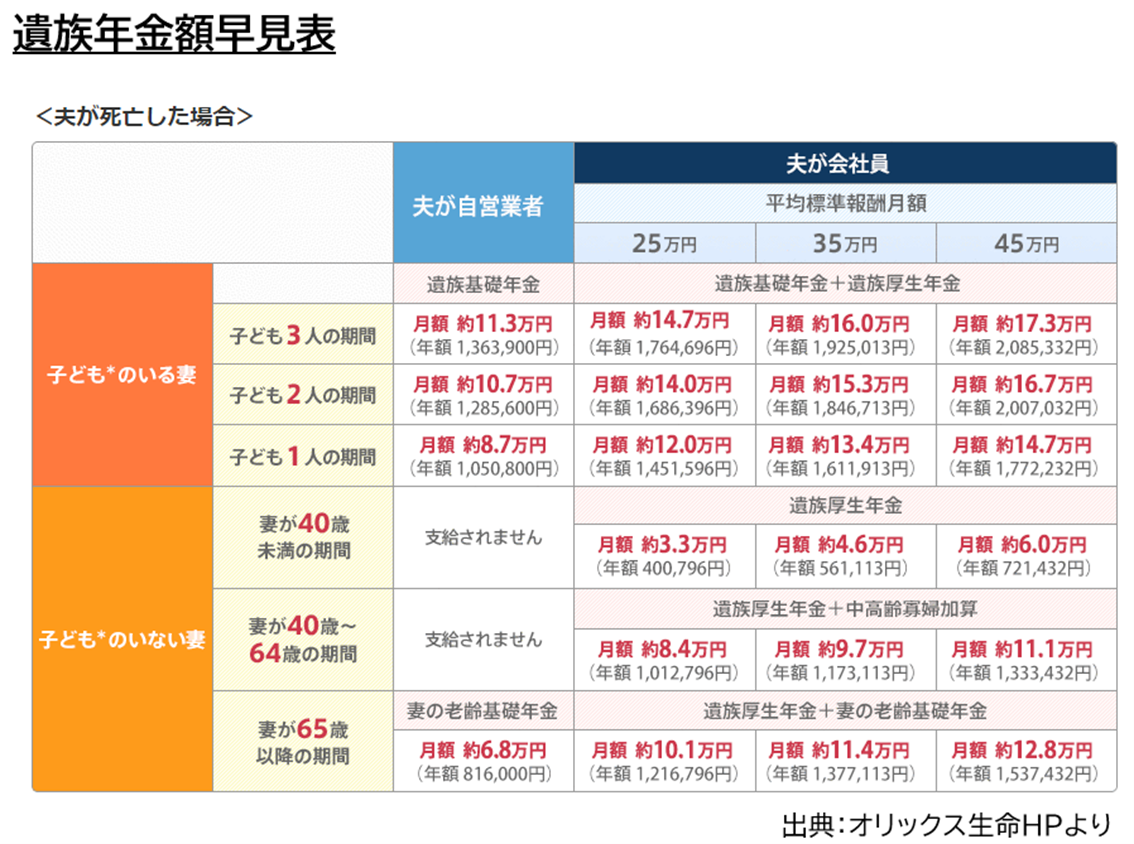

サラリーマンは遺族厚生年金と遺族基礎年金の両方を受け取れますが、自営業者(国民年金しか払っていない方)は遺族基礎年金のみです。

また遺族基礎年金は子どもの数で受け取れる金額が決まっており、遺族厚生年金の受給額はそれまで払った平均の厚生年金保険料に比例します。

なお、厚生年金保険料は平均の標準報酬月額、要するに毎月給与天引きされる社会保険料の計算基準となる給料の平均額で変わってきます。

では、実際に受け取れる遺族年金の額はご存知ですか?

遺族厚生年金ならねんきん定期便から計算できますが、目安を示しておきましょう。

サラリーマンは遺族厚生年金と遺族基礎年金の両方を受け取れますが、自営業者(国民年金しか払っていない方)は遺族基礎年金のみです。

また遺族基礎年金は子どもの数で受け取れる金額が決まっており、遺族厚生年金の受給額はそれまで払った平均の厚生年金保険料に比例します。

なお、厚生年金保険料は平均の標準報酬月額、要するに毎月給与天引きされる社会保険料の計算基準となる給料の平均額で変わってきます。

では、実際に受け取れる遺族年金の額はご存知ですか?

遺族厚生年金ならねんきん定期便から計算できますが、目安を示しておきましょう。

基本的な遺族基礎年金の額は、

子ども一人なら月額8万7,000円、

2人なら10万7,000円です。

会社員ならそこに遺族厚生年金の受給額が上乗せされます。

子ども2人、

平均標準報酬月額が35万円の家庭なら受け取れる遺族年金は15万3,000円、

平均標準報酬月額が45万円なら16万7,000円のイメージです。

ご自身が受け取れる遺族年金の具体的な金額は、50歳未満の方なら ねんきん定期便を見れば計算できます。

子ども一人なら月額8万7,000円、

2人なら10万7,000円です。

会社員ならそこに遺族厚生年金の受給額が上乗せされます。

子ども2人、

平均標準報酬月額が35万円の家庭なら受け取れる遺族年金は15万3,000円、

平均標準報酬月額が45万円なら16万7,000円のイメージです。

ご自身が受け取れる遺族年金の具体的な金額は、50歳未満の方なら ねんきん定期便を見れば計算できます。

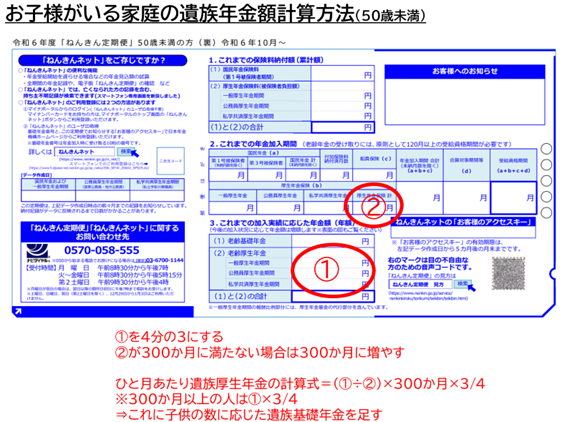

遺族厚生年金は

老齢厚生年金(図①)の3/4の額です。

厚生年金保険料を支払ってきた期間(図②)が300ヵ月(25年)に満たない場合は、300ヵ月払ったとみなして補正します。

補正後の金額に遺族基礎年金の金額を足せば、毎月の遺族年金額がわかります。

ただし、厚生年金保険料を払い込んでいけばまた金額も変わっていくため、あくまで目安です。

参考までに算出方法を示しましたが、あえて計算しなくても先ほどの早見表にこれまでの大体の収入をあてはめてみる程度でよいと思います。

ところで、遺族年金の受給には収入の制限があることをご存知ですか?

遺族基礎年金も遺族厚生年金も、亡くなった人に生計を維持されていた遺族に支払われます。

「生計を維持されていた遺族」は下記2つの要件を満たす人です。

● 死亡した被保険者と生計を同じくしていること

● 恒常的な収入が将来にわたって年収850万円以上にならないと認められること

したがって、遺された配偶者が年収850万円を超えている場合は遺族年金を受け取れない点に留意しましょう。

また、遺族年金では子どもが成人すれば子の加算分がなくなって受給額が減ります。

厚生年金保険料を支払ってきた期間(図②)が300ヵ月(25年)に満たない場合は、300ヵ月払ったとみなして補正します。

補正後の金額に遺族基礎年金の金額を足せば、毎月の遺族年金額がわかります。

ただし、厚生年金保険料を払い込んでいけばまた金額も変わっていくため、あくまで目安です。

参考までに算出方法を示しましたが、あえて計算しなくても先ほどの早見表にこれまでの大体の収入をあてはめてみる程度でよいと思います。

ところで、遺族年金の受給には収入の制限があることをご存知ですか?

遺族基礎年金も遺族厚生年金も、亡くなった人に生計を維持されていた遺族に支払われます。

「生計を維持されていた遺族」は下記2つの要件を満たす人です。

● 死亡した被保険者と生計を同じくしていること

● 恒常的な収入が将来にわたって年収850万円以上にならないと認められること

したがって、遺された配偶者が年収850万円を超えている場合は遺族年金を受け取れない点に留意しましょう。

また、遺族年金では子どもが成人すれば子の加算分がなくなって受給額が減ります。

遺族年金のほか、お勤め先に退職金制度があれば死亡退職金を受け取れます。なかには会社が保険料を払って保険に入っていて、

死亡退職金が多いケースもみられます。

ほか、子どもがいる場合は「遺児育英年金」といった名称で、成人するまで月々年金を払ってくれる制度もあります。

…このような会社の制度をあなたは把握していましたか?

会社の福利厚生制度をよく調べて、保険について考えるようにしましょう。

ほか、子どもがいる場合は「遺児育英年金」といった名称で、成人するまで月々年金を払ってくれる制度もあります。

…このような会社の制度をあなたは把握していましたか?

会社の福利厚生制度をよく調べて、保険について考えるようにしましょう。

遺族年金や会社の福利厚生などによって得られる保障をざっくりとでもイメージできたかと思いますが、考えるべきことはまだあります。

たとえば、住まいについて。

住宅ローンがある方は死亡によって残債がゼロになるケースがほとんどですが、そもそも今の住まいに住みつづける必要はあるでしょうか。

ご実家などに頼れるなら、そこでもコストカットになりますよね。

どこまで考えるか正解はありませんし、それぞれの価値観です。

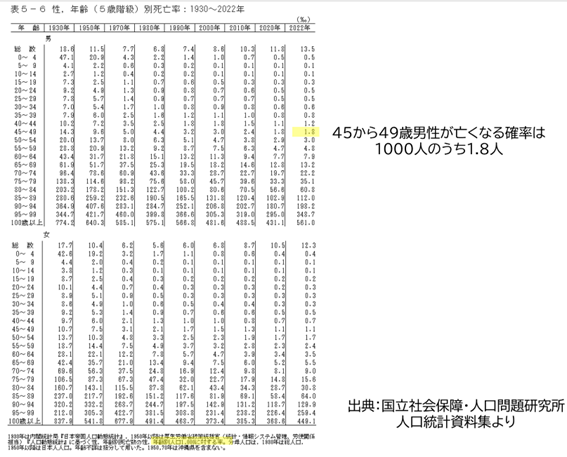

ただ、若いうちに死亡する確率は低いため、わたしは最低限の備えでよいと考えています。

どのくらい確率が低いかといえば、たとえば45歳~49歳の男性が亡くなる確率は1000人のうち1.8人です。

たとえば、住まいについて。

住宅ローンがある方は死亡によって残債がゼロになるケースがほとんどですが、そもそも今の住まいに住みつづける必要はあるでしょうか。

ご実家などに頼れるなら、そこでもコストカットになりますよね。

どこまで考えるか正解はありませんし、それぞれの価値観です。

ただ、若いうちに死亡する確率は低いため、わたしは最低限の備えでよいと考えています。

どのくらい確率が低いかといえば、たとえば45歳~49歳の男性が亡くなる確率は1000人のうち1.8人です。

とはいえ、

子どもが小さいうちはそれなりの備えを確保したほうがよいとお伝えしています。

では、一体どのくらい保障があればよいのでしょう?

お子さんがいる場合、遺された配偶者が仕事をセーブする必要に迫られ、多少収入が減るリスクもあります。

こうしたリスクも踏まえて、情報を整理しながら考えていきましょう。

たとえば

「遺族年金を月に15万円、死亡退職金を500万円受け取れる。住宅ローンはなくなる。でも子どもが小さくて最初は働くのは難しい。毎月あといくらあればよいか?」といった具合です。

しかし、ここから先はロジカルに考えづらい領域になります。

その先の生活がどう変化するのかわからないからです。

たとえば

「マイホームを売って実家に戻る選択をするから保険には入らない」といった選択もありですが、確定してしまうのは危険だと思います。

あなただけでなく、そのときのお子さんの状況もわかりませんから。

したがって、完璧を求めず、ある程度はアバウトに考える必要があります。

なるべく保険料は最低限に留めたいところですが、とくにお子さんが小さいうちはある程度の死亡保障はあった方がよいでしょう。

終身ではない死亡保障を多少かけたところで家計にとって致命的な保険料が発生するわけではありませんし、将来的に子どもが手を離れたら解約しても問題ありません。

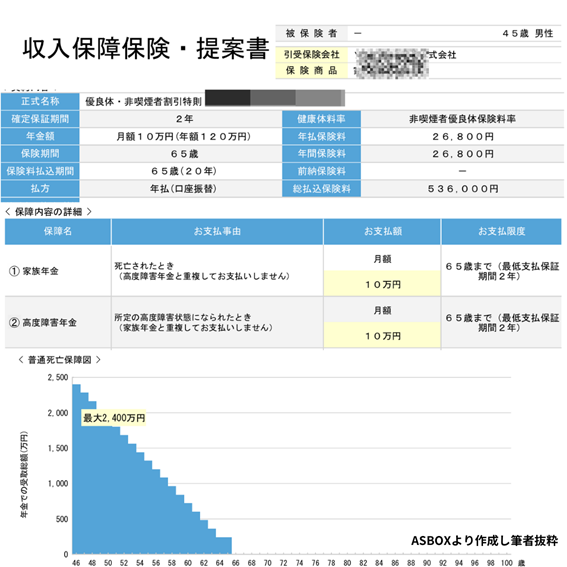

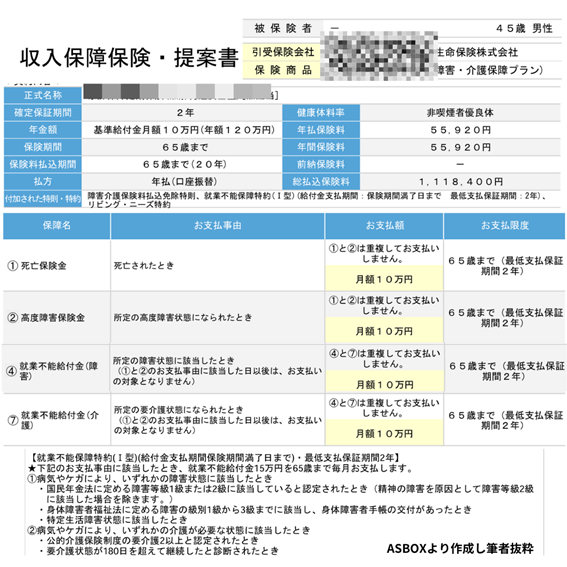

ここで、45歳の男性が死亡したときに、65歳まで20年間、毎月10万円を受け取れる保険に入ると仮定します。

では、一体どのくらい保障があればよいのでしょう?

お子さんがいる場合、遺された配偶者が仕事をセーブする必要に迫られ、多少収入が減るリスクもあります。

こうしたリスクも踏まえて、情報を整理しながら考えていきましょう。

たとえば

「遺族年金を月に15万円、死亡退職金を500万円受け取れる。住宅ローンはなくなる。でも子どもが小さくて最初は働くのは難しい。毎月あといくらあればよいか?」といった具合です。

しかし、ここから先はロジカルに考えづらい領域になります。

その先の生活がどう変化するのかわからないからです。

たとえば

「マイホームを売って実家に戻る選択をするから保険には入らない」といった選択もありですが、確定してしまうのは危険だと思います。

あなただけでなく、そのときのお子さんの状況もわかりませんから。

したがって、完璧を求めず、ある程度はアバウトに考える必要があります。

なるべく保険料は最低限に留めたいところですが、とくにお子さんが小さいうちはある程度の死亡保障はあった方がよいでしょう。

終身ではない死亡保障を多少かけたところで家計にとって致命的な保険料が発生するわけではありませんし、将来的に子どもが手を離れたら解約しても問題ありません。

ここで、45歳の男性が死亡したときに、65歳まで20年間、毎月10万円を受け取れる保険に入ると仮定します。

たばこを吸わず、とくに健康に問題がない場合の年間保険料が約2万6,000円です。月額にすると約2,200円ですね。

お子さんの状況や資産状況に応じて途中で解約しても構いませんし、人生を左右するような大金にはなりにくいため保障としては有用だと思います。

なお、会社の団体の保険がある方は民間の保険と比較して加入を決めましょう。とくに非喫煙者だと、保険料は団体のほうが高い傾向にあります。

死亡保障に関しては、公的な保障や勤務先の死亡退職金・福利厚生を考慮したうえで、適切な備えを考えましょう。

お子さんの状況や資産状況に応じて途中で解約しても構いませんし、人生を左右するような大金にはなりにくいため保障としては有用だと思います。

なお、会社の団体の保険がある方は民間の保険と比較して加入を決めましょう。とくに非喫煙者だと、保険料は団体のほうが高い傾向にあります。

死亡保障に関しては、公的な保障や勤務先の死亡退職金・福利厚生を考慮したうえで、適切な備えを考えましょう。

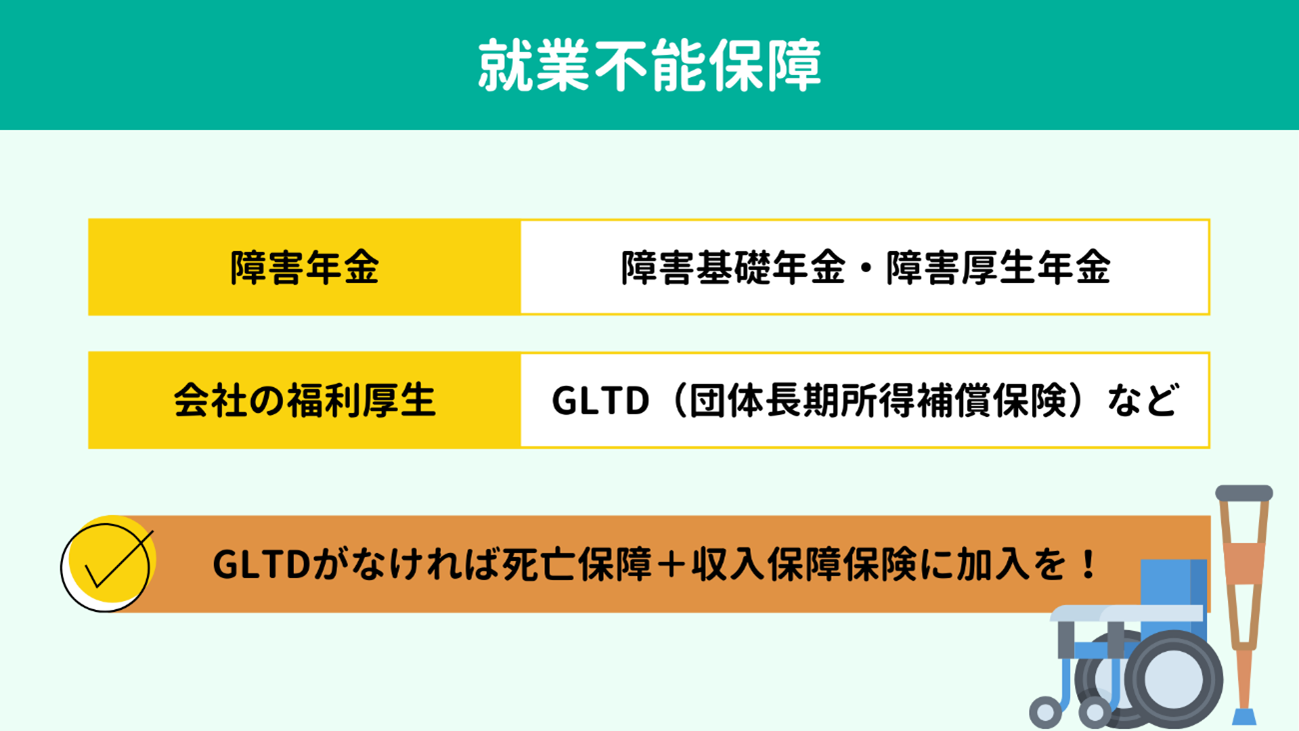

次に、何らかの事情で働けなくなったときのための保障を考えてみます。

ここでも公的な保障、会社の福利厚生を紹介するとともに、適切な保障の導き方を理解していきましょう。

ここでも公的な保障、会社の福利厚生を紹介するとともに、適切な保障の導き方を理解していきましょう。

就労不能状態とイコールで結ばれるわけではありませんが、障害を抱える方への公的な保障として

障害年金があります。

障害年金も障害基礎年金と障害厚生年金があり、サラリーマンならいずれも、自営業者(国民年金しか払っていない方)は障害基礎年金のみ受給できます。

障害年金も障害基礎年金と障害厚生年金があり、サラリーマンならいずれも、自営業者(国民年金しか払っていない方)は障害基礎年金のみ受給できます。

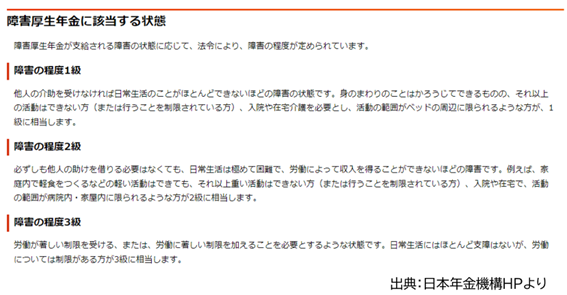

障害の程度は3級、2級、1級と3段階で設定されており、各級の定義は下記のとおりです。

● 3級:労働が著しい制限を受ける状態

● 2級:日常生活が極めて困難で労働できない状態

● 1級:他人の介助を受けなければ日常生活がほとんどできない状態

また受給額の目安を下表に示します。

● 3級:労働が著しい制限を受ける状態

● 2級:日常生活が極めて困難で労働できない状態

● 1級:他人の介助を受けなければ日常生活がほとんどできない状態

また受給額の目安を下表に示します。

配偶者と子2人、

平均標準報酬月額が30万円の会社員なら障害の程度2級で月額16万2,000円、1級なら18万9,000円です。

ただ、遺族年金と違って障害年金の場合は本人の生活もありますから、配偶者がしっかり働けないなら少し心もとない金額にみえるかもしれません。

ですから、別途備えが必要といえますね。

平均標準報酬月額が30万円の会社員なら障害の程度2級で月額16万2,000円、1級なら18万9,000円です。

ただ、遺族年金と違って障害年金の場合は本人の生活もありますから、配偶者がしっかり働けないなら少し心もとない金額にみえるかもしれません。

ですから、別途備えが必要といえますね。

GLTD(団体長期所得補償保険)という言葉を聞いたことがありますか?

従業員が病気やケガで就業不能になったときの所得を補償する福利厚生制度です。

完全に就業不能ではないが障害状態を原因として収入が減った場合にも一定の保険金額が下りるものもあり、60歳や65歳になるまで所定の金額を受け取れます。

自分で保険料を負担すればGLTDに加入できる・保障を増やせる会社もあります。一度福利厚生を調べてみましょう。

ただし、自分で加入できるGLTDは受給期間が1年や3年程度と短いものもみられます。その場合は不十分ですから選択すべきではありません。中身までよく確認しましょう。

従業員が病気やケガで就業不能になったときの所得を補償する福利厚生制度です。

完全に就業不能ではないが障害状態を原因として収入が減った場合にも一定の保険金額が下りるものもあり、60歳や65歳になるまで所定の金額を受け取れます。

自分で保険料を負担すればGLTDに加入できる・保障を増やせる会社もあります。一度福利厚生を調べてみましょう。

ただし、自分で加入できるGLTDは受給期間が1年や3年程度と短いものもみられます。その場合は不十分ですから選択すべきではありません。中身までよく確認しましょう。

GLTDがない場合や、内容が不十分な場合は、民間の収入保障保険を検討することになります。

先ほどの死亡保障と合わせて加入するとよいでしょう。

先ほどの死亡保障と合わせて加入するとよいでしょう。

具体的には、

死亡保障にくわえて、障害年金の対象になったときや身体障害者手帳の交付があったときに給付金を受け取れるものです。

よく考えてみれば、病気になったらすぐ困るわけではなく、なんらかの後遺症等が残って働くことが困難になったときに金銭的にも困る可能性が生じます。

したがって、障害状態になったときに給付金を受け取れる保険がもっとも効率的といえます。

発生する確率もさほど高くないため、保障額に対して保険料も割安です。

本記事の頭でお伝えしたとおり、「起こる確率は高くないが、起きたら困る事象に対してお金を払って備えておくこと」が保険の本質です。

よく考えてみれば、病気になったらすぐ困るわけではなく、なんらかの後遺症等が残って働くことが困難になったときに金銭的にも困る可能性が生じます。

したがって、障害状態になったときに給付金を受け取れる保険がもっとも効率的といえます。

発生する確率もさほど高くないため、保障額に対して保険料も割安です。

本記事の頭でお伝えしたとおり、「起こる確率は高くないが、起きたら困る事象に対してお金を払って備えておくこと」が保険の本質です。

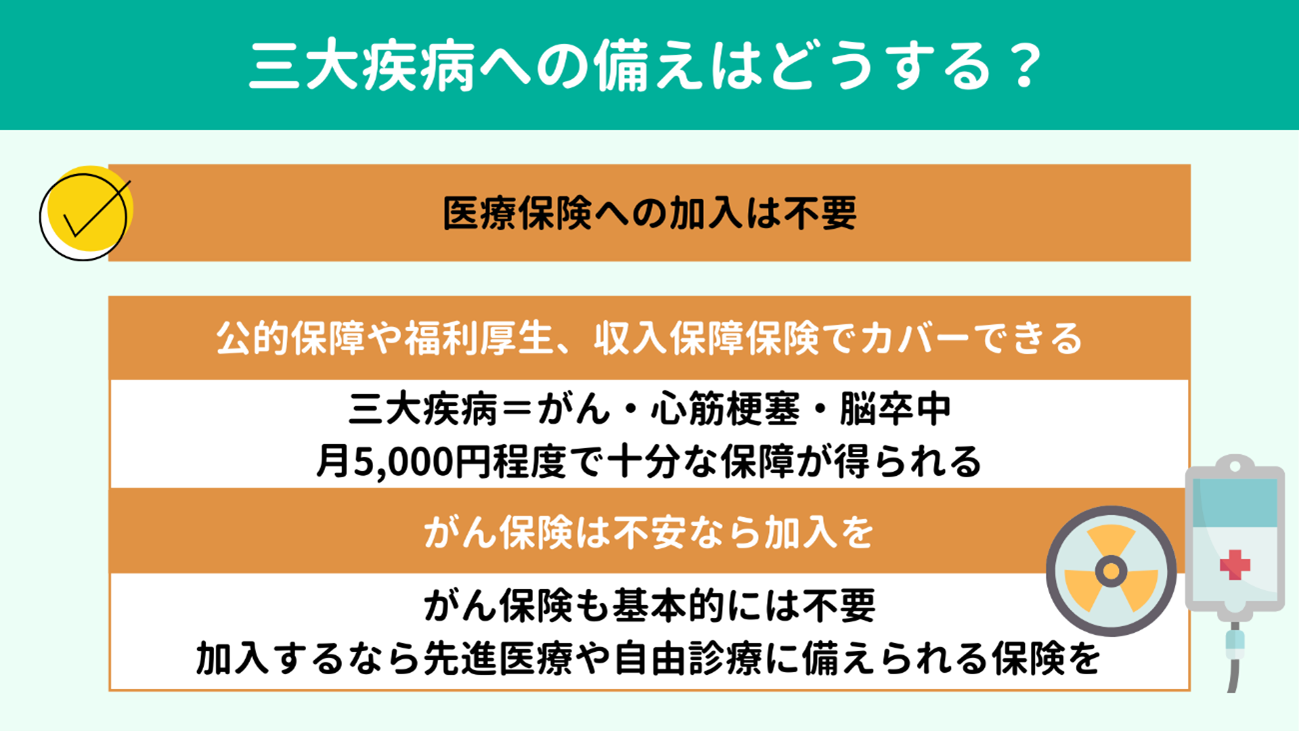

三大疾病とは、がん、心筋梗塞、脳卒中を指します。

三大疾病への備えはこれまでに紹介してきた公的な保障や福利厚生制度、最低限の民間保険でおおむねカバーできます。

がんについては抗がん剤の後遺症など以外は難しそうですが、心筋梗塞による労働制限や脳血管疾患による後遺症であれば、障害年金の対象・障害者手帳の交付対象となる可能性が高いでしょう。

ですから、ある程度の貯金がある方なら公的保障や福利厚生、収入保障保険でカバーできるといえます。

先ほどの収入保障保険の例では、

年間の保険料が5万5,920円、1ヵ月に5000円もかかりません。

一般的な会社員家庭ならこのくらいの負担で十分な保障が得られると考えます。

会社の福利厚生制度が条件のよいものなら、よりコストを抑えられるでしょう。

毎月5,000円程度で必要な保障が得られるのなら、だいぶ安いと思いませんか?

…しかし、がんは少し難しそうだとお伝えしたので、がんへの備えが不安との声も聞こえてきそうです。

三大疾病への備えはこれまでに紹介してきた公的な保障や福利厚生制度、最低限の民間保険でおおむねカバーできます。

がんについては抗がん剤の後遺症など以外は難しそうですが、心筋梗塞による労働制限や脳血管疾患による後遺症であれば、障害年金の対象・障害者手帳の交付対象となる可能性が高いでしょう。

ですから、ある程度の貯金がある方なら公的保障や福利厚生、収入保障保険でカバーできるといえます。

先ほどの収入保障保険の例では、

年間の保険料が5万5,920円、1ヵ月に5000円もかかりません。

一般的な会社員家庭ならこのくらいの負担で十分な保障が得られると考えます。

会社の福利厚生制度が条件のよいものなら、よりコストを抑えられるでしょう。

毎月5,000円程度で必要な保障が得られるのなら、だいぶ安いと思いませんか?

…しかし、がんは少し難しそうだとお伝えしたので、がんへの備えが不安との声も聞こえてきそうです。

がんに備えたほうがよいという考えも十分尊重しますが、わたしは一般的にはがん保険もなくてよいと考えます。

なぜなら、多くの場合、がんでもそれほどお金がかからないためです。

入院保障(医療保険)の章でお伝えしたとおり、毎月の医療費が高額になったら高額療養費制度があります。

がんもほかの病気と同じように、健康保険が適用できる治療を受けたら高額療養費の対象となります。

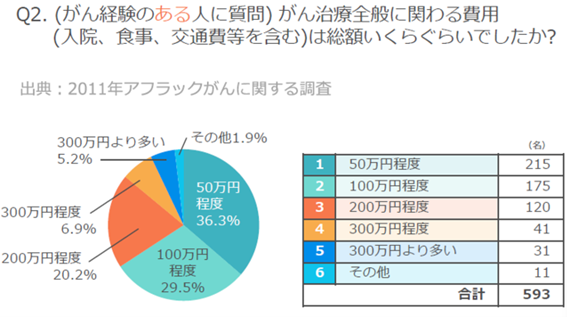

少し古いデータですが、がん治療全般にかかった総額は100万円程度までが65.8%、200万円程度までで86%です。

なぜなら、多くの場合、がんでもそれほどお金がかからないためです。

入院保障(医療保険)の章でお伝えしたとおり、毎月の医療費が高額になったら高額療養費制度があります。

がんもほかの病気と同じように、健康保険が適用できる治療を受けたら高額療養費の対象となります。

少し古いデータですが、がん治療全般にかかった総額は100万円程度までが65.8%、200万円程度までで86%です。

少額ではないけれど、致命的な金額というほどでもないとわかりますね。

問題は、がんに罹る時期です。老後に罹る分には、それまでにお金を貯められればOKなわけですから、現役中に罹る確率が大事です。

問題は、がんに罹る時期です。老後に罹る分には、それまでにお金を貯められればOKなわけですから、現役中に罹る確率が大事です。

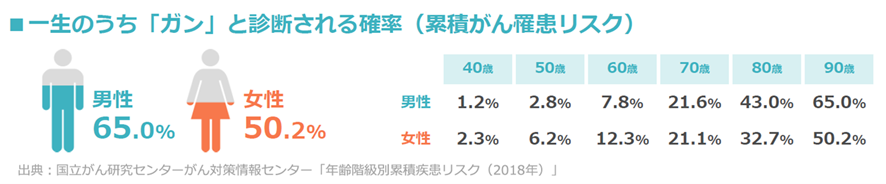

一生涯のうちにがんに罹る確率は、男性が65%、女性が50.2%です。

ところが60歳までに罹る確率をみると、男性7.8%、女性12.3%に減少します。低いとはいえないものの、2人に1人とは全然違うと思いませんか?

60歳までにがんに罹る確率と、治療費が高額になる可能性をかけ合わせて考えると、

「保険よりも人間ドッグ等にお金をかけて早期発見を目指した方がよいのではないか」というのがわたしの考えです。

ところが60歳までに罹る確率をみると、男性7.8%、女性12.3%に減少します。低いとはいえないものの、2人に1人とは全然違うと思いませんか?

60歳までにがんに罹る確率と、治療費が高額になる可能性をかけ合わせて考えると、

「保険よりも人間ドッグ等にお金をかけて早期発見を目指した方がよいのではないか」というのがわたしの考えです。

医学の専門家ではないため明言はできませんが、家系的にがんになりやすいといった方もいらっしゃるかもしれません。

考え方はさまざまですから、 不安ならがん保険にも最低限加入しておく判断は、大きな支出にもなりづらいため「あり」だと思います。

がんの場合は未承認の抗がん剤などを使えば健康保険対象ではなくなりますし、先進医療等もありえるためです。

考え方はさまざまですから、 不安ならがん保険にも最低限加入しておく判断は、大きな支出にもなりづらいため「あり」だと思います。

がんの場合は未承認の抗がん剤などを使えば健康保険対象ではなくなりますし、先進医療等もありえるためです。

先進医療:

念のため、先進医療について少し紹介しておきます。

先進医療とは、厚生労働大臣が定める高度の医療技術を用いた療養のうち、公的医療保険の対象になっていないものを指します。

日本の医療制度は、国民が安全かつ有用な治療を受けられるよう、一定の有効性と安全性が評価された治療法のみ公的医療保険の対象となるしくみです。

先進医療は有効性や安全性がまだ評価段階にある医療です。

念のため、先進医療について少し紹介しておきます。

先進医療とは、厚生労働大臣が定める高度の医療技術を用いた療養のうち、公的医療保険の対象になっていないものを指します。

日本の医療制度は、国民が安全かつ有用な治療を受けられるよう、一定の有効性と安全性が評価された治療法のみ公的医療保険の対象となるしくみです。

先進医療は有効性や安全性がまだ評価段階にある医療です。

いろいろな種類がありますが、がん治療では高額になりやすいものがあり、陽子線治療や重粒子線治療を受けると300万円くらいかかります。

ただ、年間の実施件数が両方足しても2,000件以下である点は注目したいところです。

これだけ少ない理由は、建立に莫大なお金がかかるため施設数が少ないこと、がんの部位によってはすでに健康保険の対象になっていることがあげられます。

したがって先進医療にお金がかかる可能性も高くはありません。しかし保険料も月額100円もしないので、がん保険に入るなら追加しておくとよいでしょう。

自由診療:

もうひとつ、がんの場合は自由診療を受ける可能性もあります。未承認の抗がん剤や、抗がん剤自体は承認されているが違う部位のがんに使う場合です。

ただ、年間の実施件数が両方足しても2,000件以下である点は注目したいところです。

これだけ少ない理由は、建立に莫大なお金がかかるため施設数が少ないこと、がんの部位によってはすでに健康保険の対象になっていることがあげられます。

したがって先進医療にお金がかかる可能性も高くはありません。しかし保険料も月額100円もしないので、がん保険に入るなら追加しておくとよいでしょう。

自由診療:

もうひとつ、がんの場合は自由診療を受ける可能性もあります。未承認の抗がん剤や、抗がん剤自体は承認されているが違う部位のがんに使う場合です。

未承認の抗がん剤は1ヵ月に500万円近くにかかるものも。

選ばなければよいとの意見があるかもしれませんし、あまり想像したくありませんが、子どもが小さいうちにがんに罹り、手詰まりになったときに「こういう治療もある」と勧められたら、選ばないといい切れますか?

可能性は高くないとはいえ、備える価値はあるのではないでしょうか。

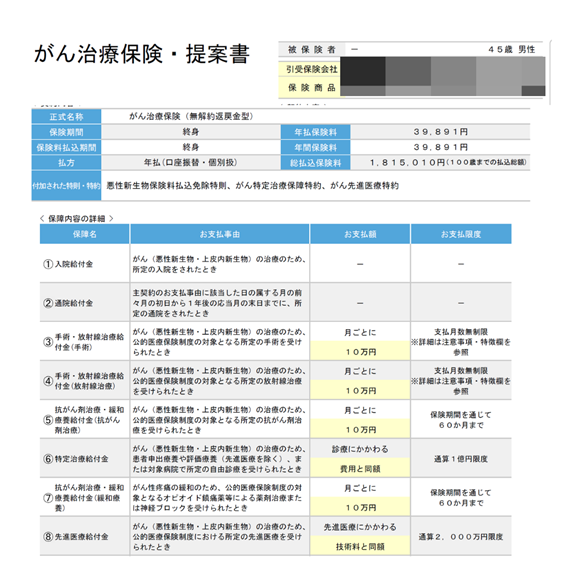

自由診療に対応する特約がある保険商品を選択するとよいと思います。主契約は治療を受けたときに給付金が月1回もらえるような保障ですので、収入減の手当てになります。

保険料を調べてみると、年間の保険料が3万9,891円、1ヵ月あたり3,300円強です。

選ばなければよいとの意見があるかもしれませんし、あまり想像したくありませんが、子どもが小さいうちにがんに罹り、手詰まりになったときに「こういう治療もある」と勧められたら、選ばないといい切れますか?

可能性は高くないとはいえ、備える価値はあるのではないでしょうか。

自由診療に対応する特約がある保険商品を選択するとよいと思います。主契約は治療を受けたときに給付金が月1回もらえるような保障ですので、収入減の手当てになります。

保険料を調べてみると、年間の保険料が3万9,891円、1ヵ月あたり3,300円強です。

マストではありませんが、先ほどの収入保障保険と合わせても月8,000円くらいなので、許容範囲ではないでしょうか。

がん保険についてまとめると、基本的には不要だと考えていますが、家系的な理由などで心配なら入るのもありです。その場合は、費用が高額になる自由診療などに備えるとよいでしょう。

がん保険についてまとめると、基本的には不要だと考えていますが、家系的な理由などで心配なら入るのもありです。その場合は、費用が高額になる自由診療などに備えるとよいでしょう。

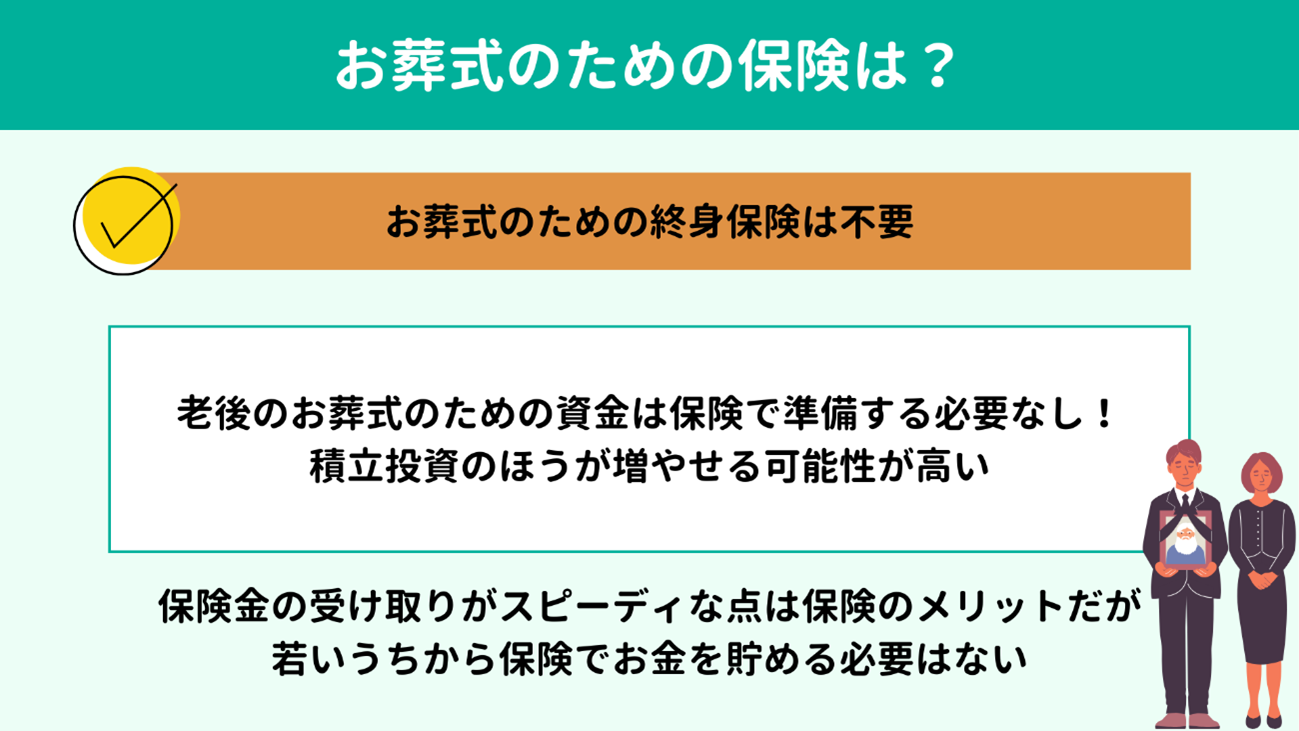

ほかにも、よくある質問として「お葬式のために終身保険を勧められたが、入ったほうがよいのか」という話があります。

ずばり、 お葬式のための終身保険は不要です。

死亡保障の章で述べたとおり、直近の万が一にはほかの保険で備えていますから、終身保険による備えは長い先のためとなります。

長い先のお金は保険で備える必要はありませんし、積立投資のほうが増やせます。

ずばり、 お葬式のための終身保険は不要です。

死亡保障の章で述べたとおり、直近の万が一にはほかの保険で備えていますから、終身保険による備えは長い先のためとなります。

長い先のお金は保険で備える必要はありませんし、積立投資のほうが増やせます。

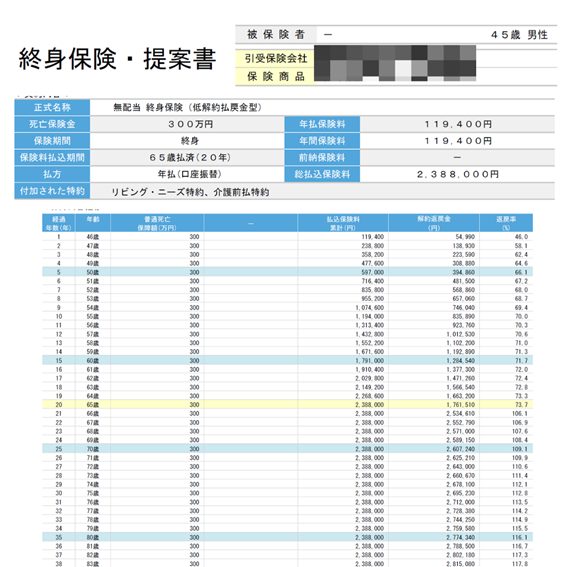

上記の保険だと、一生涯の保障として300万円を得るために支払う保険料は238万8,000円です。

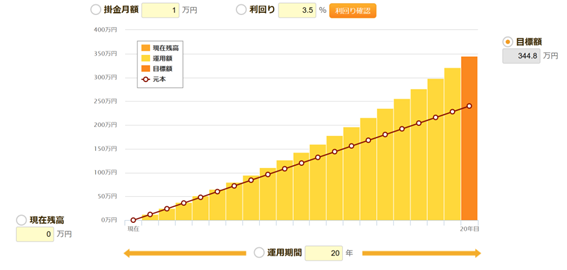

決して悪いとはいえませんが、それでも積立投資なら同じ月1万円程度で、たとえば年間運用利回りが3.5%なら、20年後には340万円強になります。

決して悪いとはいえませんが、それでも積立投資なら同じ月1万円程度で、たとえば年間運用利回りが3.5%なら、20年後には340万円強になります。

もちろん、もっと若いうちに亡くなった場合は終身保険のほうが得になる可能性が高いといえます。しかしこのケースには収入保障保険や団体の保険などで備えますから、終身保険は不要です。

また生命保険は受取人を指定でき、預金や証券よりもお金を早く受け取れる点がメリットです。

それなら、積立投資で増やしてから保険に変えれば事足ります。たとえ健康状態に問題があっても入れる保険はたくさんあります。若いうちから保険でお金を貯める必要はありません。

また生命保険は受取人を指定でき、預金や証券よりもお金を早く受け取れる点がメリットです。

それなら、積立投資で増やしてから保険に変えれば事足ります。たとえ健康状態に問題があっても入れる保険はたくさんあります。若いうちから保険でお金を貯める必要はありません。

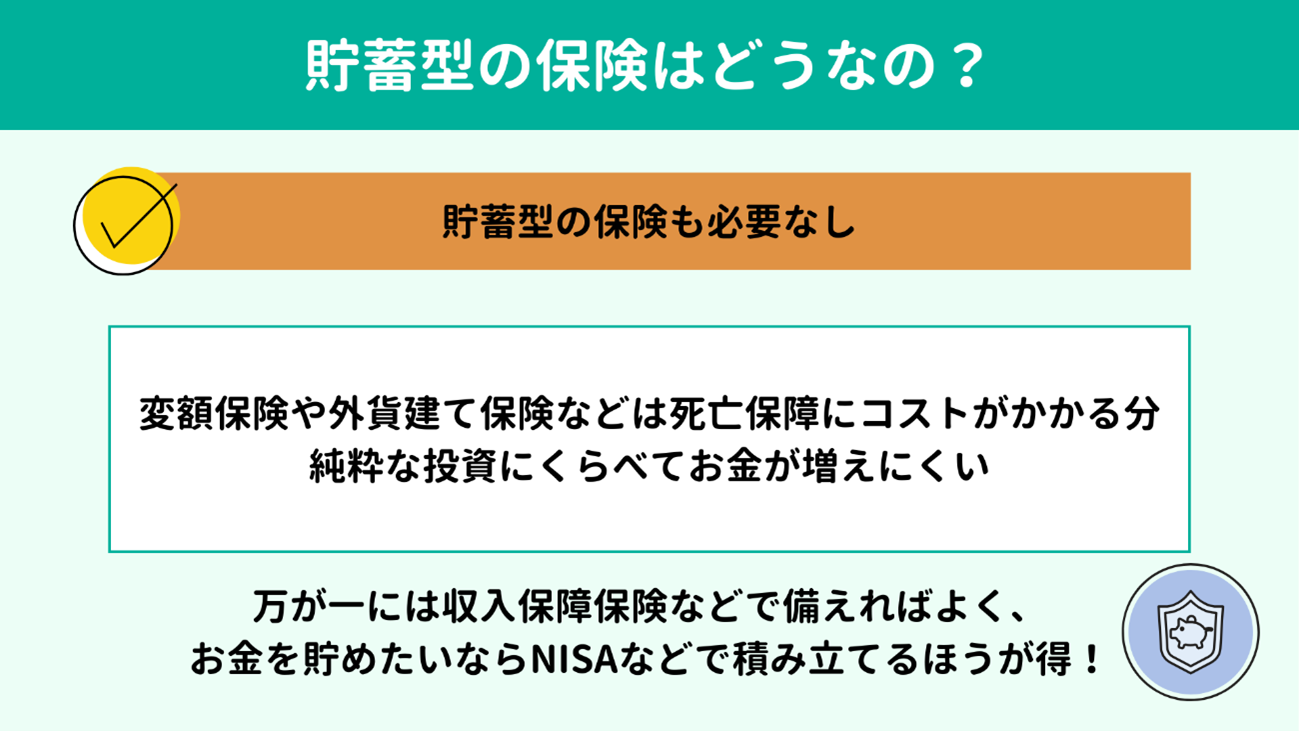

「貯蓄型」といっても保険は保険です。死亡保障にもコストがかかります。

そして死亡保障にコストがかかる分、純粋な投資とくらべてお金は増えにくいといえます。

そして死亡保障にコストがかかる分、純粋な投資とくらべてお金は増えにくいといえます。

たとえば変額保険は投資と保険を両立できる商品性をもっています。もちろん死亡保障がありますし、死亡保障が必要なら検討するなとはいいません。

しかし死亡保障のコスト分だけお金は増えにくいのも事実です。

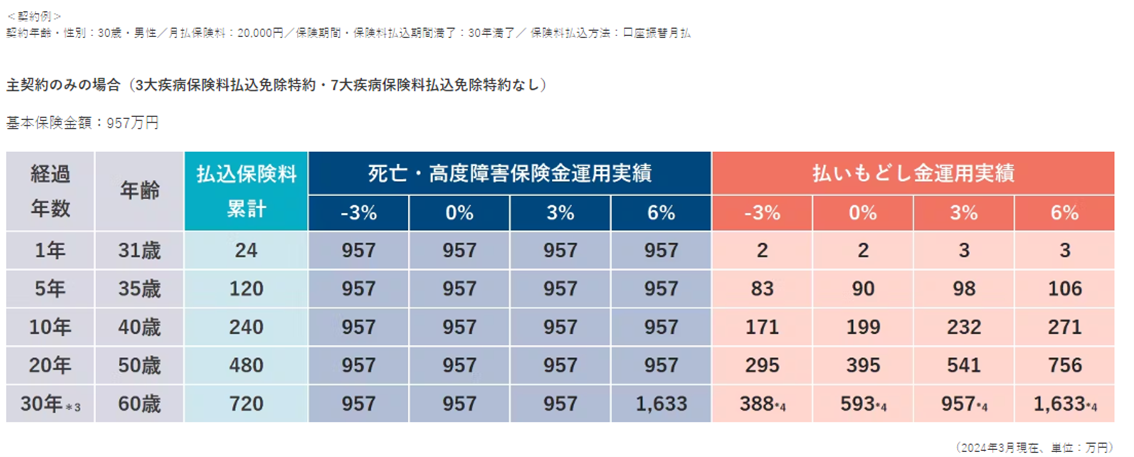

下表は某保険会社のWebサイトに掲載されている変額養老保険の運用例です。

しかし死亡保障のコスト分だけお金は増えにくいのも事実です。

下表は某保険会社のWebサイトに掲載されている変額養老保険の運用例です。

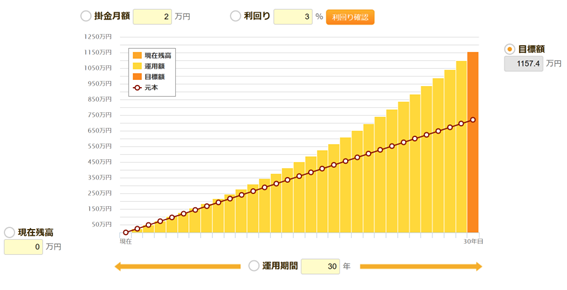

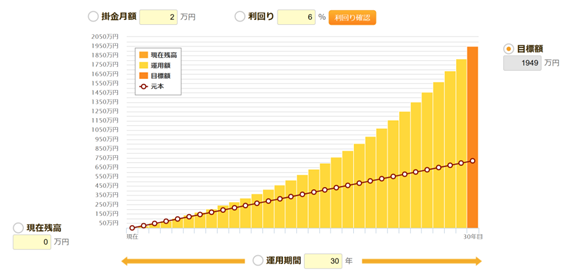

毎月2万円を30年間積み立てた場合、年率3%で運用できたとすれば元本720万円は30年後に957万円、6%運用なら1,633万円となります。

ところが本来であれば、年率3%運用なら1,157万円、6%運用なら1,949万円になるはずで、この差額が保険コストといえます。

ところが本来であれば、年率3%運用なら1,157万円、6%運用なら1,949万円になるはずで、この差額が保険コストといえます。

大切なことなので繰り返しますが、死亡保障がほしくて、なおかつ保険コストの分だけお金が増えなくなる点を理解したうえで選択するなら問題ありません。しかし、もしそうでないのだとしたら、もったいないとしかいえません。

本質的には、有事のときには先に紹介した収入保障保険などで賄えばよく、貯蓄型の保険は不要だと個人的には考えています。

本質的には、有事のときには先に紹介した収入保障保険などで賄えばよく、貯蓄型の保険は不要だと個人的には考えています。

外貨建ての保険も同様です。

たとえばドル建ての保険は、間接的な米国債券への投資と同義です。詳細な説明はほかの記事に譲りますが、毎月積み立てるなら世界株のほうがよりお金を増やせます。

保険部分のコストと積み立てる商品のせいで運用効率が下がるため、外貨建ての保険も不要です。

ただし、外貨建ての保険で一括払いをするのなら、債券へ直接投資する場合との税制の違いを利用して有効活用できます。(外貨建て保険の活用については、また別の記事で解説する予定です。)

平準払い、つまり毎月、毎年といった形で保険料を支払うドル建て保険は必要です。

関連記事:

たとえばドル建ての保険は、間接的な米国債券への投資と同義です。詳細な説明はほかの記事に譲りますが、毎月積み立てるなら世界株のほうがよりお金を増やせます。

保険部分のコストと積み立てる商品のせいで運用効率が下がるため、外貨建ての保険も不要です。

ただし、外貨建ての保険で一括払いをするのなら、債券へ直接投資する場合との税制の違いを利用して有効活用できます。(外貨建て保険の活用については、また別の記事で解説する予定です。)

平準払い、つまり毎月、毎年といった形で保険料を支払うドル建て保険は必要です。

関連記事:

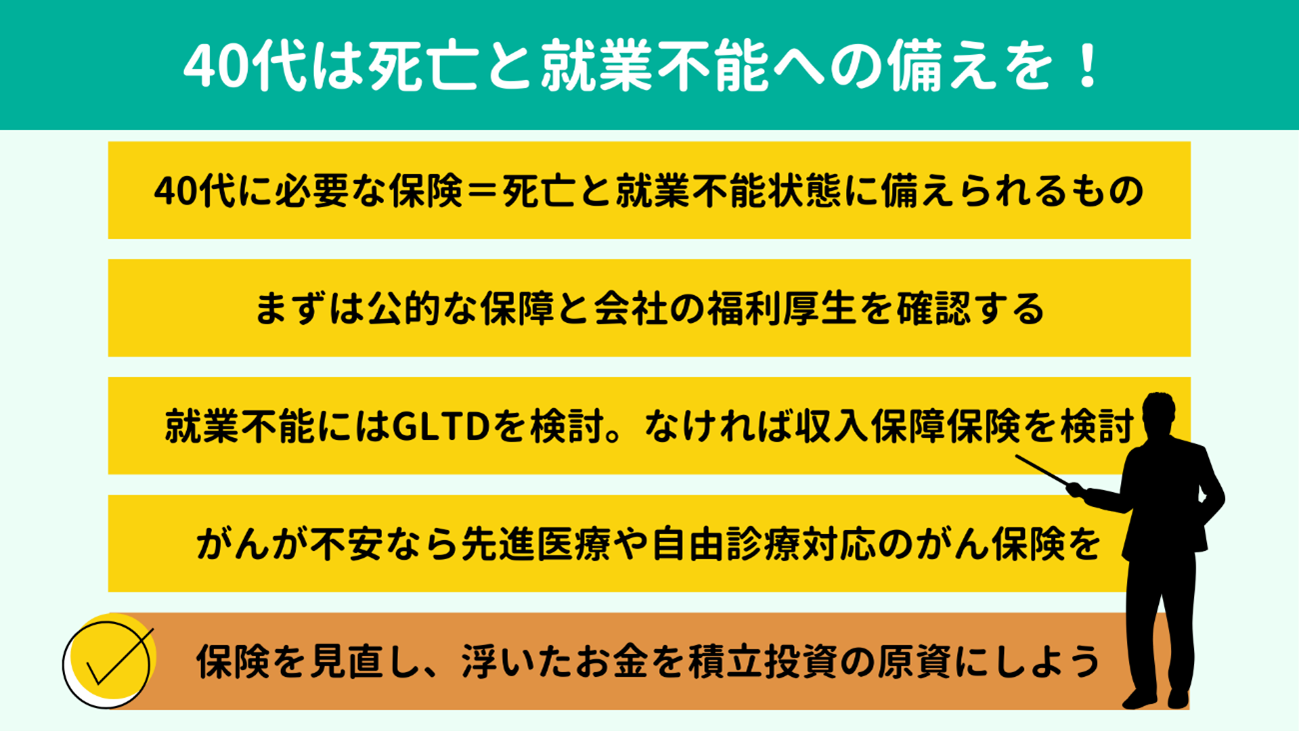

最後に、本記事の内容をおさらしていていきましょう。

①40代に必要な保険は死亡と就業不能状態に備えられるもの

①40代に必要な保険は死亡と就業不能状態に備えられるもの ②まずは公的な保障と会社の福利厚生を確認する

②まずは公的な保障と会社の福利厚生を確認する ③就業不能の保障は勤め先のGLTDを検討。GLTDがない会社なら死亡と就業不能の保障を兼ねた収入保障保険への加入がおすすめ

③就業不能の保障は勤め先のGLTDを検討。GLTDがない会社なら死亡と就業不能の保障を兼ねた収入保障保険への加入がおすすめ ④がん保険も本質的に不要。不安なら費用がかさむ自由診療などに手厚い保険を

④がん保険も本質的に不要。不安なら費用がかさむ自由診療などに手厚い保険を

まだ若い40代なら、死亡保障と就業不能状態への保障さえ確保できれば問題ありません。

民間の生命保険に加入するとしても、保険料負担は多くて月々5,000円程度で十分です。

入院の保険や終身保険、変額保険などほかの保険は不要です。

あたり前ですが、保険を見直して浮いたお金をすべて使ってしまってはいけません。

NISAなどで積み立てていく原資にしましょう。

本記事は40代で子育て中の方のために、できるだけわかりやすく詳細に、必要な保険と不要な保険について解説しました。

生命保険の見直しが不要なご家庭は、14年間FPとして活動してきたなかでほとんどありません。

「我が家の場合はどうなのか、個別にアドバイスがほしい」という方は、下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください!

関連記事:

民間の生命保険に加入するとしても、保険料負担は多くて月々5,000円程度で十分です。

入院の保険や終身保険、変額保険などほかの保険は不要です。

あたり前ですが、保険を見直して浮いたお金をすべて使ってしまってはいけません。

NISAなどで積み立てていく原資にしましょう。

本記事は40代で子育て中の方のために、できるだけわかりやすく詳細に、必要な保険と不要な保険について解説しました。

生命保険の見直しが不要なご家庭は、14年間FPとして活動してきたなかでほとんどありません。

「我が家の場合はどうなのか、個別にアドバイスがほしい」という方は、下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください!

関連記事: