教育資金の贈与は手続きが面倒!?特例を使うメリットがある人をFPが解説します

2024年12月6日

執筆者:土屋 ごう

執筆者:土屋 ごう

「教育資金一括贈与の非課税制度」は親や祖父母から子や孫へ、教育資金を贈与する際、1,500万円までは贈与税がかからないしくみです。

相続税対策としても注目されている一方で、手続きが面倒なほか本当に活用できるか判断に迷いやすい、少し注意が必要な制度でもあります。

「親からうちの子へと提案されたけれど、実際どうなんだろう…」と悩んでいる人もいるでしょう。

そこで本記事では、制度の基本から、利用するメリットの大きい人、手続きや注意点をわかりやすく解説します。

相続税対策としても注目されている一方で、手続きが面倒なほか本当に活用できるか判断に迷いやすい、少し注意が必要な制度でもあります。

「親からうちの子へと提案されたけれど、実際どうなんだろう…」と悩んでいる人もいるでしょう。

そこで本記事では、制度の基本から、利用するメリットの大きい人、手続きや注意点をわかりやすく解説します。

- 教育資金一括贈与の非課税制度とは

- 期限

- 贈与者(教育資金をあげる人)の要件

- 受贈者(教育資金をもらう人)の要件

- 対象となる「教育資金」とは

- 教育資金一括贈与の非課税制度を使うメリットの大きい人

- 相続税が発生する可能性が高い

- 教育資金として使い切れる見込みがある

- 教育資金一括贈与の非課税制度の手続き

- 贈与の手続き

- 払い出しの手続き

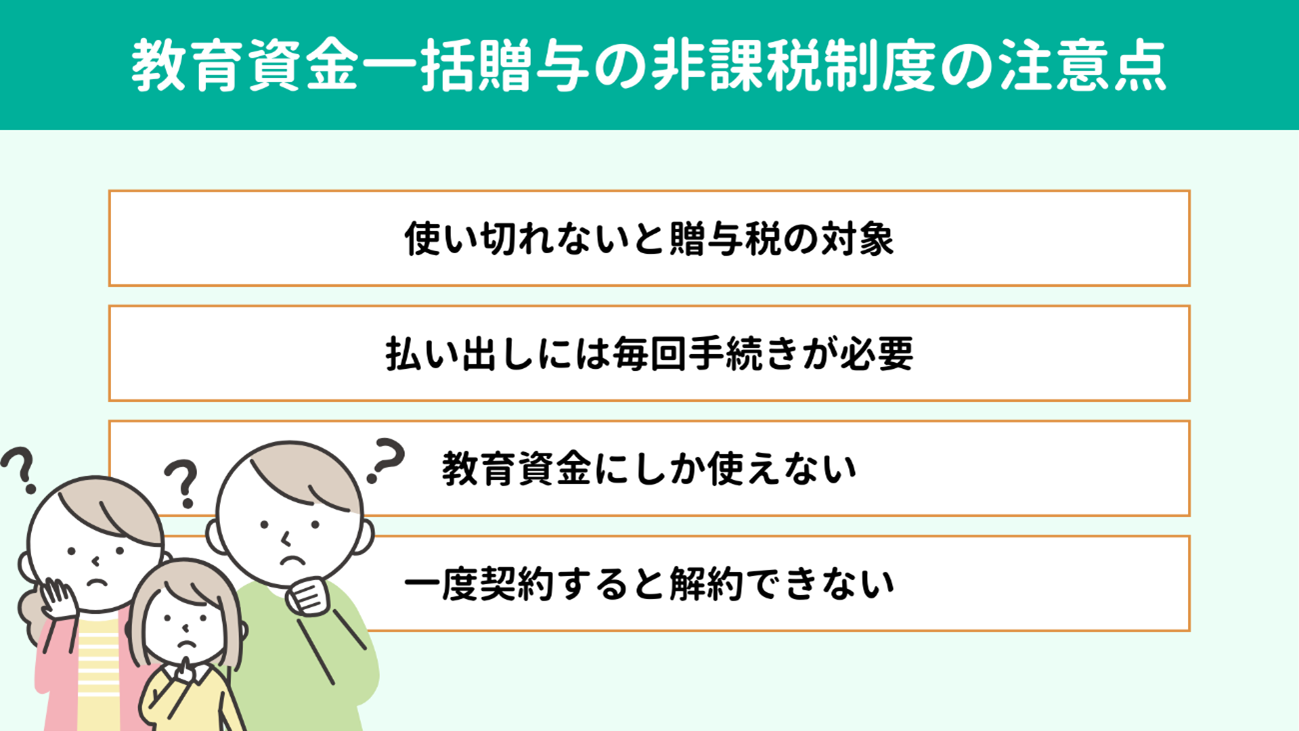

- 教育資金一括贈与の非課税制度の注意点

- 1. 使い切れないと贈与税の対象

- 2. 払い出しには毎回手続きが必要

- 3. 教育資金にしか使えない

- 4. 一度契約すると解約できない

- そもそも教育資金は非課税で贈与できる

- 暦年贈与:年間110万円が贈与税の基礎控除額

- 教育費を祖父母が直接支払う

- 教育資金一括贈与の非課税制度は利用前によく見極めを!

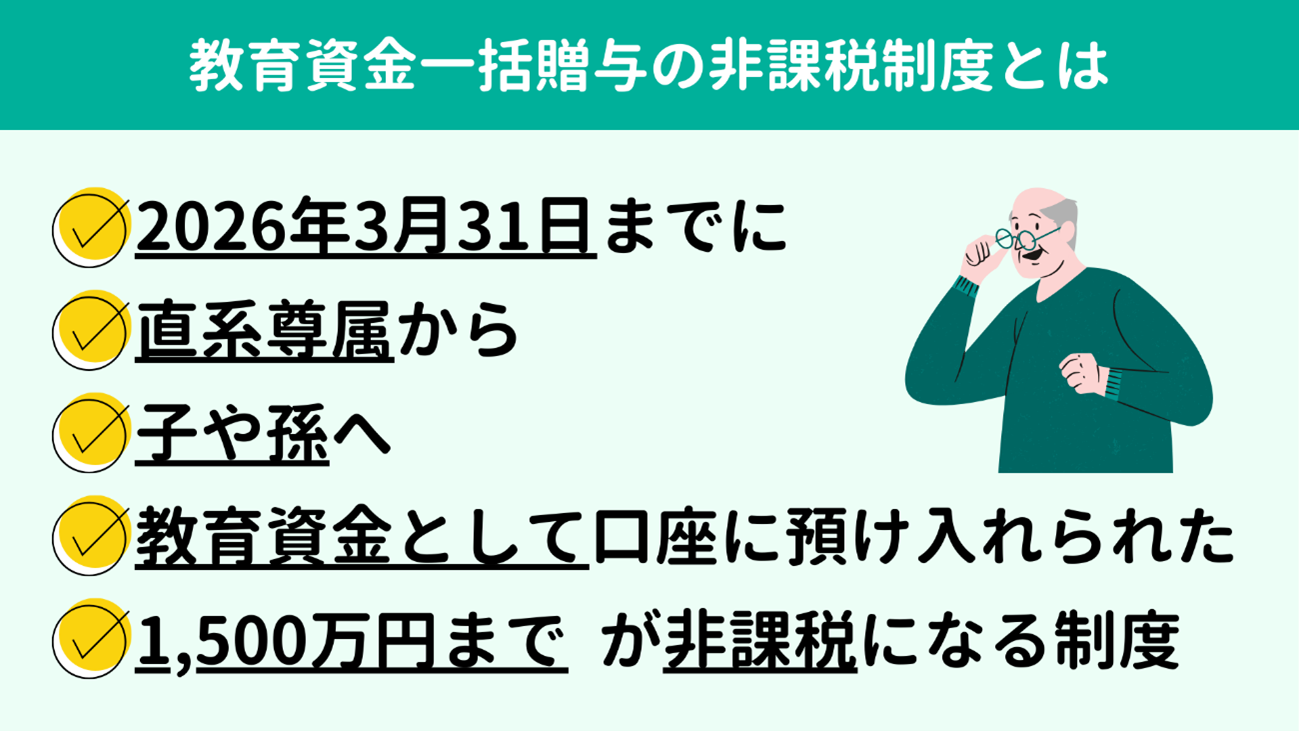

教育資金一括贈与の非課税制度では、教育資金として贈与されたお金が1,500万円まで非課税になります。

贈与者や受贈者、教育資金の使い道など各種の条件を整理していきましょう。

贈与者や受贈者、教育資金の使い道など各種の条件を整理していきましょう。

2013年4月1日から

2026年3月31日までに教育資金口座に預けられたお金が非課税の対象です。

当初は2023年3月31日までとされていましたが、2023年度の税制改正によって3年間延長されています。

当初は2023年3月31日までとされていましたが、2023年度の税制改正によって3年間延長されています。

贈与者(教育資金をあげる人)は親や祖父母、曽祖父母など

直系尊属に限られます。

直系尊属とは、自分の親やその親(祖父母)のように、血縁が直接つながる親族です。

おじ・おば、配偶者の両親は含まれません。

直系尊属とは、自分の親やその親(祖父母)のように、血縁が直接つながる親族です。

おじ・おば、配偶者の両親は含まれません。

受贈者(教育資金をもらう人)は、下記条件をすべて満たす人です。

贈与者の直系卑属(子・孫・曽孫など)

贈与者の直系卑属(子・孫・曽孫など) 信託契約を結ぶ日において【30歳未満】

信託契約を結ぶ日において【30歳未満】 前年の合計所得金額が1,000万円以下

前年の合計所得金額が1,000万円以下

なお、契約後に受贈者が30歳を迎えると、もらったお金を使い切れていなくても契約は終了となります。残金には贈与税が課される点に注意が必要です。

具体的にどういった使い道なら「教育資金」と認められるのでしょうか。

学校へ支払う費用かどうかで扱いが変わるため、それぞれ確認しておきましょう。

学校へ支払うもの:

学校に直接支払う費用なら、1,500万円まで贈与税がかかりません。

【学校に直接支払う費用の例】

① 入学金・入園料、授業料・保育料、入学試験の検定料など

② 学校での教育にともなって必要な費用(給食費、修学旅行費・遠足費、部活動費など)

また、ここでいう「学校」は小中学校や高校、大学(大学院)のほか、幼稚園や認定こども園、保育所、またインターナショナルスクールや外国の学校なども含まれます。

学校以外へ支払うもの:

学校以外、たとえば習いごとなどにかかる費用も、500万円までは非課税となります。

【学校以外へ支払う費用の例】

● 塾の月謝

● スポーツ教室や習いごとの月謝

● 通学カバン、教科書、制服、体操服など学校が指定した学用品

● 通学定期代

● 留学の渡航費

ただし受贈者が23歳以上の場合、学校以外の趣味で通う習いごとは対象外です。

学校へ支払う費用かどうかで扱いが変わるため、それぞれ確認しておきましょう。

学校へ支払うもの:

学校に直接支払う費用なら、1,500万円まで贈与税がかかりません。

【学校に直接支払う費用の例】

① 入学金・入園料、授業料・保育料、入学試験の検定料など

② 学校での教育にともなって必要な費用(給食費、修学旅行費・遠足費、部活動費など)

また、ここでいう「学校」は小中学校や高校、大学(大学院)のほか、幼稚園や認定こども園、保育所、またインターナショナルスクールや外国の学校なども含まれます。

学校以外へ支払うもの:

学校以外、たとえば習いごとなどにかかる費用も、500万円までは非課税となります。

【学校以外へ支払う費用の例】

● 塾の月謝

● スポーツ教室や習いごとの月謝

● 通学カバン、教科書、制服、体操服など学校が指定した学用品

● 通学定期代

● 留学の渡航費

ただし受贈者が23歳以上の場合、学校以外の趣味で通う習いごとは対象外です。

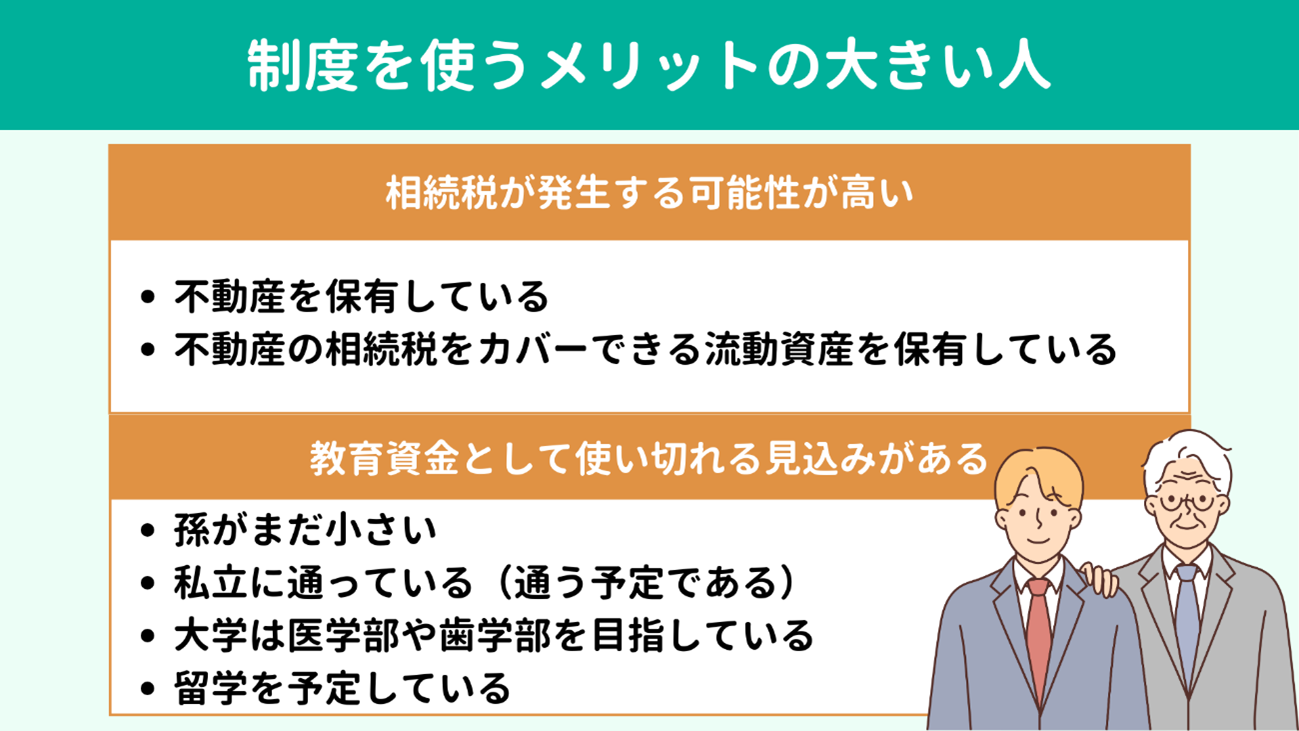

教育資金一括贈与の非課税制度は相続税の節税にもなると冒頭でお伝えしました。

しかし誰にとってもメリットとなるわけではなく、ここで紹介する2つのポイントを両方とも満たす人に限られます。

しかし誰にとってもメリットとなるわけではなく、ここで紹介する2つのポイントを両方とも満たす人に限られます。

相続税の対象は現金や預貯金、株式や投資信託など有価証券、そして土地・建物といった不動産などです。

つまり資産が多ければ生じる相続税も多くなります。

とくに東京都内など地価が高い地域の不動産は要注意です。数千万円とまとまった評価額になりやすい一方で現金化しにくく、相続税を納めるためのお金の準備が大変になりやすいからです。

したがって、換金しやすい財産は少ないが不動産を保有しているケースでは、相続する人(財産を受け継ぐ人)の負担が重たくなりやすいといえます。

裏返せば、高い価格の不動産を持っていて、なおかつ1,500万円を贈与しても相続税を優にカバーできる現預金・有価証券を持っている人は本制度の利用がメリットとなります。

なぜなら贈与によって相続財産が1,500万円少なくなり、相続税を軽減できるためです。

こうした人はむしろ「金銭面で本制度を利用しない理由がない」といえるでしょう。

つまり資産が多ければ生じる相続税も多くなります。

とくに東京都内など地価が高い地域の不動産は要注意です。数千万円とまとまった評価額になりやすい一方で現金化しにくく、相続税を納めるためのお金の準備が大変になりやすいからです。

したがって、換金しやすい財産は少ないが不動産を保有しているケースでは、相続する人(財産を受け継ぐ人)の負担が重たくなりやすいといえます。

裏返せば、高い価格の不動産を持っていて、なおかつ1,500万円を贈与しても相続税を優にカバーできる現預金・有価証券を持っている人は本制度の利用がメリットとなります。

なぜなら贈与によって相続財産が1,500万円少なくなり、相続税を軽減できるためです。

こうした人はむしろ「金銭面で本制度を利用しない理由がない」といえるでしょう。

もらったお金を教育資金として使い切れるかどうかも重要です。

くわしくは後述しますが、本制度では贈与を受けた人が資金を使い切れないまま30歳になると、残りのお金には贈与税がかかってしまうためです。

たとえばメリットがあるケースは下記のとおりです。

くわしくは後述しますが、本制度では贈与を受けた人が資金を使い切れないまま30歳になると、残りのお金には贈与税がかかってしまうためです。

たとえばメリットがあるケースは下記のとおりです。

孫がまだ小さい

孫がまだ小さい 私立に通っている・通う予定がある

私立に通っている・通う予定がある 私大の医歯系学部を目指している

私大の医歯系学部を目指している 留学を予定している

留学を予定している

言い換えれば、すでにお孫さんが中高生の人や公立の学校に通う人などは、1,500万円を贈与してもそこまで教育資金がかからず余ってしまう可能性が高いといえます。

1,500万円はあくまで非課税になる上限額です。1,500万円未満の贈与ももちろんできるので、制度を利用するなら教育資金として使い切れる金額を贈与するようにしましょう。

1,500万円はあくまで非課税になる上限額です。1,500万円未満の贈与ももちろんできるので、制度を利用するなら教育資金として使い切れる金額を贈与するようにしましょう。

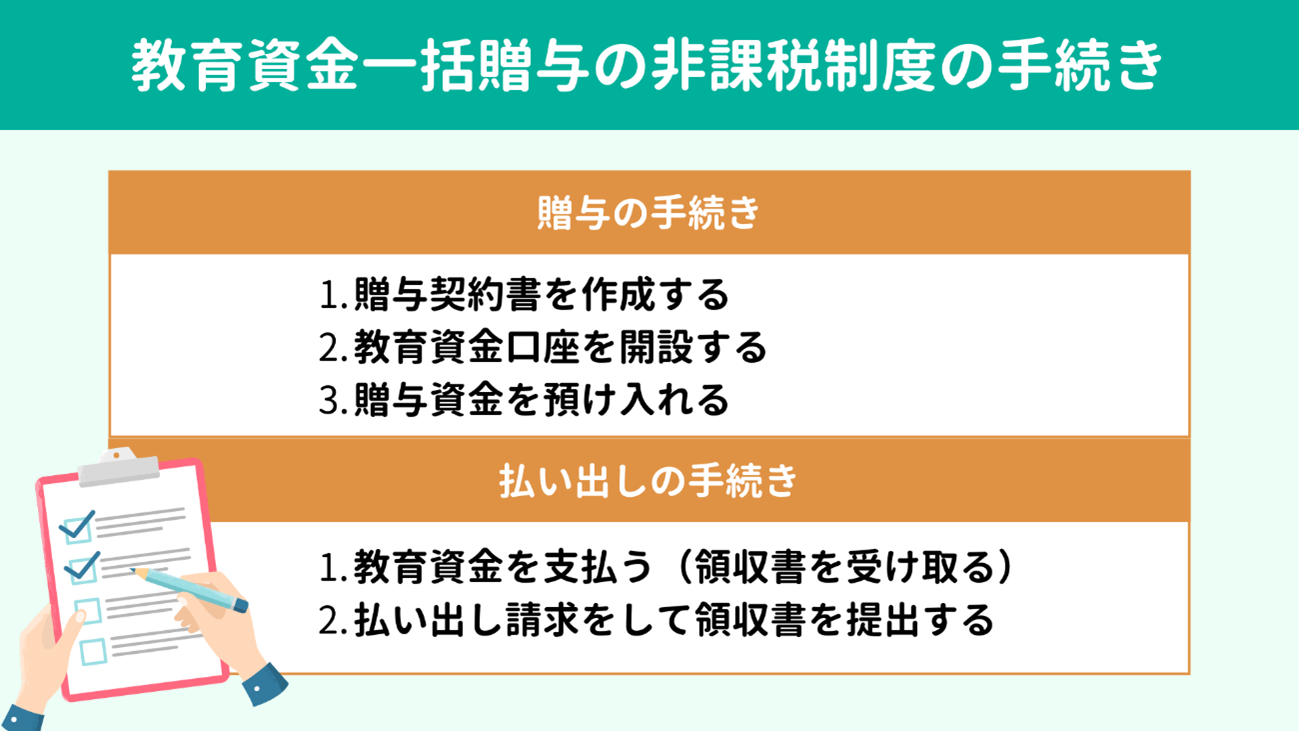

本制度を利用する際はとくに払い出しの手続きに注意が必要です。

贈与時と払い出し時の手続きをそれぞれみていきましょう。

贈与時と払い出し時の手続きをそれぞれみていきましょう。

教育資金の贈与は3つのステップでおこないます。

1. 贈与契約書を作成する贈与契約書は、贈与の事実を証明する書類です。金融機関で提出が求められるほか、税務調査対策にもなります。

1. 贈与契約書を作成する贈与契約書は、贈与の事実を証明する書類です。金融機関で提出が求められるほか、税務調査対策にもなります。 2. 金融機関で教育資金口座を開設する銀行や信託銀行で教育資金口座を開設します。本人確認書類や印鑑のほか、贈与者が受贈者の直系尊属だと証明する戸籍謄本や、非課税の特例を受けるための教育資金非課税申告書など、一般的な銀行口座の開設よりも多くの書類が必要です。

2. 金融機関で教育資金口座を開設する銀行や信託銀行で教育資金口座を開設します。本人確認書類や印鑑のほか、贈与者が受贈者の直系尊属だと証明する戸籍謄本や、非課税の特例を受けるための教育資金非課税申告書など、一般的な銀行口座の開設よりも多くの書類が必要です。 3. 贈与資金の預け入れ口座開設と書類の提出を終えたら、贈与する資金を口座へ入金します。限度額は1,500万円です。

3. 贈与資金の預け入れ口座開設と書類の提出を終えたら、贈与する資金を口座へ入金します。限度額は1,500万円です。

今度は払い出しの手続きをみていきましょう。

1. 教育資金を支払う(領収書を受け取る)授業料や教材費など、対象となる費用を支払ったらその都度必ず領収書を受け取りましょう。口座からお金を払い出す際に金融機関に提出します。

1. 教育資金を支払う(領収書を受け取る)授業料や教材費など、対象となる費用を支払ったらその都度必ず領収書を受け取りましょう。口座からお金を払い出す際に金融機関に提出します。 2. 払い出し請求をして領収書を提出する銀行に払い出しの請求をするとともに、領収書を提出します。

2. 払い出し請求をして領収書を提出する銀行に払い出しの請求をするとともに、領収書を提出します。

領収書の提出方法などによって お金を払い戻せる期限は決まっている点には注意しましょう。払い出しの都度手続きが必要な点が、本制度が「面倒」といわれる理由です。

本制度を利用するメリットの大きい人でも、ルールをよく知らなければ結局贈与税が発生するなど制度を活かしきれません。

必ず押さえておきたい注意点を4つ紹介します。

必ず押さえておきたい注意点を4つ紹介します。

教育資金口座に預けられた資金は、受贈者が30歳になるまでに使い切りましょう。

本制度では受贈者が30歳に達すると契約終了となり、 口座に残高がある場合は残高に対して贈与税がかかります。

1,500万円までは非課税だからといって必要以上のお金を預けてしまわないよう、贈与する金額をよく考えましょう。

本制度では受贈者が30歳に達すると契約終了となり、 口座に残高がある場合は残高に対して贈与税がかかります。

1,500万円までは非課税だからといって必要以上のお金を預けてしまわないよう、贈与する金額をよく考えましょう。

教育資金口座は一般的な銀行口座とは異なり、コンビニや商業施設に設置されているATMではお金を引き出せません。

教育費を払ったことが証明できる領収書などをその都度提出する必要があります。

最近は書類ではなくアプリで領収書を提出できる金融機関もありますが、いずれにせよお金を払い出すにはひと手間がかかります。

さらに、 払い出しは「領収書の日付から1年以内」などの期限つきです。

こうした手続きが面倒なために、教育費を払っても口座から払い出さずお金を置きっぱなしにしている人もみられます。

教育費を払ったことが証明できる領収書などをその都度提出する必要があります。

最近は書類ではなくアプリで領収書を提出できる金融機関もありますが、いずれにせよお金を払い出すにはひと手間がかかります。

さらに、 払い出しは「領収書の日付から1年以内」などの期限つきです。

こうした手続きが面倒なために、教育費を払っても口座から払い出さずお金を置きっぱなしにしている人もみられます。

本制度で非課税となるのは、預けられたお金を教育資金として使った場合に限られます。

限度額は1,500万円ですが、1,500万円を教育資金として使いきれる人は意外と少ないかもしれません。

小学校から大学まですべて公立に通うなら、必要な教育費は総額で800万円程度です。

中学校から大学まで私立に通う人で総額およそ1,500万となります。

あるいは大学でも医学部や歯学部なら4年間で1,600万円ほどかかります。

ほか留学にかかるお金も非課税の対象ですが、必要な教育資金の見通しを立てたうえで利用するようにしましょう。

必要な教育資金の目安はこちらの記事でくわしく解説しています。

限度額は1,500万円ですが、1,500万円を教育資金として使いきれる人は意外と少ないかもしれません。

小学校から大学まですべて公立に通うなら、必要な教育費は総額で800万円程度です。

中学校から大学まで私立に通う人で総額およそ1,500万となります。

あるいは大学でも医学部や歯学部なら4年間で1,600万円ほどかかります。

ほか留学にかかるお金も非課税の対象ですが、必要な教育資金の見通しを立てたうえで利用するようにしましょう。

必要な教育資金の目安はこちらの記事でくわしく解説しています。

一度教育資金口座に預けられたお金は贈与者に返せません。

つまり、30歳になるまでに口座内のお金を教育資金としてすべて使い切るか、使い切れずに30歳を迎えて贈与税を納めるか、終わりは基本的にこのいずれかです。

本制度の注意点をまとめると

「非課税とするには教育資金として使うしかないが、都度領収書の提出が必要で払い出しが面倒。

かといって途中解約できないうえに、30歳になるまでに口座内のお金を使い切れなければ贈与税が課税される」となります。

ですから、相続税対策として本制度を利用するメリットがある人でも、教育費の見通しや手続きの手間を天秤にかけて、利用するか否か慎重に判断する必要があります。

つまり、30歳になるまでに口座内のお金を教育資金としてすべて使い切るか、使い切れずに30歳を迎えて贈与税を納めるか、終わりは基本的にこのいずれかです。

本制度の注意点をまとめると

「非課税とするには教育資金として使うしかないが、都度領収書の提出が必要で払い出しが面倒。

かといって途中解約できないうえに、30歳になるまでに口座内のお金を使い切れなければ贈与税が課税される」となります。

ですから、相続税対策として本制度を利用するメリットがある人でも、教育費の見通しや手続きの手間を天秤にかけて、利用するか否か慎重に判断する必要があります。

ここまで読んで「教育資金一括贈与の非課税制度は面倒で現実的でないかもしれない。孫への教育資金の援助で、ほかによい方法はないものか…」と思った人もいらっしゃるでしょう。

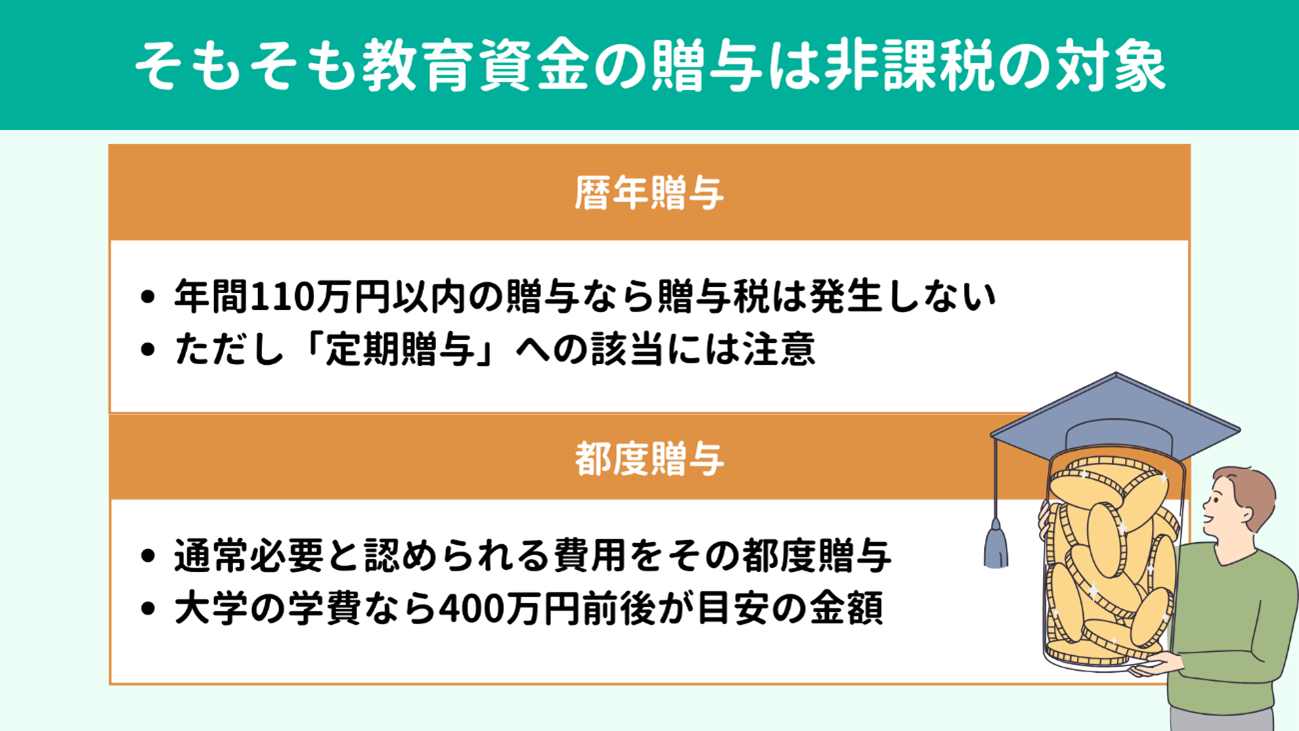

実は、本制度を使わなくても、非課税で教育資金を贈与(支払う)できることはご存知でしょうか。

2つの方法を紹介します。

実は、本制度を使わなくても、非課税で教育資金を贈与(支払う)できることはご存知でしょうか。

2つの方法を紹介します。

1月1日~12月31日までの

1年間で110万円以下の贈与なら、贈与税は発生しません。

使用目的も教育資金に限定されませんし、申告も不要です。

ただし、一定額の贈与を毎年継続しておこなう、毎年贈与するとあらかじめ決めいると「定期贈与」とみなされ、相続の開始後に相続税の対象となる可能性がある点には注意しましょう。

使用目的も教育資金に限定されませんし、申告も不要です。

ただし、一定額の贈与を毎年継続しておこなう、毎年贈与するとあらかじめ決めいると「定期贈与」とみなされ、相続の開始後に相続税の対象となる可能性がある点には注意しましょう。

入学金や授業料など、通常

必要とされる費用を祖父母の口座から学校へ直接支払う形です。

祖父母が孫の教育費を負担することは扶養義務の範囲内であるとの考えから、一般的な金額であれば非課税で贈与できます。

非課税になる限度額はとくに定めがありませんが、たとえば大学の学費なら400万円前後が「一般的な金額」としてひとつの目安となります。

祖父母が孫の教育費を負担することは扶養義務の範囲内であるとの考えから、一般的な金額であれば非課税で贈与できます。

非課税になる限度額はとくに定めがありませんが、たとえば大学の学費なら400万円前後が「一般的な金額」としてひとつの目安となります。

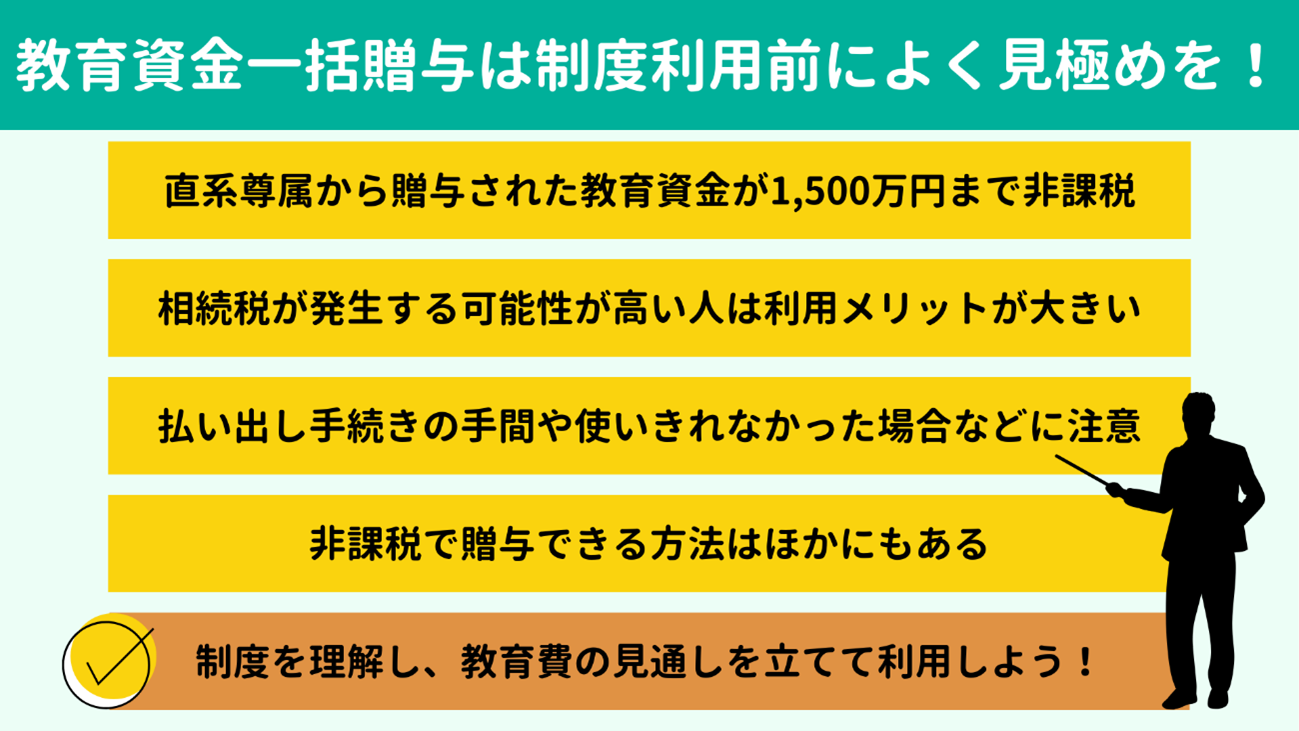

最後に、本記事の要点をおさらいしていきましょう。

|

祖父母からの教育資金の援助はありがたいものですが、こうした制度を利用する場合はその内容をよく理解し、教育費の見通しを立てて本当に活かしきれるかどうかを見極める必要があります。

実際に弊所でも教育資金一括贈与の非課税制度に関するお問い合わせが寄せられています。

「親からうちの子へと提案を受けたけど、よくわからない」といったお父さん・お母さんのご相談にもご対応しますので、下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

実際に弊所でも教育資金一括贈与の非課税制度に関するお問い合わせが寄せられています。

「親からうちの子へと提案を受けたけど、よくわからない」といったお父さん・お母さんのご相談にもご対応しますので、下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。