老後のための資産形成ならiDeCoとNISAがおすすめ!FPが解説します

2025年9月19日

執筆者:土屋 ごう

執筆者:土屋 ごう

「退職金と一般的な年金だけでは、余裕のある老後生活は難しい」と、何となくでも知っている人は多いでしょう。

老後資金の準備は早くから始めるほど有効です。わたしは、老後までまだ時間がある30代・40代の方には、おもにiDeCoとNISAでの資産形成をおすすめしています。

本記事では、投資の必要性とともに、iDeCoとNISAの概要、それぞれ向いている人を紹介します。ぜひ老後資金を準備する参考にしてください。

老後資金の準備は早くから始めるほど有効です。わたしは、老後までまだ時間がある30代・40代の方には、おもにiDeCoとNISAでの資産形成をおすすめしています。

本記事では、投資の必要性とともに、iDeCoとNISAの概要、それぞれ向いている人を紹介します。ぜひ老後資金を準備する参考にしてください。

お金を蓄えていく方法は大きく分けて2つ。

貯蓄と投資です。

老後資金の準備については、貯蓄だけでなく投資も取り入れるスタイルをおすすめします。投資を取り入れたほうが、資産をより効率的に準備できる可能性が高いからです。

2024年にNISA制度が改正され、投資へのハードルが非常に低くなりました。しかし「投資は怖い、ハイリスク」といったネガティブなイメージを持つ人も未だに多いと感じます。

たしかに預貯金は元本保証で安心かもしれません。しかし低金利が続くこの時代において、貯蓄ではお金はほとんど増えません。よほどの高所得者でなければ、貯蓄のみでの老後資金の準備はかなり大変でしょう。

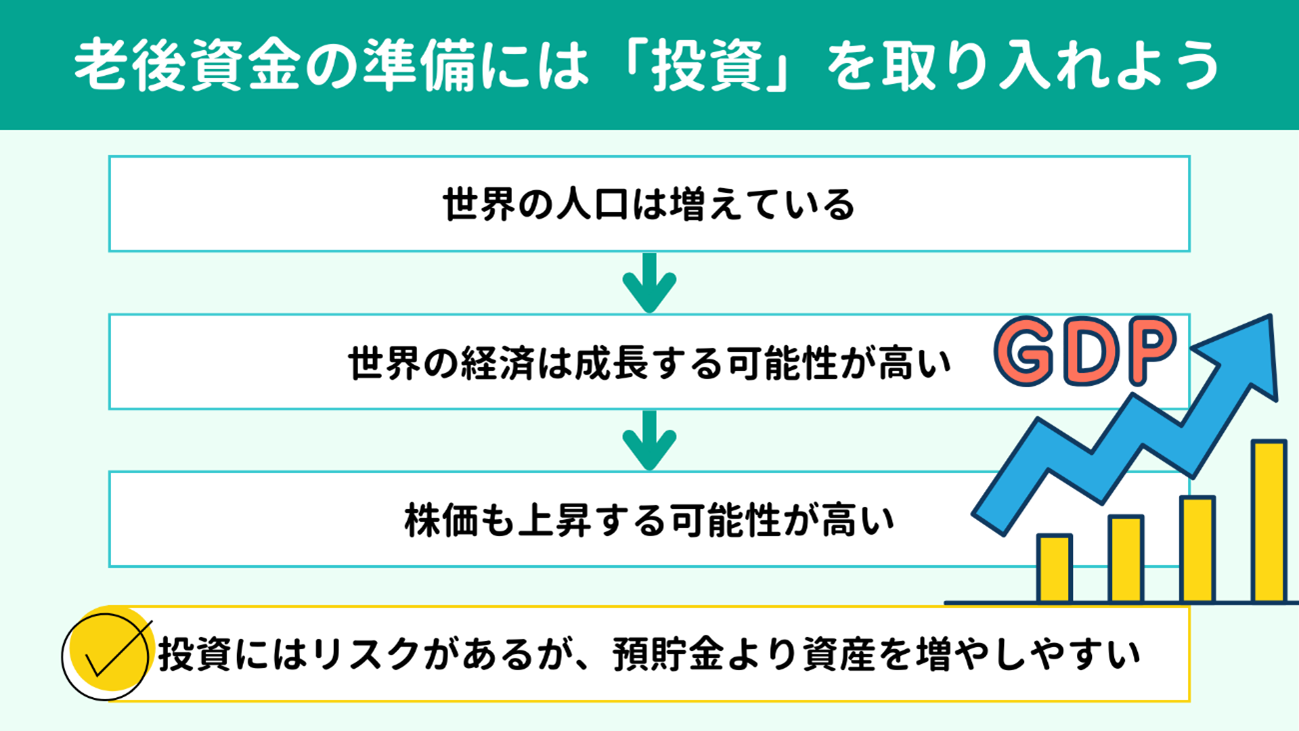

一方、投資は元本保証ではありません。短期的には大きな下落も起こり得ます。ところが10年、20年の長期スパンでみれば、世界の経済成長が続く限り、世界の株価も上がっている可能性が高いといえるでしょう。

したがって、老後までまだ長い時間のある方々にとっては、資産形成に投資も取り入れていくと効率が高まります。

ここで、世界の経済成長はこの先期待できるのか、疑問に思うかもしれません。

簡単にひとつだけ理由を挙げるとすれば、人口の増加が成長の要因です。

日本の人口は減少傾向ですが、世界全体では増加が続くと推測されています。

人口が増えればそれだけ消費や生産も増え、企業の売上や利益が伸び、株価に反映されていきます。

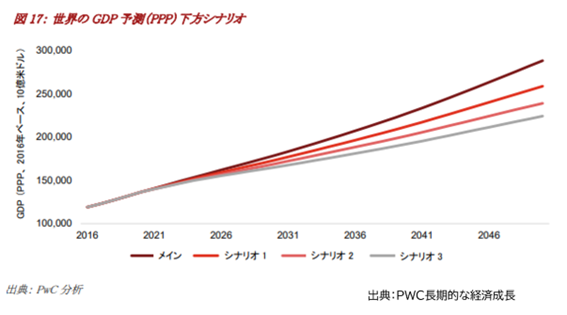

ここで「世界の儲け」を表す指標であるGDPをみてみましょう。

下のグラフは、世界のGDPをやや悲観的にシミュレーションしたものです。

老後資金の準備については、貯蓄だけでなく投資も取り入れるスタイルをおすすめします。投資を取り入れたほうが、資産をより効率的に準備できる可能性が高いからです。

2024年にNISA制度が改正され、投資へのハードルが非常に低くなりました。しかし「投資は怖い、ハイリスク」といったネガティブなイメージを持つ人も未だに多いと感じます。

たしかに預貯金は元本保証で安心かもしれません。しかし低金利が続くこの時代において、貯蓄ではお金はほとんど増えません。よほどの高所得者でなければ、貯蓄のみでの老後資金の準備はかなり大変でしょう。

一方、投資は元本保証ではありません。短期的には大きな下落も起こり得ます。ところが10年、20年の長期スパンでみれば、世界の経済成長が続く限り、世界の株価も上がっている可能性が高いといえるでしょう。

したがって、老後までまだ長い時間のある方々にとっては、資産形成に投資も取り入れていくと効率が高まります。

ここで、世界の経済成長はこの先期待できるのか、疑問に思うかもしれません。

簡単にひとつだけ理由を挙げるとすれば、人口の増加が成長の要因です。

日本の人口は減少傾向ですが、世界全体では増加が続くと推測されています。

人口が増えればそれだけ消費や生産も増え、企業の売上や利益が伸び、株価に反映されていきます。

ここで「世界の儲け」を表す指標であるGDPをみてみましょう。

下のグラフは、世界のGDPをやや悲観的にシミュレーションしたものです。

2023年以降は予測になりますが、悲観的なシミュレーションでも成長していくシナリオが描かれています。GDPの成長は世界経済の成長とも捉えられるため、上のグラフからこれからも世界の株価は上昇していく可能性は高いと考えられます。

さて、長期的な資産形成には投資への取り組みが有効であると感じていただけたでしょうか。

ここからは、投資を活用しながら税金面でもお得に老後資金を準備できる方法として、 iDeCo(イデコ)とNISAの2つの制度をご案内していきます。

さて、長期的な資産形成には投資への取り組みが有効であると感じていただけたでしょうか。

ここからは、投資を活用しながら税金面でもお得に老後資金を準備できる方法として、 iDeCo(イデコ)とNISAの2つの制度をご案内していきます。

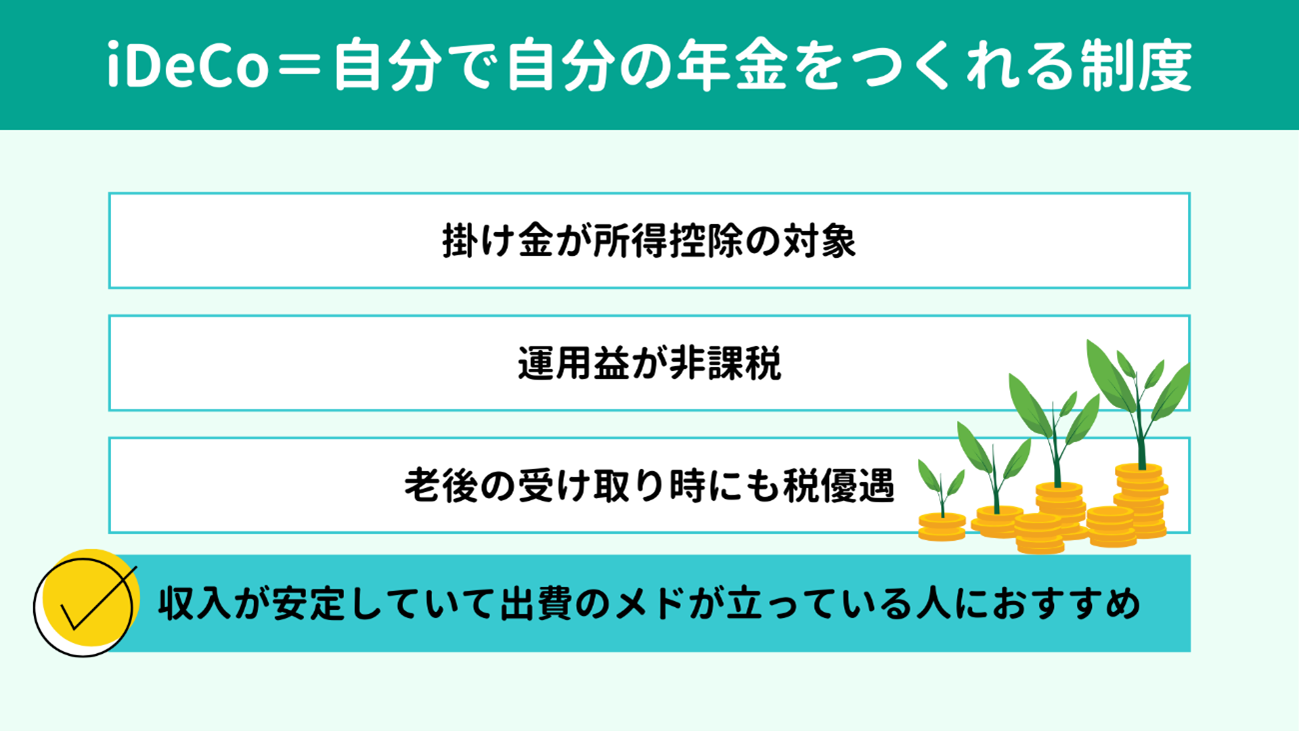

iDeCoをひと言で表すと、自分で自分の年金をつくれる制度です。

掛け金の積立時・運用期間中・年金の受取時の3つのタイミングで税の優遇がある点が大きなメリットです。くわしくみていきましょう。

掛け金の積立時・運用期間中・年金の受取時の3つのタイミングで税の優遇がある点が大きなメリットです。くわしくみていきましょう。

iDeCoとは、自分設定した掛け金を60歳や65歳まで積み立てて運用し、公的年金(国民年金・厚生年金)に上乗せする

私的年金制度です。平たくいうと個人的に掛け金を拠出して老後資金をつくれる制度で、正式名称は「個人型確定拠出年金」といいます。

iDeCoでの運用対象商品には、投資信託をはじめとする金融商品のほか、定期預金や保険なども含まれます。

iDeCoでの運用対象商品には、投資信託をはじめとする金融商品のほか、定期預金や保険なども含まれます。

iDeCoの原則的な加入対象者は、

国民年金の被保険者です。国民年金の加入区分により、加入できる上限の年齢が以下のとおり異なります。

| 国民年金の加入区分 | iDeCoに加入できる年齢 |

| 第1号被保険者 自営業者やフリーランスなど |

20歳以上60歳未満 |

| 第2号被保険者 会社員や公務員など厚生年金の被保険者 |

20歳以上65歳未満 |

| 第3号被保険者 厚生年金の被保険者に扶養されている配偶者(専業主婦・主夫など) |

20歳以上60歳未満 |

なお、iDeCoに加入できる上限年齢については、2027年から一律70歳未満に引き上げられる予定です。

続いて、掛け金について整理していきましょう。

iDeCoの掛け金は 最低5,000円で、1,000円刻みで自由に設定できます。上限については、国民年金の加入区分や企業年金の加入状況によって異なります。

iDeCoの掛け金は 最低5,000円で、1,000円刻みで自由に設定できます。上限については、国民年金の加入区分や企業年金の加入状況によって異なります。

| 国民年金の加入区分 | 月々の拠出限度額 | 2027年〜 |

| 第1号被保険者(自営業者など) | 国民年金基金との合計で 6万8,000円 |

国民年金基金との合計で 6万8,000円 7万5,000円 |

| 第2号被保険者 (会社員・公務員など) | ||

| 会社に企業年金がない | 2万3,000円 | 6万2,000円 |

| 企業型DCのみに加入 DBと企業型DCに加入 DBのみに加入 |

企業年金との合計で 5万5,000円 (うちiDeCoは2万円まで) |

6万2,000円 |

| 第3号被保険者(専業主婦・主夫など) | 2万3,000円 | 2万3,000円 |

企業年金(企業型DC、DB)の加入者は、企業年金とiDeCoあわせて月5万5,000円が拠出上限です。このため、企業年金の加入状況によってはiDeCoの拠出上限が2万円未満になるケースもあります。

ただし、拠出額についても2027年から引き上げの方針で固まっています。

自営業など国民年金の第1号被保険者は7,000円アップの7万5,000円に、会社員・公務員など第2号被保険者は6万2,000円となる予定です。企業年金の加入者はiDeCoと企業年金の合計で月5万5,000円の上限が6万2,000円に引き上げられ、iDeCoの月2万円の上限も撤廃されます。

ただし、拠出額についても2027年から引き上げの方針で固まっています。

自営業など国民年金の第1号被保険者は7,000円アップの7万5,000円に、会社員・公務員など第2号被保険者は6万2,000円となる予定です。企業年金の加入者はiDeCoと企業年金の合計で月5万5,000円の上限が6万2,000円に引き上げられ、iDeCoの月2万円の上限も撤廃されます。

iDeCoで運用したお金は、原則60歳になると受け取り可能になります。受け取り方は3種類あり、以下のとおりです。

一時金として一括で受け取る…退職所得控除の対象

一時金として一括で受け取る…退職所得控除の対象 年金として分割で受け取る…公的年金控除の対象

年金として分割で受け取る…公的年金控除の対象 一時金と年金の併用…退職所得控除と公的年金控除を併用できる

一時金と年金の併用…退職所得控除と公的年金控除を併用できる

iDeCoは一時金で受け取ると退職所得として、年金のように分割して受け取ると年金収入とみなされ、適用できる控除が変わってきます。iDeCoとは別の退職金や、同じ年に年金を受け取る場合は合算で控除額が決まるため、受け取り方は慎重に考えたほうがよいでしょう。

<関連記事>

<関連記事>

iDeCoのメリットは、何といっても掛け金拠出時・運用中・受け取り時の税優遇です。それぞれ解説していきます。

iDeCoの掛け金は全額が所得控除の対象となり、所得税・住民税の軽減効果が得られます。たとえば、その年のiDeCoの掛け金が30万円で、所得税が20%、住民税が10%の人の場合、税金の軽減額は9万円です。

確定申告や年末調整の「小規模企業共済等掛金控除」欄に、年間で支払った掛け金を記入して提出しましょう。

確定申告や年末調整の「小規模企業共済等掛金控除」欄に、年間で支払った掛け金を記入して提出しましょう。

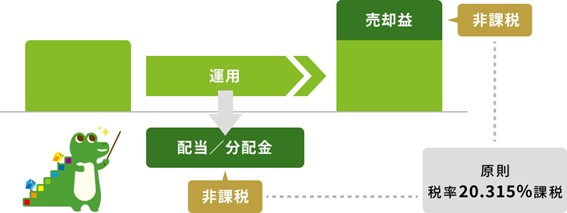

株式や投資信託などの金融商品で利益が出ると、通常は利益に対して20.315%が課税されます。しかしiDeCoでは運用益への課税がありません。

要するに、金融商品で100万円の利益が出た場合、本来なら約20万円の税金が引かれて実質的な利益は約80万円となりますが、iDeCoでは100万円がまるごと手元に残ります。

長い運用期間でそれなりに利益も膨らんだときには節税効果も大きくなり、お得感も大きくなるでしょう。

要するに、金融商品で100万円の利益が出た場合、本来なら約20万円の税金が引かれて実質的な利益は約80万円となりますが、iDeCoでは100万円がまるごと手元に残ります。

長い運用期間でそれなりに利益も膨らんだときには節税効果も大きくなり、お得感も大きくなるでしょう。

iDeCoの老齢給付金には3つの受け取り方があるとお伝えしました。

一時金として受け取る場合は退職所得控除の対象に、年金として受け取る場合は公的年金等控除の対象となり、いずれも税優遇を受けられます。

退職所得控除と公的年金等控除の控除額は以下のとおりです。

【退職所得控除】

一時金として受け取る場合は退職所得控除の対象に、年金として受け取る場合は公的年金等控除の対象となり、いずれも税優遇を受けられます。

退職所得控除と公的年金等控除の控除額は以下のとおりです。

【退職所得控除】

| 勤続年数 (iDeCoの場合は加入年数) |

控除額 |

| 20年以下 | 40万円×勤続年数 (80万円未満の場合は80万円) |

| 20年超 | 800万円+70万円×(勤続年数−20年) |

【公的年金等控除】

| 年齢 | 控除額 |

| 65歳未満 | 60万円〜195万5,000円(※) |

| 65歳以上 | 110万円〜195万5,000円(※) |

※公的年金等の収入金額によって控除額は段階的に変化します

繰り返しますが、控除額はiDeCo以外の退職金や年金と合算で決まります。会社の退職金や、同じ年にiDeCo以外の年金を受け取る場合には受けられる恩恵の大きさが変わる可能性があるため、受け取り方をよく検討しましょう。

もうひとつ。

こちらは NISAのメリット1にもつながりますが、iDeCoで受け取る資産は税優遇があるとはいえ課税の対象 です。控除額を超える額を受け取れば、納税が発生します。この点、NISAは資産を売却して受け取っても課税の対象にはなりません。

したがって、iDeCoでは「資産の受け取り時に税優遇がある」点はメリットではありますが、「そもそも課税対象である」点はNISAとくらべるとデメリットともいえます。こうした視点も覚えておくとよいでしょう。

繰り返しますが、控除額はiDeCo以外の退職金や年金と合算で決まります。会社の退職金や、同じ年にiDeCo以外の年金を受け取る場合には受けられる恩恵の大きさが変わる可能性があるため、受け取り方をよく検討しましょう。

もうひとつ。

こちらは NISAのメリット1にもつながりますが、iDeCoで受け取る資産は税優遇があるとはいえ課税の対象 です。控除額を超える額を受け取れば、納税が発生します。この点、NISAは資産を売却して受け取っても課税の対象にはなりません。

したがって、iDeCoでは「資産の受け取り時に税優遇がある」点はメリットではありますが、「そもそも課税対象である」点はNISAとくらべるとデメリットともいえます。こうした視点も覚えておくとよいでしょう。

メリットの多いiDeCoですが、原則として60歳まで資産を引き出せない点は大きなネックです。このデメリットを踏まえて、iDeCoでの運用が向いている人は以下のとおりです。

● 住居費や教育費など大きな出費のメドが立っている人

● いざというときの資金の準備がある人

● 収入が安定しており、所得が高い(=税率が高い)人

日本の所得税率は超過累進税率が採用されており、 所得が多いほど税率も高くなるしくみです。iDeCoの掛け金は全額が所得控除の対象ですから、税務上の所得を抑えられる効果が得られます。このため収入・所得が多くて税率が高い人はiDeCoによってそれなりの節税メリットを得やすいといえるでしょう。

参考までに、iDeCoの加入者は40代以降が70%以上を占めます。

この数字からも、大きな出費のメドが立ち、収入も安定し、iDeCoで資金が拘束されても余裕のある年齢層がおもにiDeCoを利用していると推察できますね。

● 住居費や教育費など大きな出費のメドが立っている人

● いざというときの資金の準備がある人

● 収入が安定しており、所得が高い(=税率が高い)人

日本の所得税率は超過累進税率が採用されており、 所得が多いほど税率も高くなるしくみです。iDeCoの掛け金は全額が所得控除の対象ですから、税務上の所得を抑えられる効果が得られます。このため収入・所得が多くて税率が高い人はiDeCoによってそれなりの節税メリットを得やすいといえるでしょう。

参考までに、iDeCoの加入者は40代以降が70%以上を占めます。

この数字からも、大きな出費のメドが立ち、収入も安定し、iDeCoで資金が拘束されても余裕のある年齢層がおもにiDeCoを利用していると推察できますね。

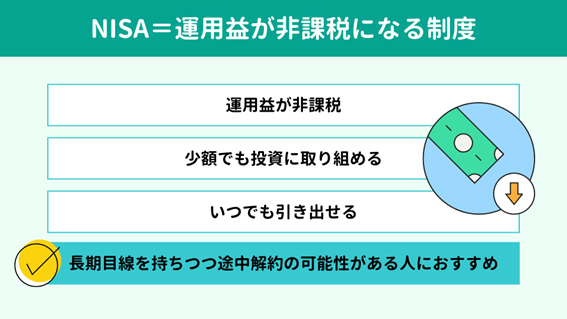

NISAは、金融商品の運用益が非課税になる制度です。2024年の改正によって使い勝手が大幅によくなり、利用者も爆発的に増えました。

制度の概要やメリット、NISAでの運用が向いている人について、くわしくみていきましょう。

制度の概要やメリット、NISAでの運用が向いている人について、くわしくみていきましょう。

出典:NISAを知る:NISA特設ウェブサイト:金融庁

NISAはiDeCoとは違い、老後資金の準備に特化した制度ではありません。しかしながら、老後のための資産づくりに適したしくみが整っています。

NISAはひとつの口座のなかに「つみたて投資枠」と「成長投資枠」の2つの枠が設けられており、総額 1,800万円(年間で合計360万円)まで投資できます。

まずは2つの枠について理解していきましょう。

NISAはiDeCoとは違い、老後資金の準備に特化した制度ではありません。しかしながら、老後のための資産づくりに適したしくみが整っています。

NISAはひとつの口座のなかに「つみたて投資枠」と「成長投資枠」の2つの枠が設けられており、総額 1,800万円(年間で合計360万円)まで投資できます。

まずは2つの枠について理解していきましょう。

つみたて投資枠は、その名のとおり

積立投資専用の枠です。購入できる商品は、金融庁の基準を満たした「長期・分散・積立投資に適している」投資信託のみです。その数は2025年9月1日時点で343本あります。

年間の投資上限は120万円(1ヵ月あたり10万円)ですが、次に紹介する成長投資枠(年間の投資上限240万円)でも積立投資が可能です。つまり、NISAでは年間で最大360万円まで積立投資に取り組めます。

また、NISAの投資可能額1,800万円をすべてつみたて投資枠で使っても構いません。年間120万円のペースで積立投資をするなら、15年で使い切る計算ですね。

一方、最低積立額は1,000円とする金融機関が一般的です。なかには100円から積み立てられる金融機関もみられます。

iDeCoは最低拠出額が5,000円、年間で最大81万6,000円(会社員は24万円)ですから、積み立ての柔軟性の高さは嬉しいポイントではないでしょうか。

年間の投資上限は120万円(1ヵ月あたり10万円)ですが、次に紹介する成長投資枠(年間の投資上限240万円)でも積立投資が可能です。つまり、NISAでは年間で最大360万円まで積立投資に取り組めます。

また、NISAの投資可能額1,800万円をすべてつみたて投資枠で使っても構いません。年間120万円のペースで積立投資をするなら、15年で使い切る計算ですね。

一方、最低積立額は1,000円とする金融機関が一般的です。なかには100円から積み立てられる金融機関もみられます。

iDeCoは最低拠出額が5,000円、年間で最大81万6,000円(会社員は24万円)ですから、積み立ての柔軟性の高さは嬉しいポイントではないでしょうか。

成長投資枠は積立投資のほか、一括購入もできる枠です。

つみたて投資枠よりも幅広い投資信託を購入できるだけでなく、株式も購入できます。

なお、つみたて投資枠とは違い、成長投資枠だけで1,800万円の使い切りはできません。成長投資枠は 最大1,200万円までと決められています。要するに、1,800万円の総枠を使い切るなら、最低でも600万円はつみたて投資枠での積立投資が必要です。

NISAの活用法については、以下の記事も参考にご覧ください。

つみたて投資枠よりも幅広い投資信託を購入できるだけでなく、株式も購入できます。

なお、つみたて投資枠とは違い、成長投資枠だけで1,800万円の使い切りはできません。成長投資枠は 最大1,200万円までと決められています。要するに、1,800万円の総枠を使い切るなら、最低でも600万円はつみたて投資枠での積立投資が必要です。

NISAの活用法については、以下の記事も参考にご覧ください。

NISAのメリットは運用益が非課税になるだけでは?と思うかもしれませんね。

たしかにiDeCoと違って、積立額(掛け金)の所得控除などはありませんが、別のメリットが存在します。

ここでは、NISAのメリットを3つ紹介します。

たしかにiDeCoと違って、積立額(掛け金)の所得控除などはありませんが、別のメリットが存在します。

ここでは、NISAのメリットを3つ紹介します。

これまで、NISAの非課税期間は20年間だったところ、改正によって、現在は無期限で非課税となりました。30代や40代でNISAを利用しはじめると、いざ取り崩しが必要な時期に非課税期間が終わっている点がネックでしたが、期間を気にせず長期投資に取り組めるようになったといえます。

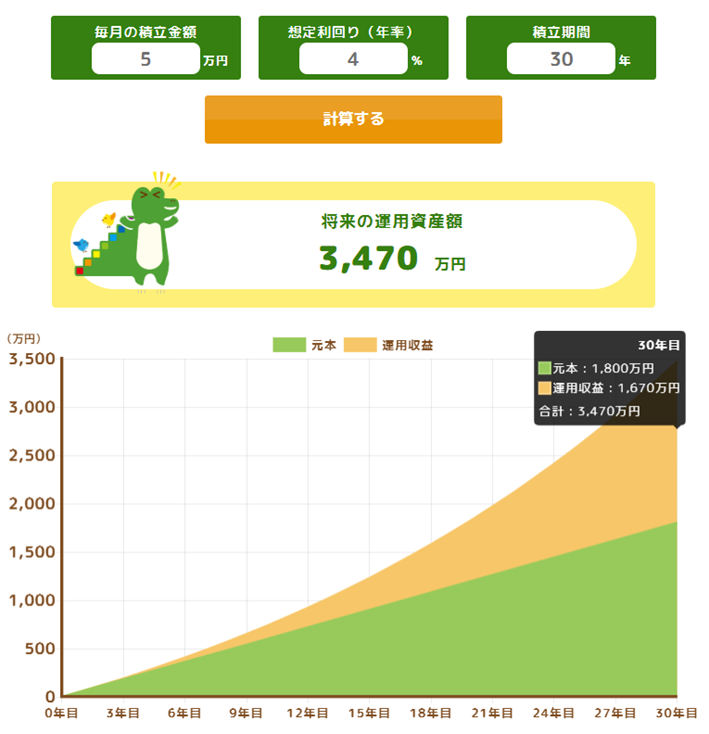

たとえば35歳から65歳まで30年間、毎月5万円(年間60万円)の積立投資に取り組んだとしましょう。

もし年率平均4%で運用できたとすれば、1,800万円の投資元本は3,470万円に増えており、運用益は1,670万円となる計算です。

たとえば35歳から65歳まで30年間、毎月5万円(年間60万円)の積立投資に取り組んだとしましょう。

もし年率平均4%で運用できたとすれば、1,800万円の投資元本は3,470万円に増えており、運用益は1,670万円となる計算です。

つみたてシミュレーター|金融庁 にて算出

この1,670万円に対して20.315%が課税されるとすれば、税額はおよそ340万円になり、長期の運用で利益が膨らむほど、非課税のメリットは大きくなっていきます。

「iDeCoも非課税で運用できるじゃないか」と思うかもしれませんね。

たしかにiDeCoも非課税で運用できますが、資産を受け取るときには退職所得や雑所得として所得税の課税対象となります。一方、NISAで運用した資産を売却して受け取っても、所得税の課税対象とはなりません 。

今回の例でいえば、3,470万円を非課税でまるまる受け取れます。「受け取り時の課税」の面まで含めてみれば、NISAのメリットは非常に大きいといえるでしょう。

この1,670万円に対して20.315%が課税されるとすれば、税額はおよそ340万円になり、長期の運用で利益が膨らむほど、非課税のメリットは大きくなっていきます。

「iDeCoも非課税で運用できるじゃないか」と思うかもしれませんね。

たしかにiDeCoも非課税で運用できますが、資産を受け取るときには退職所得や雑所得として所得税の課税対象となります。一方、NISAで運用した資産を売却して受け取っても、所得税の課税対象とはなりません 。

今回の例でいえば、3,470万円を非課税でまるまる受け取れます。「受け取り時の課税」の面まで含めてみれば、NISAのメリットは非常に大きいといえるでしょう。

NISAの最低積立額はおおむね1,000円、なかには100円といった金融機関もみられます。このため、家計に無理のない範囲で投資を始めやすい点も、NISAのメリットのひとつです。

積立額はいつでも変更でき、多くの金融機関で「 ボーナス月設定」を利用できます。ボーナス月とは積立額を通常の設定よりも増やせる月で、年2回までとする金融機関が多くみられます。

たとえば月1万円の積み立てだと年間12万円となり、上限までまだ108万円の余裕がありますね。そこで、ボーナス支給月など余裕のある月に、30万円、50万円など上乗せで積み立てられるしくみです。ボーナス月の設定により、積み立ての柔軟性・効率がより高まるといえるでしょう。

積立額はいつでも変更でき、多くの金融機関で「 ボーナス月設定」を利用できます。ボーナス月とは積立額を通常の設定よりも増やせる月で、年2回までとする金融機関が多くみられます。

たとえば月1万円の積み立てだと年間12万円となり、上限までまだ108万円の余裕がありますね。そこで、ボーナス支給月など余裕のある月に、30万円、50万円など上乗せで積み立てられるしくみです。ボーナス月の設定により、積み立ての柔軟性・効率がより高まるといえるでしょう。

iDeCoの最大のデメリットは原則60歳まで引き出しできない点ですが、反対にNISAはいつでも資産を引き出せます。

老後資金の準備を目的とする積み立てでも、予期せぬ事態でまとまったお金が必要になる可能性が0%とは言い切れません。このとき、NISAはいつでも解約・引き出しできるため、いざというときの安心感は大きいでしょう。

老後資金の準備を目的とする積み立てでも、予期せぬ事態でまとまったお金が必要になる可能性が0%とは言い切れません。このとき、NISAはいつでも解約・引き出しできるため、いざというときの安心感は大きいでしょう。

こうしたしくみや特徴を踏まえて、NISAは「長期で積み立てるつもりだけど、もしかしたら途中で現金化するかもしれない」といった人に向いています。

もう少し具体的にいうと、以下のとおりです。

● 20代、30代など比較的若い層

● 住宅購入や教育費など、大きな出費の不確定要素が多い

● そもそも所得が少ない

これからの出費のメドがまだ立っていない人は、資金の拘束がなく、いつでも引き出せるNISAのほうが適しています。

また、そもそも所得が少なく、iDeCoでの所得控除のメリットが薄い人も、NISAを先に活用するとよいでしょう。

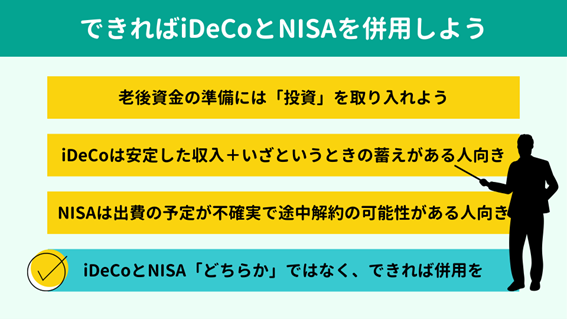

とはいえ、iDeCoとNISAはもちろん併用できますので、余裕が出てきたら両方活用して、効率的に老後資金を準備していきたいところです。

もう少し具体的にいうと、以下のとおりです。

● 20代、30代など比較的若い層

● 住宅購入や教育費など、大きな出費の不確定要素が多い

● そもそも所得が少ない

これからの出費のメドがまだ立っていない人は、資金の拘束がなく、いつでも引き出せるNISAのほうが適しています。

また、そもそも所得が少なく、iDeCoでの所得控除のメリットが薄い人も、NISAを先に活用するとよいでしょう。

とはいえ、iDeCoとNISAはもちろん併用できますので、余裕が出てきたら両方活用して、効率的に老後資金を準備していきたいところです。

最後に、本記事の要点を簡単に振り返っておきましょう。

|

本記事では、老後資金の準備における投資の役割と、iDeCoやNISAの活用に関する考え方をご説明しました。

iDeCoは、運用益に限らず、毎年の所得税や住民税も控除される大変お得な制度です。60歳まで引き出せない点はデメリットですが、公務員など安定した収入が得られるみなさんにおすすめの資金形成方法といえます。

一方、まだ将来の不確定要素が多くて不安はあるけれど、長期的な投資を今から少しでも始めたい人には、NISAでの積立投資がおすすめです。

また、もし余裕があるならiDeCoとNISAの併用を検討しましょう。両制度のメリットを活かして、より効果的に老後資金を準備できます。

当所ではiDeCoで積み立てた資産の受け取り方や、そもそもの拠出額・積立額の設定に関するご相談に多く対応しております。

気になる方は下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

また、公式LINEでは、ためになるマネー情報を毎週お届けしています。

友だち追加は下のバナーまたはこちらから!

<関連記事>

iDeCoは、運用益に限らず、毎年の所得税や住民税も控除される大変お得な制度です。60歳まで引き出せない点はデメリットですが、公務員など安定した収入が得られるみなさんにおすすめの資金形成方法といえます。

一方、まだ将来の不確定要素が多くて不安はあるけれど、長期的な投資を今から少しでも始めたい人には、NISAでの積立投資がおすすめです。

また、もし余裕があるならiDeCoとNISAの併用を検討しましょう。両制度のメリットを活かして、より効果的に老後資金を準備できます。

当所ではiDeCoで積み立てた資産の受け取り方や、そもそもの拠出額・積立額の設定に関するご相談に多く対応しております。

気になる方は下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

また、公式LINEでは、ためになるマネー情報を毎週お届けしています。

友だち追加は下のバナーまたはこちらから!

<関連記事>