【2025】改正iDeCoのメリット・デメリットをFPがわかりやすく解説します

2024年11月29日

執筆者:土屋 ごう

執筆者:土屋 ごう

iDeCo(イデコ)はお金に余裕がなくなりがちな子育て世代でも計画的にお金を貯められる制度で、2024年12月に一部改正されました。

まったくデメリットがないしくみとはいえませんが、老後資金の準備においてデメリットを上回るメリットがあります。

…毎日子育てに奮闘して日々の生活に追われていると、老後の生活など考える余裕はないかもしれません。

しかし、我が国の平均初婚年齢は夫が31.1歳、妻が29.7歳、第1子出生時の母の平均年齢が31.0歳となっています。

つまり第1子が大学を卒業するころには、ご夫妻の年齢は50歳を超えています。とくに首都圏では初産が35歳を超える方もたくさんいらっしゃいます。

ここから老後資金を貯めるのは大変です。役職定年を迎えて給料が減っているかもしれません。

子育てで大変なのは十分わかります。しかし、若いうちから計画的に老後資金の準備をしておかなければ後々後悔することになりかねません。

本記事に目が留まったあなたは、iDeCoや老後の生活について少しでも興味関心がある方だと思います。大丈夫です。今からでも間に合います。

まずはiDeCoとは何か、どのようなメリットとデメリットがあるのかを押さえましょう。おすすめの金融機関も紹介しますので、ぜひ参考にしてください!

まったくデメリットがないしくみとはいえませんが、老後資金の準備においてデメリットを上回るメリットがあります。

…毎日子育てに奮闘して日々の生活に追われていると、老後の生活など考える余裕はないかもしれません。

しかし、我が国の平均初婚年齢は夫が31.1歳、妻が29.7歳、第1子出生時の母の平均年齢が31.0歳となっています。

つまり第1子が大学を卒業するころには、ご夫妻の年齢は50歳を超えています。とくに首都圏では初産が35歳を超える方もたくさんいらっしゃいます。

ここから老後資金を貯めるのは大変です。役職定年を迎えて給料が減っているかもしれません。

子育てで大変なのは十分わかります。しかし、若いうちから計画的に老後資金の準備をしておかなければ後々後悔することになりかねません。

本記事に目が留まったあなたは、iDeCoや老後の生活について少しでも興味関心がある方だと思います。大丈夫です。今からでも間に合います。

まずはiDeCoとは何か、どのようなメリットとデメリットがあるのかを押さえましょう。おすすめの金融機関も紹介しますので、ぜひ参考にしてください!

- iDeCoとは

- iDeCoの概要

- iDeCoの加入対象者

- iDeCoの拠出限度額

- iDeCoの税制優遇

- 2024年12月の改正内容

- DB加入者のiDeCoの拠出限度額が最大20,000円に

- iDeCoの掛金を拠出できなくなった場合、条件を満たせば脱退一時金が受け取れるように

- iDeCoのメリット

- 1. 少額(5,000円)から利用できる

- 2. 所得税・住民税が安くなる

- 3. 運用益が非課税である

- 4. 老後に受け取る際も税金の軽減制度がある

- iDeCoのデメリット(注意点)

- 1. 原則60歳まではお金を引き出せない

- 2. 元本割れするリスクがある

- 3. 手数料がかかる

- 4. マッチング拠出のほうが掛金を多く拠出できる場合がある

- iDeCoでおすすめの金融機関

- コストが低い金融機関を選ぶべき

- おすすめの金融機関

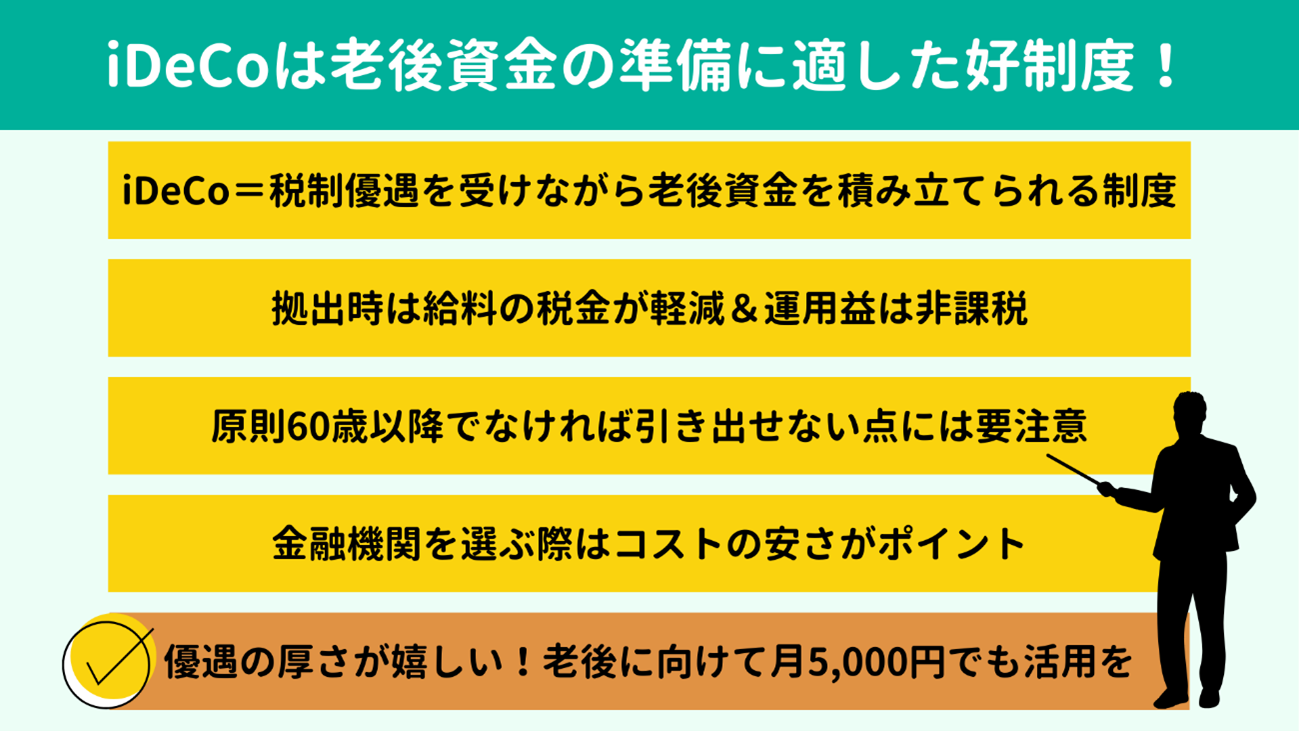

- iDeCoは税制優遇を受けながら老後資金を準備できる好制度!少額からでも活用を!

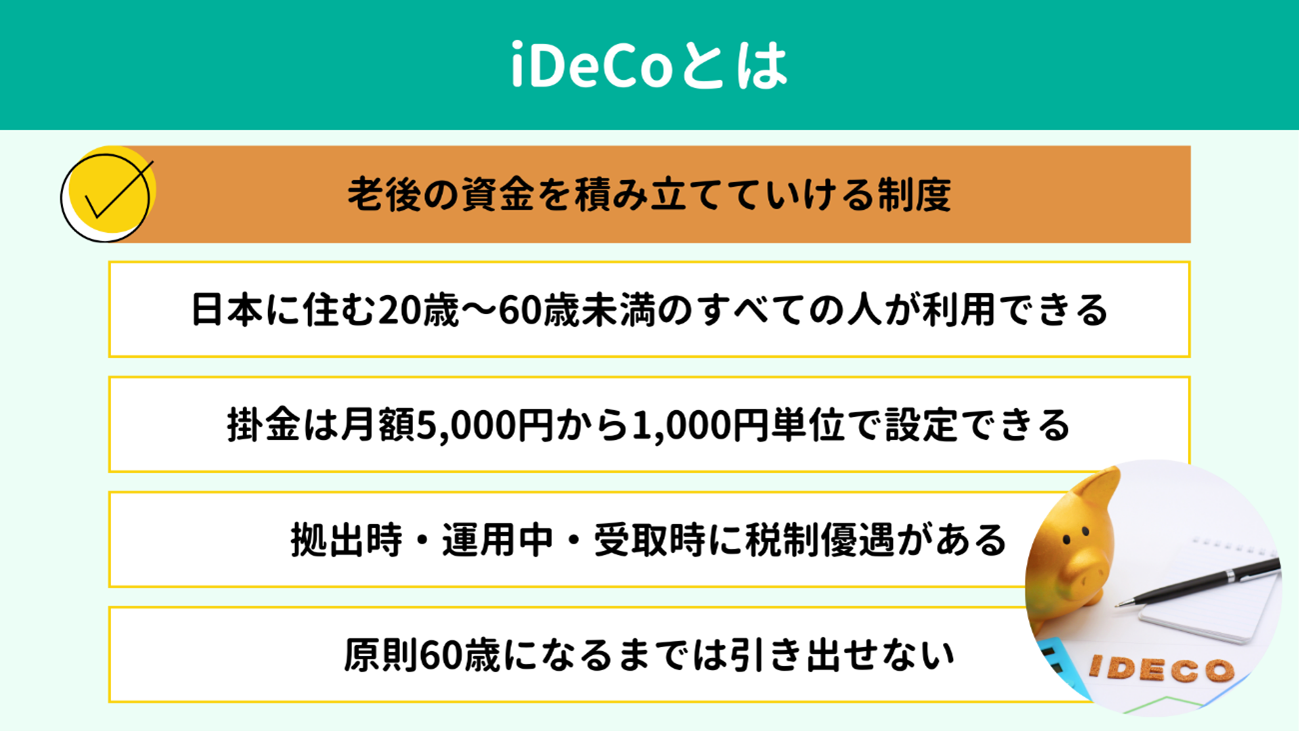

さっそくiDeCoの概要を整理し、加入対象者や拠出限度額についてもポイントを押さえていきましょう。

iDeCoは「個人型確定拠出年金」ともいい、国民年金基金連合会が運営しています。

公的年金とは別に、国から税金の優遇を受けながら、自分の年金=老後資金を積み立てていける制度です。

2022年の改正で使い勝手が向上し、2021年1月時点での加入者は約185万人でしたが、2024年9月時点では倍に迫る約344万人にまで増えています。

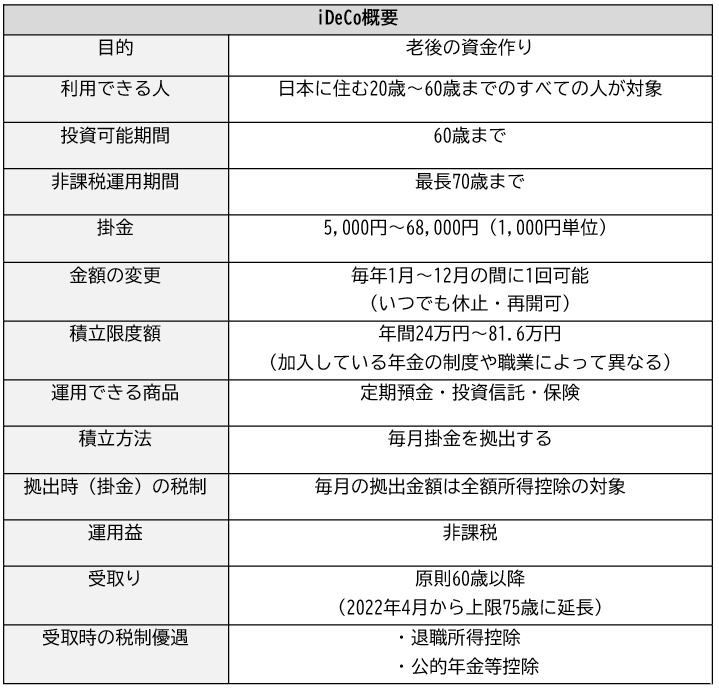

まずは下表をご覧ください。

公的年金とは別に、国から税金の優遇を受けながら、自分の年金=老後資金を積み立てていける制度です。

2022年の改正で使い勝手が向上し、2021年1月時点での加入者は約185万人でしたが、2024年9月時点では倍に迫る約344万人にまで増えています。

まずは下表をご覧ください。

iDeCoはNISA(とくにつみたて投資枠)と混同されがちです。どちらも自分のお金を自分で運用していく点は共通しています。

一方で、対象者・拠出限度額・年金の受け取り・税制優遇の4点がNISAとは大きく異なります。

たとえば年金の受け取りについては、NISAはいつでも解約できますが、 iDeCoは原則として60歳まで引き出せません。

対象者・拠出限度額・税制優遇についてもみていきましょう。

一方で、対象者・拠出限度額・年金の受け取り・税制優遇の4点がNISAとは大きく異なります。

たとえば年金の受け取りについては、NISAはいつでも解約できますが、 iDeCoは原則として60歳まで引き出せません。

対象者・拠出限度額・税制優遇についてもみていきましょう。

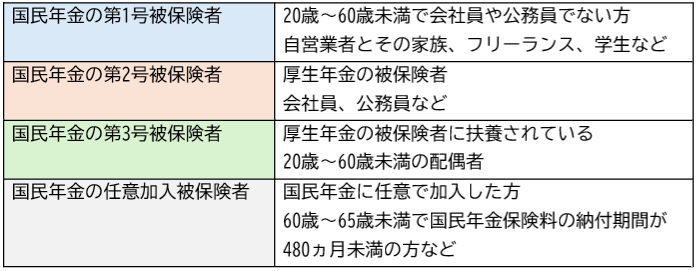

iDeCoは原則として

20歳〜65未満のすべての方を対象としています。

ただし国民年金の加入区分によって拠出限度額が変わってきます。まずはご自身の加入区分を把握しておきましょう。

ただし国民年金の加入区分によって拠出限度額が変わってきます。まずはご自身の加入区分を把握しておきましょう。

ただし国民年金の第2号被保険者で企業型確定拠出年金(企業型DC)に加入している方は、下記3つの要件を満たす必要があります。

|

企業型DCは企業の退職金制度のひとつです。iDeCoは自分で掛金を出資しますが、企業型DCでは企業が掛金を出資します。

またマッチング拠出とは、企業型DCにおいて加入者も掛金を出資できる制度です。マッチング拠出を利用できる企業型DCに加入している方は、 マッチング拠出またはiDeCoのいずれかを利用できます。

またマッチング拠出とは、企業型DCにおいて加入者も掛金を出資できる制度です。マッチング拠出を利用できる企業型DCに加入している方は、 マッチング拠出またはiDeCoのいずれかを利用できます。

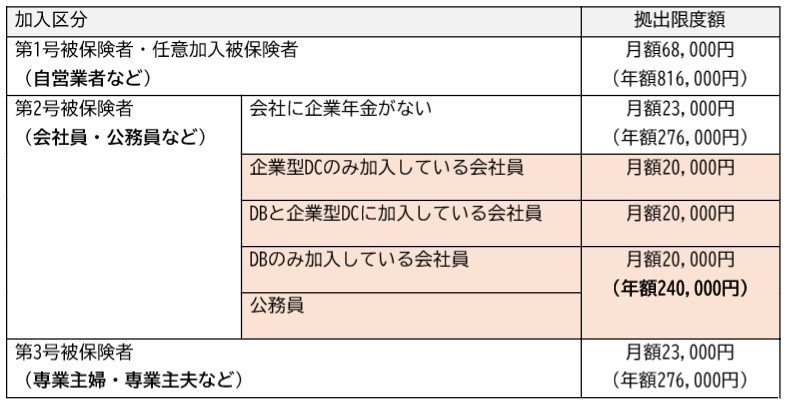

加入区分を把握したところで、次は拠出限度額をみていきましょう。

大切なことなので繰り返しますが、

企業型DCやDBに加入している方は、それらの掛金とiDeCoの掛金を合算して月額55,000円以内でなければなりません。

DBとは企業型確定給付年金といって、会社が掛金の拠出・運用・管理・給付まですべての責任を負う企業年金制度です。退職時に受け取る給付額があらかじめ確定している点が特徴です。

DBとは企業型確定給付年金といって、会社が掛金の拠出・運用・管理・給付まですべての責任を負う企業年金制度です。退職時に受け取る給付額があらかじめ確定している点が特徴です。

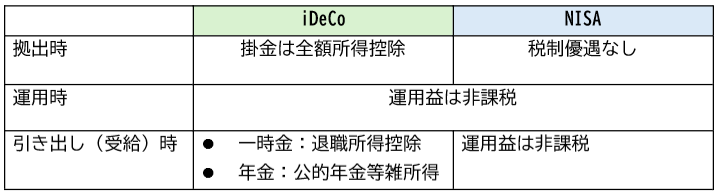

税制優遇はiDeCoの最大の特徴といえます。掛金・運用益・年金の受け取りの3つの場面で

税の優遇を受けられます。

運用益の非課税はNISAと似ていますが、ほか2つはiDeCoならではの特徴です。

運用益の非課税はNISAと似ていますが、ほか2つはiDeCoならではの特徴です。

iDeCoの

掛金は全額が所得税・住民税の課税対象となる所得から差し引かれます(小規模企業共済等掛金控除)。

課税所得が少なくなるぶん、所得税と住民税が軽減されます。

運用益については、通常の証券口座や預金の利息には20.315%課税されるところ、iDeCoの場合は非課税です。

たとえば合計300万円の掛金が450万円まで増えた場合、通常なら利益の150万円に対しする税金およそ30万円を引かれることなく受け取れます。

60歳以降の引き出し時には退職金や年金として課税対象となりますが、一括受け取りなら退職所得控除、年金形式なら公的年金等控除が適用されます。

ただし、ほかに退職金があるときは多くの場合で合算されるため、退職所得控除が少ない可能性も。

年金も公的年金と同じ枠を使うので、退職金が多い方や年金を受け取っている方は課税対象になる可能性が高い点は覚えておきましょう。

課税所得が少なくなるぶん、所得税と住民税が軽減されます。

運用益については、通常の証券口座や預金の利息には20.315%課税されるところ、iDeCoの場合は非課税です。

たとえば合計300万円の掛金が450万円まで増えた場合、通常なら利益の150万円に対しする税金およそ30万円を引かれることなく受け取れます。

60歳以降の引き出し時には退職金や年金として課税対象となりますが、一括受け取りなら退職所得控除、年金形式なら公的年金等控除が適用されます。

ただし、ほかに退職金があるときは多くの場合で合算されるため、退職所得控除が少ない可能性も。

年金も公的年金と同じ枠を使うので、退職金が多い方や年金を受け取っている方は課税対象になる可能性が高い点は覚えておきましょう。

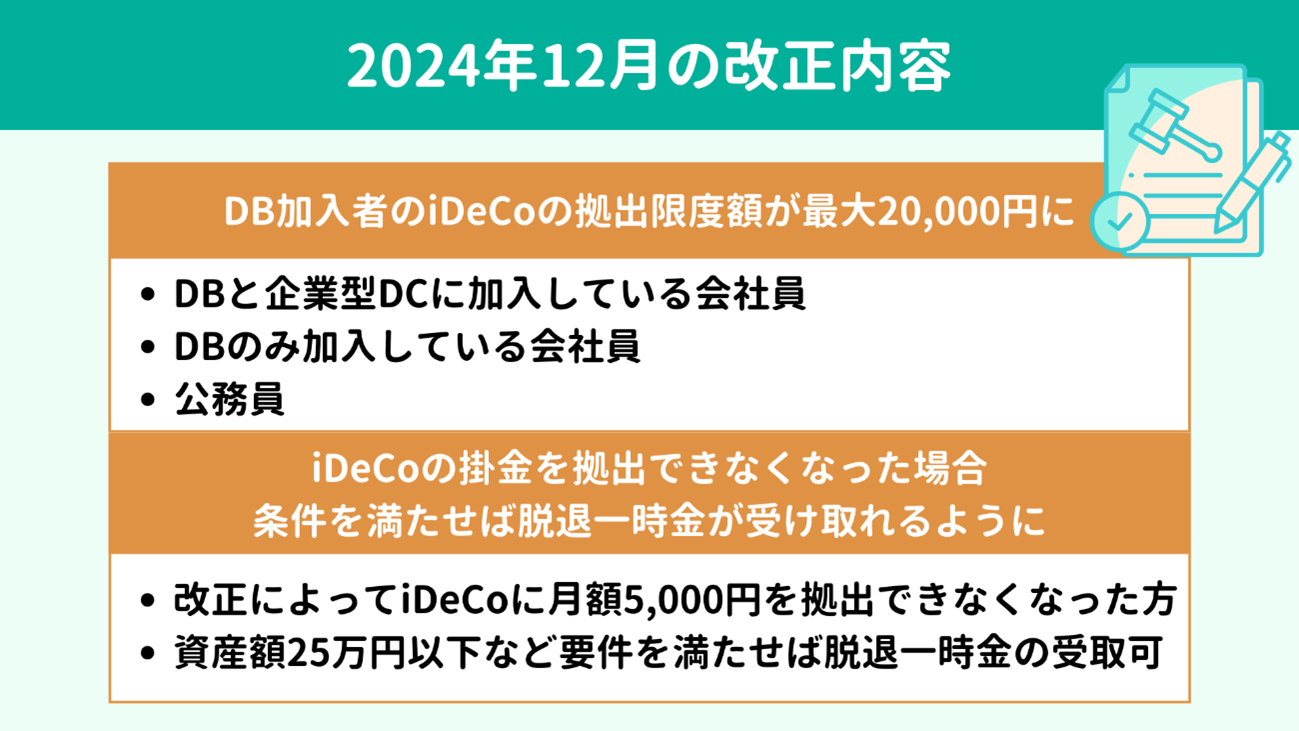

2022年の大幅な改正が話題となったiDeCoですが、2024年12月にも一部改正がありました。おもな変更点を2つ整理しておきましょう。

DBと企業型DCに加入している会社員、DBのみ加入している会社員、公務員は、これまで毎月の拠出限度額が12,000円とされていました。

しかし2024年12月以降は 20,000円に引き上げられています。

ただしこの場合、iDeCoの掛金は年単位の拠出ができなくなり、毎月定額拠出のみとなっています。

しかし2024年12月以降は 20,000円に引き上げられています。

ただしこの場合、iDeCoの掛金は年単位の拠出ができなくなり、毎月定額拠出のみとなっています。

一部拠出額が引き上げられましたが、企業型DCやDBとiDeCoの

合計拠出額は55,000円のまま変更はありません。

2024年12月の改正によってiDeCoに月額5,000円(iDeCoの掛金の最低額)を拠出できなくなった場合は、資産額が250,000円以下など要件を満たせば脱退一時金を受け取れるようになりました。

2024年12月の改正によってiDeCoに月額5,000円(iDeCoの掛金の最低額)を拠出できなくなった場合は、資産額が250,000円以下など要件を満たせば脱退一時金を受け取れるようになりました。

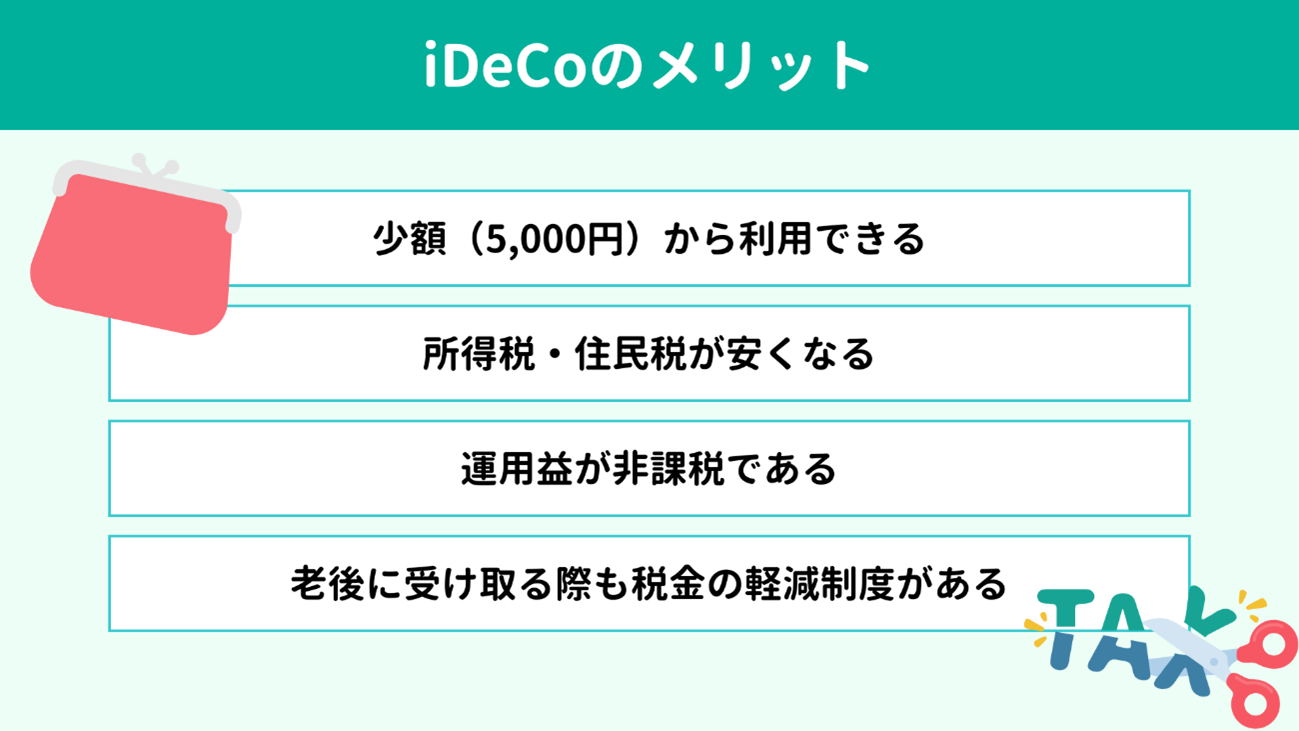

さて、ここからはiDeCoのメリットとデメリットをみていきましょう。

まずは4つのメリットを紹介します。

まずは4つのメリットを紹介します。

iDeCoの掛金の拠出上限額は先述のとおり会社員や公務員、自営業によって異なりますが、最低金額はどなたでも5,000円で、1,000円単位で設定できます。

日々の生活費や教育資金で余裕がない世帯でも、始めてみようかなと思える金額ではないでしょうか。

また企業型DCやDB加入者でなければ年単位の拠出もできるため、ボーナス月にまとめて掛金を払うなども可能です。

iDeCoは家計の状況にあわせて無理のない負担で老後に備えられる制度となっています。

日々の生活費や教育資金で余裕がない世帯でも、始めてみようかなと思える金額ではないでしょうか。

また企業型DCやDB加入者でなければ年単位の拠出もできるため、ボーナス月にまとめて掛金を払うなども可能です。

iDeCoは家計の状況にあわせて無理のない負担で老後に備えられる制度となっています。

iDeCoの掛金は全額が所得控除の対象です。

課税の対象となる所得を抑えられるため、所得税と住民税が軽減されます。

年末調整で生命保険の控除を受けている方は多いのではないでしょうか?生命保険の控除は支払った保険料を所得から差し引けるしくみです。

iDeCoの所得控除も同様で、掛け金を所得から差し引けます。さらに生命保険は保険料の一部が控除の対象ですが、iDeCoは全額が控除の対象です。

生命保険よりもiDeCoの控除のほうが税金面で大きな優遇を受けられます。

たとえばiDeCoの掛金が毎月10,000円で、

所得税と住民税が各10%とすると、

所得税で12,000円(10,000円×12ヵ月×10%)、

住民税も同様に12,000円、

年間で合計24,000円の税金を軽減できます。

iDeCoは単に老後資金を貯めるだけでなく、「今」の生活の負担も少なくしてくれる制度です。

課税の対象となる所得を抑えられるため、所得税と住民税が軽減されます。

年末調整で生命保険の控除を受けている方は多いのではないでしょうか?生命保険の控除は支払った保険料を所得から差し引けるしくみです。

iDeCoの所得控除も同様で、掛け金を所得から差し引けます。さらに生命保険は保険料の一部が控除の対象ですが、iDeCoは全額が控除の対象です。

生命保険よりもiDeCoの控除のほうが税金面で大きな優遇を受けられます。

たとえばiDeCoの掛金が毎月10,000円で、

所得税と住民税が各10%とすると、

所得税で12,000円(10,000円×12ヵ月×10%)、

住民税も同様に12,000円、

年間で合計24,000円の税金を軽減できます。

iDeCoは単に老後資金を貯めるだけでなく、「今」の生活の負担も少なくしてくれる制度です。

iDeCoは預金での運用もできますが、多くの方が投資信託を利用しています。預金よりも投資信託のほうが長期的にみてお金が増える可能性が高いからです。

先述しましたが、銀行や証券会社でNISAを使わず投資信託を取引して得た利益は20.315%の課税対象です。しかしiDeCoなら税金が引かれることなく、利益がまるまる手元に残ります。

利益が多くなればなるほど税金も多くなりますから、老後資金づくりである長期貯蓄においては運用益が非課税である点は大きなメリットといえるでしょう。

先述しましたが、銀行や証券会社でNISAを使わず投資信託を取引して得た利益は20.315%の課税対象です。しかしiDeCoなら税金が引かれることなく、利益がまるまる手元に残ります。

利益が多くなればなるほど税金も多くなりますから、老後資金づくりである長期貯蓄においては運用益が非課税である点は大きなメリットといえるでしょう。

60歳の到達以降、運用した資産を受け取る場合は、一時金形式または年金のいずれの形式でも税制優遇を適用できます。

● 一時金で受け取る場合:退職所得控除

● 年金として受け取る場合:公的年金等控除

退職所得控除は、

たとえば新卒(23歳)から60歳まで37年間勤続した方なら、

会社の退職金とあわせて1,990万円までが非課税となります。

また公的年金等控除は

65歳未満なら最低60万円、

65歳以上は最低110万円です(公的年金等以外の合計所得が1,000万円以下の場合)。

一時金形式の退職金が多い方は一部課税の対象となるケースもありますし、年金形式で受け取る方は社会保険料が高くなる可能性があります。

しかし拠出時の所得税が軽減できる、運用益が非課税、受取時も一定の控除がある点は魅力的でしょう。

ただし制度が変わったNISAと比較すると、iDeCoは受取時に税金の優遇があるものの、先述のとおり課税される可能性がゼロではありません。

一方NISAは引き出し時でも税金はかかりません。

したがって、iDeCoも全体的に素晴らしい制度なのですが、引き出し時に課税の可能性がある点はNISAとくらべるとデメリットだと個人的には考えています。

● 一時金で受け取る場合:退職所得控除

● 年金として受け取る場合:公的年金等控除

退職所得控除は、

たとえば新卒(23歳)から60歳まで37年間勤続した方なら、

会社の退職金とあわせて1,990万円までが非課税となります。

また公的年金等控除は

65歳未満なら最低60万円、

65歳以上は最低110万円です(公的年金等以外の合計所得が1,000万円以下の場合)。

一時金形式の退職金が多い方は一部課税の対象となるケースもありますし、年金形式で受け取る方は社会保険料が高くなる可能性があります。

しかし拠出時の所得税が軽減できる、運用益が非課税、受取時も一定の控除がある点は魅力的でしょう。

ただし制度が変わったNISAと比較すると、iDeCoは受取時に税金の優遇があるものの、先述のとおり課税される可能性がゼロではありません。

一方NISAは引き出し時でも税金はかかりません。

したがって、iDeCoも全体的に素晴らしい制度なのですが、引き出し時に課税の可能性がある点はNISAとくらべるとデメリットだと個人的には考えています。

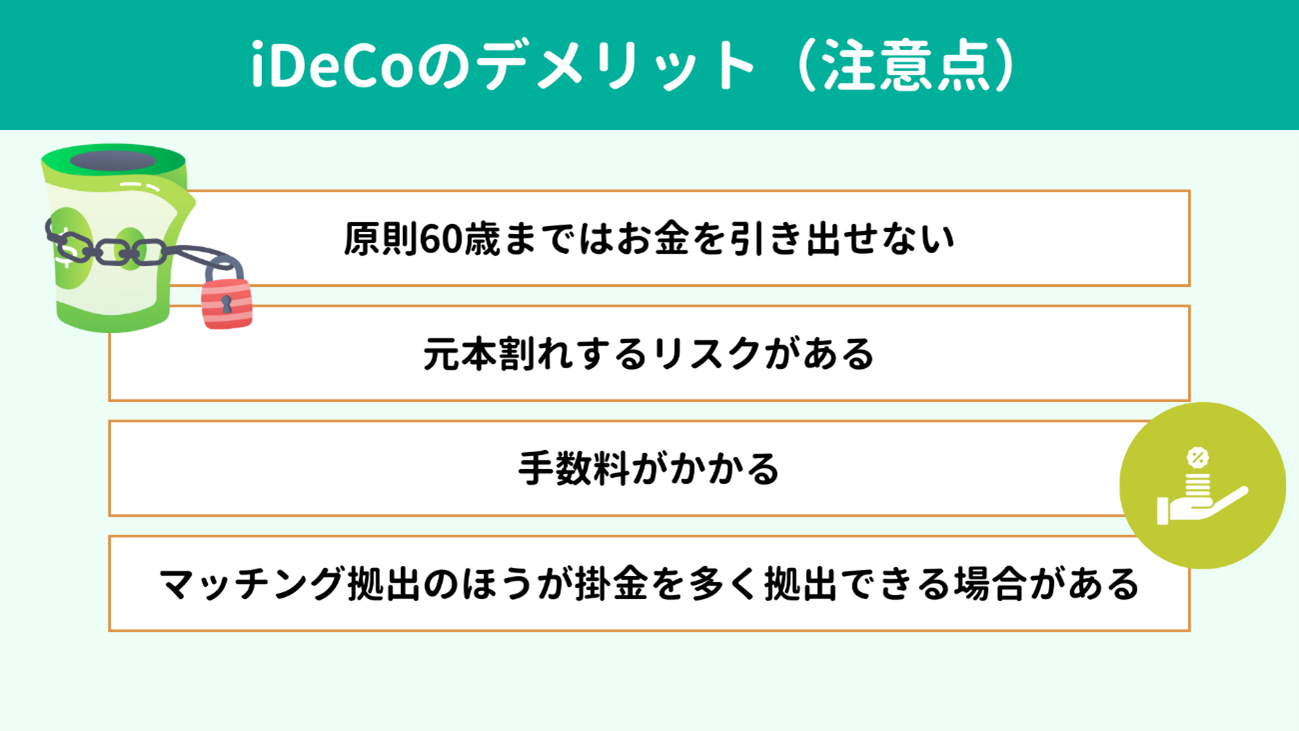

メリットの大きいiDeCoですが、ここではデメリット・注意点についても4点紹介します。

iDeCoの最大のデメリットは原則60歳に到達するまではお金を引き出せない点です。

iDeCoはあくまで老後の資産形成を目的とする制度であり、だからこそ大きな税制優遇が設けられているため仕方ないともいえます。

積み立てはじめたら途中で引き出せませんので、毎月の拠出額は無理のない金額を設定しましょう。

最低額の5,000円の拠出でも、30年間で180万円になります。さらに運用で出た利益が上乗せされることを考えると、毎月の掛金は少額でも、長い時間をかければまとまったお金になっていきます。

「自由に引き出せると使ってしまいそう」という方は、このデメリットを逆手にとって、計画的に運用に取り組みましょう。

iDeCoはあくまで老後の資産形成を目的とする制度であり、だからこそ大きな税制優遇が設けられているため仕方ないともいえます。

積み立てはじめたら途中で引き出せませんので、毎月の拠出額は無理のない金額を設定しましょう。

最低額の5,000円の拠出でも、30年間で180万円になります。さらに運用で出た利益が上乗せされることを考えると、毎月の掛金は少額でも、長い時間をかければまとまったお金になっていきます。

「自由に引き出せると使ってしまいそう」という方は、このデメリットを逆手にとって、計画的に運用に取り組みましょう。

iDeCoで積み立てる商品に投資信託を選んだ場合は元本割れするおそれがあります。…とはいえ、ゴールはだいぶ先の将来です。

途中で大きく下がる可能性は大いにありますが、世界経済の成長に乗れる投資信託で積み立てれば、長期的にはマイナスにはなりにくいと考えられます。

元本保証の商品もありますが、リスクがないぶん期待できる運用益は小さくなります。

安全性ばかりを追求して元本保証商品のみで運用すると、今度は金融機関に支払う手数料が利息を上回ってしまうおそれが出てきますので注意しましょう。

iDeCoの商品を選ぶポイントは以下の記事でくわしく解説しています。ぜひ参考にしてください!(NISAに関する記事ですが、長期・積立投資の面でiDeCoと共通しています。)

途中で大きく下がる可能性は大いにありますが、世界経済の成長に乗れる投資信託で積み立てれば、長期的にはマイナスにはなりにくいと考えられます。

元本保証の商品もありますが、リスクがないぶん期待できる運用益は小さくなります。

安全性ばかりを追求して元本保証商品のみで運用すると、今度は金融機関に支払う手数料が利息を上回ってしまうおそれが出てきますので注意しましょう。

iDeCoの商品を選ぶポイントは以下の記事でくわしく解説しています。ぜひ参考にしてください!(NISAに関する記事ですが、長期・積立投資の面でiDeCoと共通しています。)

iDeCoでは新規加入時・別口座への移換時・運用期間中に手数料が発生します。

新規加入時に支払う手数料(2,829円)は一律です。

しかし運用期間中にかかる口座管理料(運営管理手数料)は金融機関によって異なります。

月々数百円ではありますが、20年30年と長期間にわたって支払いつづけるものですので、きちんと比較してから金融機関を決めましょう。

新規加入時に支払う手数料(2,829円)は一律です。

しかし運用期間中にかかる口座管理料(運営管理手数料)は金融機関によって異なります。

月々数百円ではありますが、20年30年と長期間にわたって支払いつづけるものですので、きちんと比較してから金融機関を決めましょう。

出典:2020年の制度改正|厚生労働省

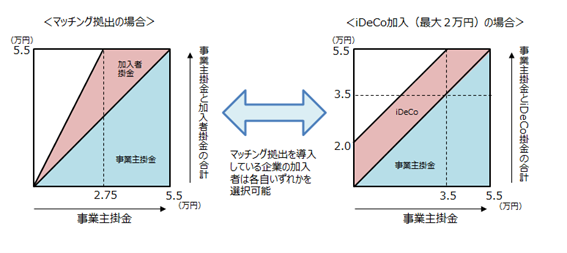

マッチング拠出を利用できる企業型DCの加入者は、マッチング拠出またはiDeCoのどちらかを選べます。

マッチング拠出における掛金の上限額は、会社側が拠出してくれる掛金と同額です。

会社が拠出する掛金が10,000円なら、

自分が拠出できる額は10,000円以下となります。

またマッチング拠出と会社側の拠出額の合計は55,000円が上限です。

iDeCoの掛金の上限は20,000円かつ、

企業型DCの掛金と合計して55,000円以下が条件です。

したがって会社の掛金が20,000円以上の方はマッチング拠出を選んだほうが拠出できる合計額が多くなります。

たとえば会社が25,000円の掛金を拠出しているなら、マッチング拠出で自分が拠出できる上限は25,000円となり、iDeCoの上限である20,000円よりも多くなりますよね。

マッチング拠出なら企業型DCの口座だけで済むためiDeCo口座の手数料もかからず、口座管理の手間も省けます。

iDeCoは必ず利用しなければいけないものではありません。マッチング拠出とiDeCoでどちらが有利に資産を運用できるか慎重に判断しましょう。

マッチング拠出を利用できる企業型DCの加入者は、マッチング拠出またはiDeCoのどちらかを選べます。

マッチング拠出における掛金の上限額は、会社側が拠出してくれる掛金と同額です。

会社が拠出する掛金が10,000円なら、

自分が拠出できる額は10,000円以下となります。

またマッチング拠出と会社側の拠出額の合計は55,000円が上限です。

iDeCoの掛金の上限は20,000円かつ、

企業型DCの掛金と合計して55,000円以下が条件です。

したがって会社の掛金が20,000円以上の方はマッチング拠出を選んだほうが拠出できる合計額が多くなります。

たとえば会社が25,000円の掛金を拠出しているなら、マッチング拠出で自分が拠出できる上限は25,000円となり、iDeCoの上限である20,000円よりも多くなりますよね。

マッチング拠出なら企業型DCの口座だけで済むためiDeCo口座の手数料もかからず、口座管理の手間も省けます。

iDeCoは必ず利用しなければいけないものではありません。マッチング拠出とiDeCoでどちらが有利に資産を運用できるか慎重に判断しましょう。

iDeCoは自分で掛金を積み立てて運用するしくみですから、運用する商品も金融機関も自分で選択しなければなりません。

ここではiDeCoを始める際に商品・金融機関を選ぶポイントと、FP目線でおすすめの金融機関を紹介します。

ここではiDeCoを始める際に商品・金融機関を選ぶポイントと、FP目線でおすすめの金融機関を紹介します。

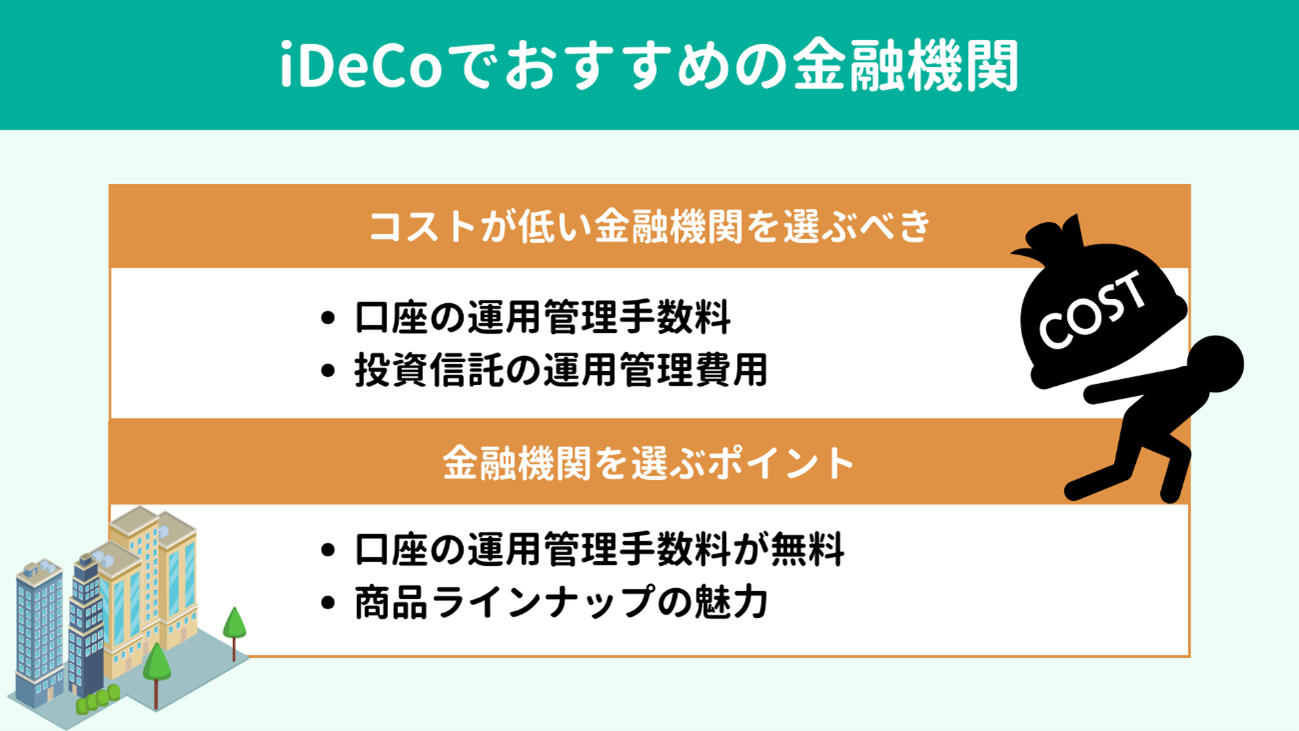

iDeCoでは、商品も金融機関も

コストの低さが重要です。

iDeCoで発生するおもなコストは、加入手数料・口座管理手数料・運用管理費用(投資信託の場合)です。

発生するコストを踏まえたうえで、金融機関選びにおいて注目すべきは口座管理手数料(運営管理手数料)と商品ラインナップの2つです。

口座管理手数料は運用期間中、毎月発生します。国民年金基金連合会への105円と信託銀行への66円、あわせて171円はどこの金融機関でも同じです。

くわえて金融機関によっては運営管理手数料を設定しているところがあります。

運営管理手数料が無料なら、口座管理にかかる費用は毎月171円、かたや有料だと合計611円となる金融機関も。

毎月の差は数百円ですが、ちりも積もれば山となります。まずはできる限り口座管理手数料が安い会社を選びましょう。

次に商品ラインナップも重要です。商品が多ければよいわけではなく、運用管理費用が安い投資信託、もしくは成績のよい投資信託を取り扱っているかがポイントです。

iDeCoで発生するおもなコストは、加入手数料・口座管理手数料・運用管理費用(投資信託の場合)です。

発生するコストを踏まえたうえで、金融機関選びにおいて注目すべきは口座管理手数料(運営管理手数料)と商品ラインナップの2つです。

口座管理手数料は運用期間中、毎月発生します。国民年金基金連合会への105円と信託銀行への66円、あわせて171円はどこの金融機関でも同じです。

くわえて金融機関によっては運営管理手数料を設定しているところがあります。

運営管理手数料が無料なら、口座管理にかかる費用は毎月171円、かたや有料だと合計611円となる金融機関も。

毎月の差は数百円ですが、ちりも積もれば山となります。まずはできる限り口座管理手数料が安い会社を選びましょう。

次に商品ラインナップも重要です。商品が多ければよいわけではなく、運用管理費用が安い投資信託、もしくは成績のよい投資信託を取り扱っているかがポイントです。

ひと口にiDeCoといっても、証券会社や保険会社、銀行など実に223社がiDeCoを取り扱っています。

200社以上のなかから絞り込むのは難しいでしょうから、FPの立場からみて下記の条件を満たす金融機関を5社紹介します。

★ 【大前提】金融機関に対する口座の運営管理手数料が無料

★ 商品ラインナップに何らかの魅力がある

この2つのポイントを満たす金融機関は次の5社です。(多少独断と偏見が混ざっている点はご了承ください。)

● 野村證券

長期で成績のよい世界株のアクティブ型投資信託がある

● 松井証券

全世界株式でコストの低い投資信託がある

● マネックス証券

全世界株式でコストの低い投資信託がある

● SBI証券

全世界株式でコストの低い投資信託がある

● 楽天証券

楽天証券の資産と一元で残高等を表示できる

ネット証券4社に総合証券である野村證券がくわわった形となりました。

やはり投資信託を購入するなら、銀行よりも証券会社に軍配が上がります。

全世界株式型の投資信託を選ぶ理由は以下の記事でくわしく解説していますので、興味のある方はぜひ参考にご覧ください。

200社以上のなかから絞り込むのは難しいでしょうから、FPの立場からみて下記の条件を満たす金融機関を5社紹介します。

★ 【大前提】金融機関に対する口座の運営管理手数料が無料

★ 商品ラインナップに何らかの魅力がある

この2つのポイントを満たす金融機関は次の5社です。(多少独断と偏見が混ざっている点はご了承ください。)

● 野村證券

長期で成績のよい世界株のアクティブ型投資信託がある

● 松井証券

全世界株式でコストの低い投資信託がある

● マネックス証券

全世界株式でコストの低い投資信託がある

● SBI証券

全世界株式でコストの低い投資信託がある

● 楽天証券

楽天証券の資産と一元で残高等を表示できる

ネット証券4社に総合証券である野村證券がくわわった形となりました。

やはり投資信託を購入するなら、銀行よりも証券会社に軍配が上がります。

全世界株式型の投資信託を選ぶ理由は以下の記事でくわしく解説していますので、興味のある方はぜひ参考にご覧ください。

最後に、本記事の内容を下記のとおり簡単にまとめておきます。

|

iDeCoでは資産を預ける金融機関も商品も、すべて自分で決める必要があります。

「どんな商品で運用したらいいのか分からないし、考える時間もない」

「そもそもiDeCoを利用すべきなのか判断できない」

「金銭的にiDeCoかNISAのどちらかしか始められないが、どちらを選ぶべきか」

こんなお悩みをお持ちの方もいらっしゃるかもしれません。

迷ったときは、プロのアドバイザーであるFPにぜひ一度相談してみてください。

もちろん当事務所でも、iDeCoや老後の資産形成についてご相談を受けつけております。無料のオンライン面談も実施していますので、心配ごとがある方は下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

関連記事:

※NISAに関するコラムですが、積立投資で失敗しないためのポイントを解説した、iDeCoにも通ずる内容です。ぜひお役立てください!

「どんな商品で運用したらいいのか分からないし、考える時間もない」

「そもそもiDeCoを利用すべきなのか判断できない」

「金銭的にiDeCoかNISAのどちらかしか始められないが、どちらを選ぶべきか」

こんなお悩みをお持ちの方もいらっしゃるかもしれません。

迷ったときは、プロのアドバイザーであるFPにぜひ一度相談してみてください。

もちろん当事務所でも、iDeCoや老後の資産形成についてご相談を受けつけております。無料のオンライン面談も実施していますので、心配ごとがある方は下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

関連記事:

※NISAに関するコラムですが、積立投資で失敗しないためのポイントを解説した、iDeCoにも通ずる内容です。ぜひお役立てください!