住宅ローンの借り換えはしたほうがいい?失敗しない条件をFPが解説します

2025年1月31日

執筆者:土屋 ごう

執筆者:土屋 ごう

2024年にマイナス金利が解除され、住宅ローン金利も上昇傾向にあります。

今、変動金利で住宅ローンを組んでいる方は、固定金利に借り換えるべきか悩んでいるかもしれませんね。

結論からいうと、多くの方は今すぐ借り換えをする必要はありません。

とはいえ、住宅ローンの借り換えは条件を満たせば返済負担を軽減できる大変有効な方法のひとつです。

そこで本記事では、住宅ローンの借り換えで失敗しないためのポイントを紹介するとともに、借り換えのメリット・デメリット(注意点)を解説します。

住宅ローンを借り換えるべきかの判断基準として、ぜひご活用ください。

今、変動金利で住宅ローンを組んでいる方は、固定金利に借り換えるべきか悩んでいるかもしれませんね。

結論からいうと、多くの方は今すぐ借り換えをする必要はありません。

とはいえ、住宅ローンの借り換えは条件を満たせば返済負担を軽減できる大変有効な方法のひとつです。

そこで本記事では、住宅ローンの借り換えで失敗しないためのポイントを紹介するとともに、借り換えのメリット・デメリット(注意点)を解説します。

住宅ローンを借り換えるべきかの判断基準として、ぜひご活用ください。

- 住宅ローンの借り換えで毎月の返済額を減らせる?

- 【目的別】住宅ローン借り換えのポイント

- 1.住宅ローンの総返済額を減らしたい

- 2.月々の返済額を減らしたい

- 3.変動金利の上昇を抑えたい

- 住宅ローン借り換えのメリット

- 1.ローンの総返済額・毎月の返済額を減らせる

- 2.金利の上昇に備えられる

- 3.より保障が充実した団体信用保険に加入できる

- 住宅ローン借り換えのデメリット・注意点

- 1.手数料など諸費用がかかる

- 2.さまざまな手続きを要する

- 3.目先の返済ではなく先を見据えて借り換える

- 借り換えシミュレーションを使おう

- 【2025年1月】住宅ローン借り換えにおすすめの銀行

- 三菱UFJ銀行

- SBI新生銀行

- 楽天銀行

- PayPay銀行

- 住信SBIネット銀行

- auじぶん銀行

- 住宅ローンの借り換えは長期目線で失敗を防ごう

住宅ローンの借り換えとは、「

新たな住宅ローンの借り入れによって、現在支払っている住宅ローンの残債を完済する」方法です。

現在返済中の住宅ローンにくらべて、新たに借りる住宅ローンの金利のほうが低ければ、住宅ローンの総返済額を減らせます。

住宅ローンの借り換えについては、こちらの記事でくわしく解説しています。

とくに変動金利で住宅ローンを組んでいる方に役立つ内容となっておりますので、ぜひご覧ください!

関連記事:

現在返済中の住宅ローンにくらべて、新たに借りる住宅ローンの金利のほうが低ければ、住宅ローンの総返済額を減らせます。

住宅ローンの借り換えについては、こちらの記事でくわしく解説しています。

とくに変動金利で住宅ローンを組んでいる方に役立つ内容となっておりますので、ぜひご覧ください!

関連記事:

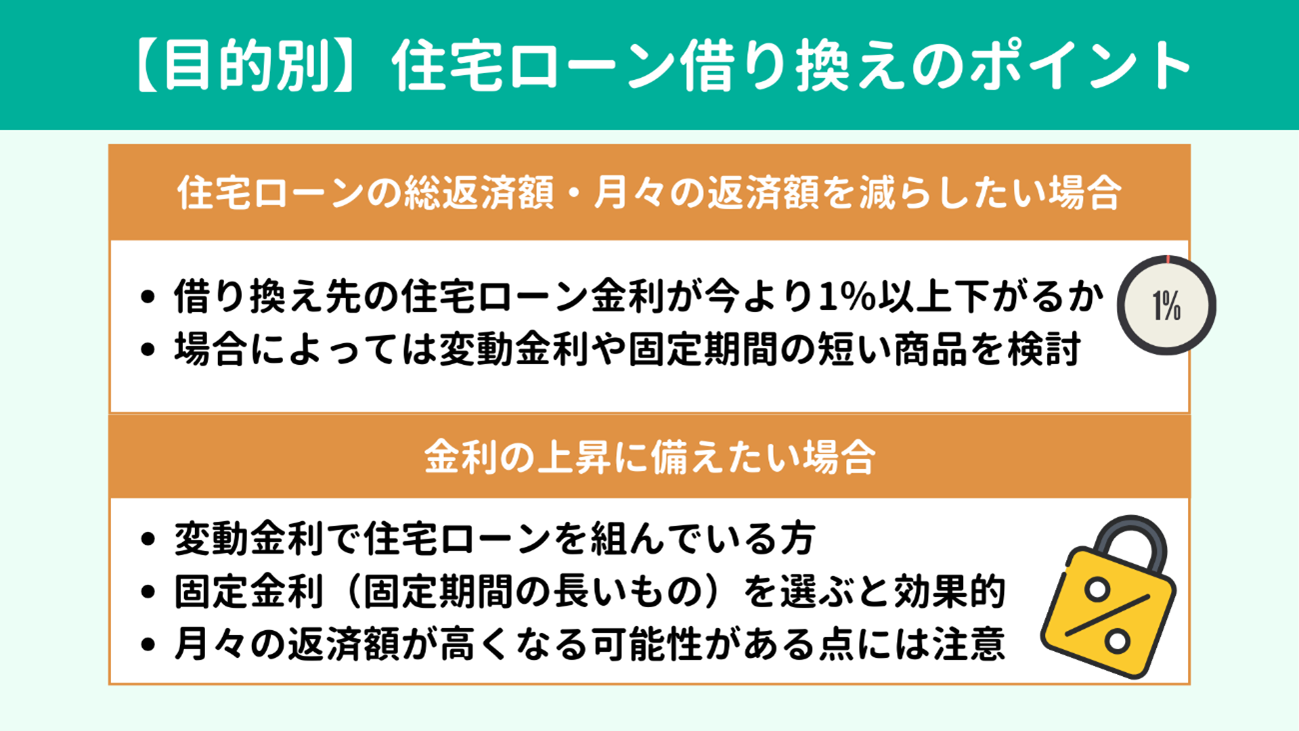

ひと口に住宅ローンといっても、多くの金融機関でそれぞれの目的に合わせたさまざまな商品が提供されています。

したがって、借り換えの目的に応じた住宅ローン選びがポイントです。

たとえば「月々の返済額は変えずに総返済額を抑えたい」場合と「月々の返済額を軽減したい」場合とでは、借り換え先として申し込むべき住宅ローンの内容は異なります。

住宅ローン借り換えのおもな目的は下記3パターンです。

したがって、借り換えの目的に応じた住宅ローン選びがポイントです。

たとえば「月々の返済額は変えずに総返済額を抑えたい」場合と「月々の返済額を軽減したい」場合とでは、借り換え先として申し込むべき住宅ローンの内容は異なります。

住宅ローン借り換えのおもな目的は下記3パターンです。

総返済額を減らしたい

総返済額を減らしたい 月々の返済額を減らしたい

月々の返済額を減らしたい 変動金利の上昇を抑えたい

変動金利の上昇を抑えたい

目的ごとのポイントをくわしくみていきましょう。

現在返済中の住宅ローンより低金利の住宅ローンに借り換えると、

住宅ローンの総返済額を減らせます。

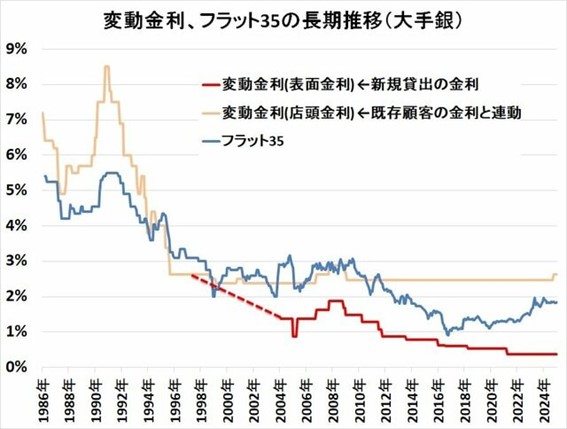

ここで、住宅ローン金利の過去約40年の推移をみてみましょう。

ここで、住宅ローン金利の過去約40年の推移をみてみましょう。

出典:住宅ローンの金利推移(変動・固定)は? 最新の動向や金利タイプの選び方も解説【2025年1月】|ダイヤモンド不動産研究所

2016年に始まったマイナス金利政策が2024年に解除され、フラット35(固定金利)は上昇傾向がみられますが、変動金利は依然として低水準が続いています。

借り換えによって総返済額を減らすには、借り換え先の住宅ローン金利が現在返済中の金利よりも1%以上低いかどうかが目安です。

2025年1月時点でフラット35の金利が1.860%ですから、2008年前後の3%近い金利水準でフラット35を契約した方などは軽減効果が出やすいといえるでしょう。

<例 >フラット35による借り換え

2016年に始まったマイナス金利政策が2024年に解除され、フラット35(固定金利)は上昇傾向がみられますが、変動金利は依然として低水準が続いています。

借り換えによって総返済額を減らすには、借り換え先の住宅ローン金利が現在返済中の金利よりも1%以上低いかどうかが目安です。

2025年1月時点でフラット35の金利が1.860%ですから、2008年前後の3%近い金利水準でフラット35を契約した方などは軽減効果が出やすいといえるでしょう。

<例 >フラット35による借り換え

| 借り換え前 | 借り換え後 | |

| 住宅ローン残債 / 借入額 | 2,000万円 | 2,000万円 |

| (残りの)返済期間 | 25年 | 25年 |

| 金利(全期間固定) | 3.5% | 1.8% |

| 毎月の返済額 | 100,124円 | 82,837円 |

| 総返済額 | 30,037,292円 | 24,850,927円 |

参考:href="https://www.simulation.jhf.go.jp/type/simulation/karikae/openPage.do">借換えシミュレーション - 住宅金融支援機構

上記例の場合、借り換えによって総返済額を約500万円減らせます。

ただし住宅ローンの借り換えでは手数料や登記費用など諸費用がかかります。諸費用の支払いまで加味して住宅ローンの総支払額を減らせるか、考慮しましょう。

上記例の場合、借り換えによって総返済額を約500万円減らせます。

ただし住宅ローンの借り換えでは手数料や登記費用など諸費用がかかります。諸費用の支払いまで加味して住宅ローンの総支払額を減らせるか、考慮しましょう。

毎月の

住宅ローンの返済額を少しでも減らしたい方におすすめです。

1の総返済額を減らしたい場合と同様、借り換え後の住宅ローン金利が現在の金利より低い商品を選ぶと、月々の返済額と総返済額の両方をカットできます。

先ほどの<例>では、月々17,287円の減額に成功しています。

ただし全期間固定金利への借り換えを検討している場合、10年固定金利や変動金利とくらべて金利水準が高いため、借り換え前後の金利差が1%に達しないかもしれません。

それでも、どうしても月々の返済額を減らしたい方は、固定金利から変動金利や3年固定金利への借り換えを検討しましょう。

しかし、この方法では将来の金利変動によっては住宅ローンの総支払額が高くなるリスクが生じます。今を乗り切るためのやむを得ない手段だという点は頭に入れておきましょう。

1の総返済額を減らしたい場合と同様、借り換え後の住宅ローン金利が現在の金利より低い商品を選ぶと、月々の返済額と総返済額の両方をカットできます。

先ほどの<例>では、月々17,287円の減額に成功しています。

ただし全期間固定金利への借り換えを検討している場合、10年固定金利や変動金利とくらべて金利水準が高いため、借り換え前後の金利差が1%に達しないかもしれません。

それでも、どうしても月々の返済額を減らしたい方は、固定金利から変動金利や3年固定金利への借り換えを検討しましょう。

しかし、この方法では将来の金利変動によっては住宅ローンの総支払額が高くなるリスクが生じます。今を乗り切るためのやむを得ない手段だという点は頭に入れておきましょう。

3つ目は

変動金利の住宅ローンに加入中の方が金利を見直し、返済額の増加を回避する目的での借り換えです。

今より低金利の変動金利に借り換えるか、固定金利の住宅ローンへの借り換えによって金利の上昇リスクを回避します。

変動金利から固定金利に移行する場合は、なるべく固定金利の期間が長い住宅ローンを選ぶと効果的です。

なお、くわしくは後述しますが、2024年にマイナス金利が解除されて金利が上昇傾向にある2025年1月現在においては借り換えの必要はないと個人的には考えています。

今より低金利の変動金利に借り換えるか、固定金利の住宅ローンへの借り換えによって金利の上昇リスクを回避します。

変動金利から固定金利に移行する場合は、なるべく固定金利の期間が長い住宅ローンを選ぶと効果的です。

なお、くわしくは後述しますが、2024年にマイナス金利が解除されて金利が上昇傾向にある2025年1月現在においては借り換えの必要はないと個人的には考えています。

住宅ローンの借り換えは返済額を減らすのにとても有効な方法です。ここでは借り換えのメリットを3つ紹介します。

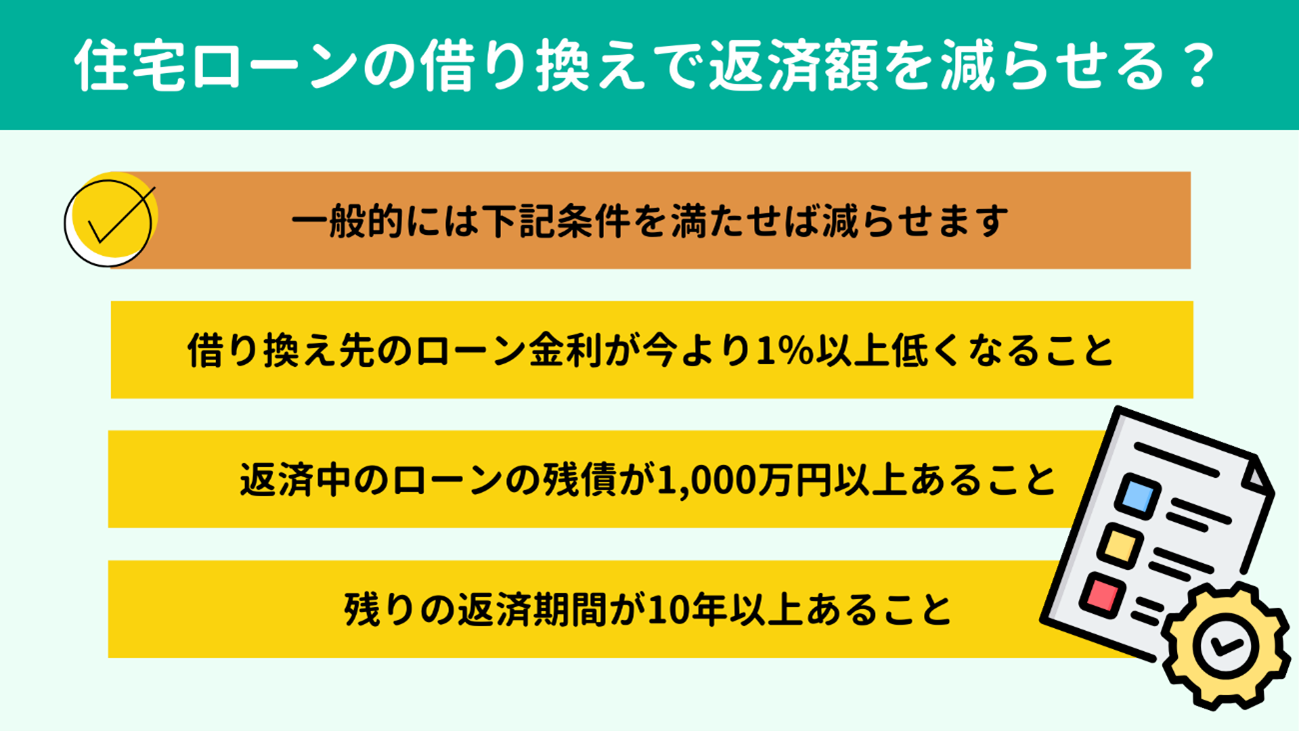

先述のとおり、住宅ローンを借り換えによって総返済額や毎月の返済額を減らせます。

とはいえ、誰もが減額効果を得られるわけではありません。

一般的には下記3点を満たすと借り換えのメリットがあるといわれています。

とはいえ、誰もが減額効果を得られるわけではありません。

一般的には下記3点を満たすと借り換えのメリットがあるといわれています。

返済中のローンより借り換え先のローンの金利が1%以上低い

返済中のローンより借り換え先のローンの金利が1%以上低い 返済中のローンの残債が1,000万円以上ある

返済中のローンの残債が1,000万円以上ある 残りの返済期間が10年以上ある

残りの返済期間が10年以上ある

ただしこの3つもあくまで目安です。金利差が1%以下でも、残債と残りの返済期間がそれなりにあれば借り換えがメリットとなるケースもみられます。

くわしくは以下のようなシミュレーションを使って確かめてみるとよいでしょう。

借換えシミュレーション - 住宅金融支援機構

くわしくは以下のようなシミュレーションを使って確かめてみるとよいでしょう。

借換えシミュレーション - 住宅金融支援機構

変動金利から固定金利へ借り換えると、将来の金利上昇リスクに備えられます。

変動金利は金利の上昇による返済額の増加が起こり得るため、将来的に金利が上昇すると推測される状況では、借り換えによる固定金利への変更も有効な選択肢のひとつです。

固定金利であれば返済期間中は金利が一定のため毎月の返済額も常に一定で、家計管理もしやすくなるでしょう。

ただし、一般的には 固定金利のほうが変動金利よりも金利水準が高いため、本当に借り換えるメリットがあるかどうか、慎重な判断が求められます。

変動金利は金利の上昇による返済額の増加が起こり得るため、将来的に金利が上昇すると推測される状況では、借り換えによる固定金利への変更も有効な選択肢のひとつです。

固定金利であれば返済期間中は金利が一定のため毎月の返済額も常に一定で、家計管理もしやすくなるでしょう。

ただし、一般的には 固定金利のほうが変動金利よりも金利水準が高いため、本当に借り換えるメリットがあるかどうか、慎重な判断が求められます。

住宅ローンの借り換えは団体信用生命保険(団信)の保障内容を見直す絶好の機会です。

団信とは、住宅ローンの契約者が死亡・高度障害状態になると住宅ローンの残債が弁済される保険です。

住宅ローンの契約後は保障内容の変更ができなくなるため、見直すなら借り換えのタイミングしかありません。

借り換えによる総返済額や毎月の返済額の減額メリットのほか、団信の保障内容の見直しも必ずおこなっておきたいところです。

団信とは、住宅ローンの契約者が死亡・高度障害状態になると住宅ローンの残債が弁済される保険です。

住宅ローンの契約後は保障内容の変更ができなくなるため、見直すなら借り換えのタイミングしかありません。

借り換えによる総返済額や毎月の返済額の減額メリットのほか、団信の保障内容の見直しも必ずおこなっておきたいところです。

金利が上昇傾向にあって、変動金利で住宅ローンを組んでいる方でも、今すぐ固定金利へ借り換える必要はないとお伝えしました。

その理由のひとつが、諸費用の問題です。

住宅ローンの借り換えは無料でできるわけではなく、現在住宅ローンを契約している金融機関と、新たに契約する金融機関の双方へ支払う手数料が発生します。

借り換え前後で発生する具体的な諸費用と各費用の額は下記のとおりです。

その理由のひとつが、諸費用の問題です。

住宅ローンの借り換えは無料でできるわけではなく、現在住宅ローンを契約している金融機関と、新たに契約する金融機関の双方へ支払う手数料が発生します。

借り換え前後で発生する具体的な諸費用と各費用の額は下記のとおりです。

借り換え前:

| 全額繰上返済手数料 | 0円~数万円 |

| 抵当権抹消費用 | 約2万円 |

借り換え後:

| 保証料(ローン残高の2%以上) | 0円~数十万円 |

| 事務手数料(ローン残高の2.2%程度) | 数十万円~数百万円 |

| 抵当権設定費用 | 8万円 |

| 抵当権設定のための司法書士費用 | 5万~10万円 |

| 印紙税 | 2万円 |

費用のなかでも、最近はとくに銀行に支払う手数料・保証料が上昇しています。

保証料、事務手数料ともにローン残高の2%以上が相場です。

残債が5,000万円の方なら手数料だけで100万円以上となり、借り換えには大きな費用がかかります。

もちろん金融機関によっても大きく差が開きますが、事前に比較やシミュレーションをしっかりおこなったうえで慎重に金融機関を決めましょう。

もし、借り換えにかかる諸費用を預貯金から捻出することが難しければ、以下で紹介する2つの方法を検討してみてください。

保証料、事務手数料ともにローン残高の2%以上が相場です。

残債が5,000万円の方なら手数料だけで100万円以上となり、借り換えには大きな費用がかかります。

もちろん金融機関によっても大きく差が開きますが、事前に比較やシミュレーションをしっかりおこなったうえで慎重に金融機関を決めましょう。

もし、借り換えにかかる諸費用を預貯金から捻出することが難しければ、以下で紹介する2つの方法を検討してみてください。

1. 保証料無料、手数料が安い金融機関を選ぶ

保証料は無料〜数十万と各金融機関によって大きく差が出る費用です。

借り入れ前後にかかる諸費用の大部分を占めるため、保証料無料の金融機関を選べば出費をぐっと抑えられます。

とはいえ、なかには保証料が無料でも手数料が高い住宅ローンもあります。ですから、 保証料とセットで手数料も必ず確認するようにしましょう。

諸費用分もあわせた金額を借り入れる

金融機関によっては、住宅ローンに諸費用分を上乗せして借り入れられる商品を提供しています。

借り換え時に支払う諸費用を減らせるため、「借り換えはしたいが諸費用の数十万の捻出が厳しい」といった場合におすすめです。

あたり前ですが、諸費用を上乗せして借入額が増えれば、その分の利息も発生する点には注意しましょう。

保証料は無料〜数十万と各金融機関によって大きく差が出る費用です。

借り入れ前後にかかる諸費用の大部分を占めるため、保証料無料の金融機関を選べば出費をぐっと抑えられます。

とはいえ、なかには保証料が無料でも手数料が高い住宅ローンもあります。ですから、 保証料とセットで手数料も必ず確認するようにしましょう。

諸費用分もあわせた金額を借り入れる

金融機関によっては、住宅ローンに諸費用分を上乗せして借り入れられる商品を提供しています。

借り換え時に支払う諸費用を減らせるため、「借り換えはしたいが諸費用の数十万の捻出が厳しい」といった場合におすすめです。

あたり前ですが、諸費用を上乗せして借入額が増えれば、その分の利息も発生する点には注意しましょう。

住宅ローンを借り換えるとなると、収入証明書類から物件に関する資料まで多くの書類を新たに揃えなければなりません。

具体的に必要となる書類は下記のとおりです。

【本人確認書類】

● 住民票、印鑑証明書

● 運転免許証やパスポートなど本人確認書類のコピー

● 健康保険証のコピー

【借り換えに関する書類】

● 住宅ローン返済予定表

● 返済用口座の通帳のコピー

【収入を証明する書類】

● 給与所得者

- 源泉徴収票、課税証明書

- 住民税課税証明書

● 個人事業主・法人代表

- 確定申告書

- 納税証明書

- 会社の決算報告書

【物件に関する書類】

● 土地の登記事項証明書

● 建物の登記事項証明書

● 売買契約書

● 重要事項説明書

● 工事請負契約書

金融機関ごとに必要書類は異なるとはいえ、その量は決して少ないとはいえません。

さらには書類を揃えたところから審査が始まるため、書類に不備があると手続き完了までに数ヵ月を要する可能性もあります。

書類を漏れなく確実に準備し、時間の余裕を持って借り換えに臨みましょう。

具体的に必要となる書類は下記のとおりです。

【本人確認書類】

● 住民票、印鑑証明書

● 運転免許証やパスポートなど本人確認書類のコピー

● 健康保険証のコピー

【借り換えに関する書類】

● 住宅ローン返済予定表

● 返済用口座の通帳のコピー

【収入を証明する書類】

● 給与所得者

- 源泉徴収票、課税証明書

- 住民税課税証明書

● 個人事業主・法人代表

- 確定申告書

- 納税証明書

- 会社の決算報告書

【物件に関する書類】

● 土地の登記事項証明書

● 建物の登記事項証明書

● 売買契約書

● 重要事項説明書

● 工事請負契約書

金融機関ごとに必要書類は異なるとはいえ、その量は決して少ないとはいえません。

さらには書類を揃えたところから審査が始まるため、書類に不備があると手続き完了までに数ヵ月を要する可能性もあります。

書類を漏れなく確実に準備し、時間の余裕を持って借り換えに臨みましょう。

変動金利から別の変動金利に借り換えるなど、固定金利以外への借り換えは慎重に判断する必要があります。

なぜなら、もし金利が上がって再び借り換えをするとなると、諸費用も再び発生するからです。

せっかく借り入れ金利が下がってメリットがあったはずなのに、諸費用のせいで借り換えを後悔することにもなりかねません。

また金利が上昇する理由が物価や景気の上昇であれば、金利だけでなく賃金も上昇する可能性が高いといえます。

つまり金利が上昇しても給料の上昇分で補えるので、変動金利で借りている方も金利の上昇を心配しすぎる必要はありません。

むしろ変動金利から固定金利に借り換えると、手数料がかかるうえに月々の返済額も増えるでしょうから、逆に家計が苦しくなるかもしれません。

こうした給料の上昇期待と返済負担の上昇リスクが、金利が上昇傾向にあっても焦って借り換えなくてもよい2つめの理由です。

住宅ローンの借り換えは現在の金利や返済額よりも、 今後の変動や借り換え費用の負担を踏まえた判断が大切です。

なぜなら、もし金利が上がって再び借り換えをするとなると、諸費用も再び発生するからです。

せっかく借り入れ金利が下がってメリットがあったはずなのに、諸費用のせいで借り換えを後悔することにもなりかねません。

また金利が上昇する理由が物価や景気の上昇であれば、金利だけでなく賃金も上昇する可能性が高いといえます。

つまり金利が上昇しても給料の上昇分で補えるので、変動金利で借りている方も金利の上昇を心配しすぎる必要はありません。

むしろ変動金利から固定金利に借り換えると、手数料がかかるうえに月々の返済額も増えるでしょうから、逆に家計が苦しくなるかもしれません。

こうした給料の上昇期待と返済負担の上昇リスクが、金利が上昇傾向にあっても焦って借り換えなくてもよい2つめの理由です。

住宅ローンの借り換えは現在の金利や返済額よりも、 今後の変動や借り換え費用の負担を踏まえた判断が大切です。

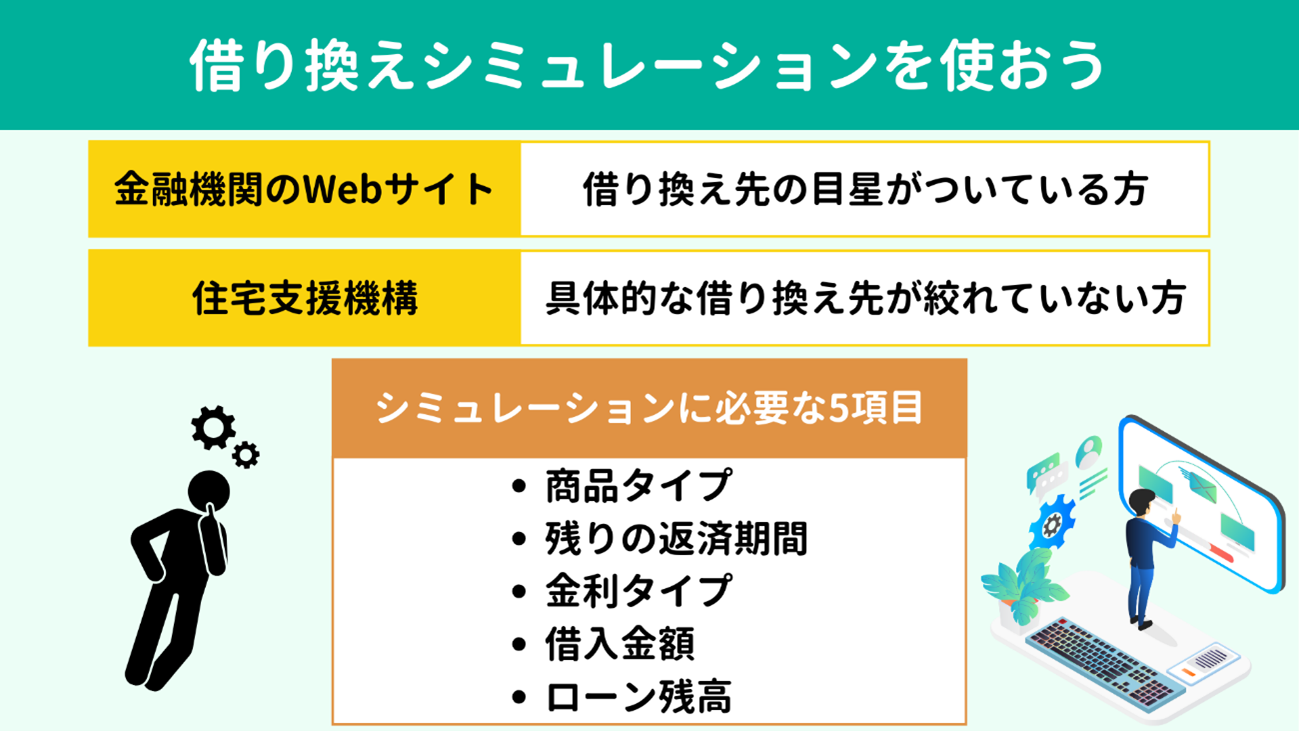

借り換えシミュレーションは、現在の住宅ローンから新たな住宅ローンに借り換えたとき、返済額にどれだけの差が生じるか試算できるサービスです。

下記の項目を入力するだけで簡単にシミュレーションできるため、ぜひ活用してください。

● 商品タイプ

● 残りの返済期間

● 金利タイプ

● 借入金額

● ローン残高

各金融機関がWebサイト等で借り換えシミュレーションを提供していますが、できれば 借り換え先として検討している金融機関のものを利用するとよいでしょう。

なぜなら、借り換えの諸費用は金融機関によって異なるからです。

借り換えを考えている銀行のシミュレーションを利用すれば、諸費用まで含めたより正確なシミュレーションをおこなえます。

一方、まだ金融機関や住宅ローンの種類で迷っている方には「住宅金融支援機構の住宅シミュレーション」がおすすめです。

住宅金融支援機構の持つデータから平均相場の諸費用を含めた総支払額を試算し、比較・検討できます。

下記の項目を入力するだけで簡単にシミュレーションできるため、ぜひ活用してください。

● 商品タイプ

● 残りの返済期間

● 金利タイプ

● 借入金額

● ローン残高

各金融機関がWebサイト等で借り換えシミュレーションを提供していますが、できれば 借り換え先として検討している金融機関のものを利用するとよいでしょう。

なぜなら、借り換えの諸費用は金融機関によって異なるからです。

借り換えを考えている銀行のシミュレーションを利用すれば、諸費用まで含めたより正確なシミュレーションをおこなえます。

一方、まだ金融機関や住宅ローンの種類で迷っている方には「住宅金融支援機構の住宅シミュレーション」がおすすめです。

住宅金融支援機構の持つデータから平均相場の諸費用を含めた総支払額を試算し、比較・検討できます。

住宅ローンの借り換えを検討しているが、具体的にどの金融機関を選ぶべきかわからない方も多いのではないでしょうか?

そこで今回は下記5項目の比較により、数ある住宅ローンのなかでもとくに「住宅ローンの借り換え」におすすめの銀行を6行ご紹介します。

1. 金利

2. 保証料

3. 借り換えにかかる事務手数料

4. 繰り上げ返済手数料

5. 団体信用生命保険の無料付帯

そこで今回は下記5項目の比較により、数ある住宅ローンのなかでもとくに「住宅ローンの借り換え」におすすめの銀行を6行ご紹介します。

1. 金利

2. 保証料

3. 借り換えにかかる事務手数料

4. 繰り上げ返済手数料

5. 団体信用生命保険の無料付帯

| 三菱UFJ | SBI新生 | 楽天 | |

| 変動金利 | 0.345% | 0.43% | 0.848% |

| 固定金利 (35年固定) |

2.1% | 1.7% | - |

| 保証料 | 無料 | 無料 | 無料 |

| 全額繰上返済 手数料 |

16,500円~ | 無料 | 1% |

| 事務手数料 | 2.2% | 2.2% | 33万円 |

| 無料団信 | あり | あり | あり |

| PayPay | 住信SBI | auじぶん | |

| 変動金利 | 0.39% | 0.448% | 0.439% |

| 固定金利 (35年固定) |

2.28% | 1.895% | 2.52% |

| 保証料 | 無料 | 無料 | 無料 |

| 全額繰上返済 手数料 |

33,000円 | 変動:無料 固定:33,000円 |

変動:無料 固定:33,000円 |

| 事務手数料 | 2.2% | 2.2% | 2.2% |

| 無料団信 | あり | あり | あり |

各銀行の公式サイトを参照

| 変動金利 | 0.345% |

| 固定金利 (35年固定) |

2.1% |

| 保証料 | 無料 |

| 全額繰上返済手数料 | 16,500円~ |

| 事務手数料 | 2.2% |

| 無料団信 | あり |

3大メガバンクのひとつ、三菱UFJ銀行の住宅ローンは、ネットバンク並みの低金利が魅力です。

変動金利、固定金利ともにネットバンクに引けを取らず、住宅ローンの借り換えにおすすめできます。

また、金利の上乗せあるいは保険料別払いにて下記プランも提供しています。

● 3大疾病50%(金利0.15%上乗せ)

● 7大疾病100%(金利0.3%上乗せ)

● 全疾病100%(金利0.5%上乗せ)

● 保険料支払型(7大疾病による就業生涯を保障)

変動金利、固定金利ともにネットバンクに引けを取らず、住宅ローンの借り換えにおすすめできます。

また、金利の上乗せあるいは保険料別払いにて下記プランも提供しています。

● 3大疾病50%(金利0.15%上乗せ)

● 7大疾病100%(金利0.3%上乗せ)

● 全疾病100%(金利0.5%上乗せ)

● 保険料支払型(7大疾病による就業生涯を保障)

| 変動金利 | 0.43% |

| 固定金利 (35年固定) |

1.7% |

| 保証料 | 無料 |

| 全額繰上返済手数料 | 無料 |

| 事務手数料 | 2.2% |

| 無料団信 | あり |

SBI新生銀行の特徴は何といっても固定金利の低さです。借り換え時にかかる諸費用も比較的安いため、変動金利からの借り換えにおすすめです。

さらに新生銀行の住宅ローンは、他社からの借り換え時に借入期間を延長できます。毎月の返済額を軽減したい方にとってはメリットとなりますから、一考の価値があるでしょう。

団信については、一般団信に加えて介護保障(要介護3以上)が付帯した団信に上乗せ金利なしで加入できるほか、0.1%の上乗せでガン団信も提供しています。

さらに新生銀行の住宅ローンは、他社からの借り換え時に借入期間を延長できます。毎月の返済額を軽減したい方にとってはメリットとなりますから、一考の価値があるでしょう。

団信については、一般団信に加えて介護保障(要介護3以上)が付帯した団信に上乗せ金利なしで加入できるほか、0.1%の上乗せでガン団信も提供しています。

| 変動金利 | 0.848% |

| 固定金利 (35年固定) |

- |

| 保証料 | 無料 |

| 全額繰上返済手数料 | 1% |

| 事務手数料 | 33万円 |

| 無料団信 | あり |

紹介する6行のなかでは変動金利が高めで、固定金利についても取扱いは最大10年のものしかない点は若干見劣りする楽天銀行ですが、特筆すべきは事務手数料です。

ローン残高の2.2%と定率で設定する銀行が多いなか、楽天銀行は33万円と定額で設定しています。

借入額がおおよそ1,500万円以上かつ、諸費用の捻出が難しい方にとっては選択肢のひとつに入るでしょう。

また住宅ローンを組む際に楽天ポイントが付与されるため、楽天ユーザーの方にもおすすめです。

ローン残高の2.2%と定率で設定する銀行が多いなか、楽天銀行は33万円と定額で設定しています。

借入額がおおよそ1,500万円以上かつ、諸費用の捻出が難しい方にとっては選択肢のひとつに入るでしょう。

また住宅ローンを組む際に楽天ポイントが付与されるため、楽天ユーザーの方にもおすすめです。

| 変動金利 | 0.39% |

| 固定金利 (35年固定) |

2.28% |

| 保証料 | 無料 |

| 全額繰上返済手数料 | 33,000円 |

| 事務手数料 | 2.2% |

| 無料団信 | あり |

PayPay銀行は、変動金利が低く、一般の団体信用保険にがん50%保障が無料付帯しています。0.1%の上乗せでがん100%団信に加入でき、がんと診断されたときに100万円の一時金を受け取れます。

ただし、個人事業主や法人経営者の方は変動金利・固定金利ともに上表よりも高い金利での借り入れとなる点には注意しましょう。

ただし、個人事業主や法人経営者の方は変動金利・固定金利ともに上表よりも高い金利での借り入れとなる点には注意しましょう。

| 変動金利 | 0.448% |

| 固定金利 (35年固定) |

1.895% |

| 保証料 | 無料 |

| 全額繰上返済手数料 | 変動:無料 固定:33,000円 |

| 事務手数料 | 2.2% |

| 無料団信 | あり |

住信SBIネット銀行の住宅ローンは固定金利の低さが目を引くほか、50歳以下の条件つきですが3大疾病50%保障プランが基本付帯(保険料無料)である点が優れています。

このプランではすべての病気やケガによる就業不能状態の保障のほか、重度ガン保険金前払特約(ガンに罹患し、標準的な治療をすべて受けても効果がなかったと判断された場合に住宅ローン残高が0円になる)や先進医療特約も無料で追加できます。

なお、3大疾病50%保障は、50歳以上の方でも0.25%の金利上乗せで契約可能です。

このプランではすべての病気やケガによる就業不能状態の保障のほか、重度ガン保険金前払特約(ガンに罹患し、標準的な治療をすべて受けても効果がなかったと判断された場合に住宅ローン残高が0円になる)や先進医療特約も無料で追加できます。

なお、3大疾病50%保障は、50歳以上の方でも0.25%の金利上乗せで契約可能です。

| 変動金利 | 0.439% |

| 固定金利 (35年固定) |

2.52% |

| 保証料 | 無料 |

| 全額繰上返済手数料 | 変動:無料 固定:33,000円 |

| 事務手数料 | 2.2% |

| 無料団信 | あり |

auじぶん銀行の住宅ローンも、団信の保障の手厚さが特徴です。50歳以下の方は上乗せ金利なしで一般団信にがん50%保障特約が付帯しています。

ガンと診断されたとき、急性心筋梗塞または脳卒中にて所定の状態になったとき、そして所定の肝疾患または腎疾患を発病して60日以上継続入院したときに、ローン残高の50%が保障されます。

さらに精神疾患を除くすべての病気やケガで所定の入院日数に達した場合にはローン残高100%保障あるいは月々のローン返済額の保障も。

また、モバイルやインターネット回線、電気などau回線とセットで住宅ローンを契約すると最大で0.15%の金利が引き下げられるため、au回線の利用を検討している方にもおすすめです。

ガンと診断されたとき、急性心筋梗塞または脳卒中にて所定の状態になったとき、そして所定の肝疾患または腎疾患を発病して60日以上継続入院したときに、ローン残高の50%が保障されます。

さらに精神疾患を除くすべての病気やケガで所定の入院日数に達した場合にはローン残高100%保障あるいは月々のローン返済額の保障も。

また、モバイルやインターネット回線、電気などau回線とセットで住宅ローンを契約すると最大で0.15%の金利が引き下げられるため、au回線の利用を検討している方にもおすすめです。

最後に、本記事の要点を簡単に振り返っておきましょう。

|

住宅ローンの借り換えは、総返済額・月々の返済額を減らせる点が大きなメリットですが、ローン残高や返済期間、そして金利の状況によっては逆効果になってしまうおそれもあります。

2024年のマイナス金利解除により住宅ローン金利も上昇しており、変動金利から固定金利への借り換えを検討している方もいらっしゃるかもしれません。

繰り返しになりますが、個人的には賃金の上昇期待や返済負担の増加リスクから、今すぐの借り換えは必要ないと考えています。

とはいえ、ライフプランの変更や市場の動きなどによっては、費用を考慮しても借り換えたほうが有利になることもあるでしょう。

そのときは本記事で紹介したポイントやメリット・デメリットを参考に、失敗しない借り換えを実現してくださいね!

もちろん、弊所も住宅ローンの借り換えに関するご相談をこれまでに数多く受け付けております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

関連記事:

2024年のマイナス金利解除により住宅ローン金利も上昇しており、変動金利から固定金利への借り換えを検討している方もいらっしゃるかもしれません。

繰り返しになりますが、個人的には賃金の上昇期待や返済負担の増加リスクから、今すぐの借り換えは必要ないと考えています。

とはいえ、ライフプランの変更や市場の動きなどによっては、費用を考慮しても借り換えたほうが有利になることもあるでしょう。

そのときは本記事で紹介したポイントやメリット・デメリットを参考に、失敗しない借り換えを実現してくださいね!

もちろん、弊所も住宅ローンの借り換えに関するご相談をこれまでに数多く受け付けております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

関連記事: