アクティブシニアを目指して!健康寿命と資産寿命の両方を延ばそう

2023年9月15日

執筆者:土屋 ごう

執筆者:土屋 ごう

40代に入り、リタイア後の生活を意識しはじめている方も多いのではないでしょうか。高齢化が進み平均寿命が延びるなかでリタイア後を生き生きとした毎日にするためには、健康管理と資産管理の両軸を考えることが大切です。

本記事では、年金と貯金で退職後の数十年をいかに充実して過ごすか、資産が減るペースをなるべく遅くするための金融資産の活用例を紹介します。

本記事では、年金と貯金で退職後の数十年をいかに充実して過ごすか、資産が減るペースをなるべく遅くするための金融資産の活用例を紹介します。

1.アクティブシニアになるために

後期高齢化社会が進む日本では、近年「アクティブシニア」と呼ばれる元気な高齢者が増えています。

はじめにアクティブシニアとは具体的にどんな人たちを指すのか、またアクティブシニアになるために考えておきたい老後の課題を3つ整理しておきましょう。

はじめにアクティブシニアとは具体的にどんな人たちを指すのか、またアクティブシニアになるために考えておきたい老後の課題を3つ整理しておきましょう。

アクティブシニアとは

厚生労働省によると、アクティブシニアとは元気で就労の意欲にあふれ、豊かな経験と知識を持った高齢者 を指します。

たとえば定年後もじゅうぶん働ける健康状態であり、継続雇用で働きながら孫をはじめ家族との時間や、友人との旅行など趣味の時間を楽しんでいる人は「アクティブシニア」といえるでしょう。

なお「シニア=高齢者」と定義されていますが、実は具体的に何歳からが高齢者なのかは明確な定義がありません。WHO(世界保健機関)と厚生労働省は65歳以上を高齢者 としているため、シニア(高齢者)は65歳以上と考えて良いでしょう。

たとえば定年後もじゅうぶん働ける健康状態であり、継続雇用で働きながら孫をはじめ家族との時間や、友人との旅行など趣味の時間を楽しんでいる人は「アクティブシニア」といえるでしょう。

なお「シニア=高齢者」と定義されていますが、実は具体的に何歳からが高齢者なのかは明確な定義がありません。WHO(世界保健機関)と厚生労働省は65歳以上を高齢者 としているため、シニア(高齢者)は65歳以上と考えて良いでしょう。

アクティブシニアになるために考えておきたい老後の課題3つ

アクティブシニアとは言い換えれば体の健康、心の健康(生きがい)、経済的な余裕の3点について不安の少ない高齢者です。

ここで下のグラフをご覧ください。

ここで下のグラフをご覧ください。

平成28年版厚生労働白書 −人口高齢化を乗り越える社会モデルを考える−|厚生労働省

実は体の健康・心の健康(生きがい)・経済的な余裕は「40歳以上の人が老後に不安に感じること」のトップ3でもあります。

「定年後もまだまだ働きたい!」という意欲のある人も多いのですが、健康状態が良くなければ働けませんよね。もし働けるなら収入を増やせて経済的な不安をやわらげられますし、生きがい(心の健康)にもつながるでしょう。

漠然とでもかまいません。どんな老後を送りたいのか今のうちからイメージし、健康と資産の管理を意識することがアクティブシニアへのスタート地点です。

実は体の健康・心の健康(生きがい)・経済的な余裕は「40歳以上の人が老後に不安に感じること」のトップ3でもあります。

「定年後もまだまだ働きたい!」という意欲のある人も多いのですが、健康状態が良くなければ働けませんよね。もし働けるなら収入を増やせて経済的な不安をやわらげられますし、生きがい(心の健康)にもつながるでしょう。

漠然とでもかまいません。どんな老後を送りたいのか今のうちからイメージし、健康と資産の管理を意識することがアクティブシニアへのスタート地点です。

2.健康習慣の改善こそが資産形成の第1歩

なぜ健康が資産形成につながるの?と思うかもしれませんね。

人生100年時代ともいわれる昨今、長生きは下手すると経済的なリスクになりえます。

たとえば高齢になるとどうしても医療費がかさみがちですが、健康であれば医療費や介護費などの支出が減らせます。

老後に備えた貯蓄や投資ももちろん重要です。しかし健康こそが資産形成の第1歩といっても過言ではありません。

ここでは長寿リスクと健康寿命についてもう少しくわしく説明し、今日から取り組める健康習慣を紹介します。

人生100年時代ともいわれる昨今、長生きは下手すると経済的なリスクになりえます。

たとえば高齢になるとどうしても医療費がかさみがちですが、健康であれば医療費や介護費などの支出が減らせます。

老後に備えた貯蓄や投資ももちろん重要です。しかし健康こそが資産形成の第1歩といっても過言ではありません。

ここでは長寿リスクと健康寿命についてもう少しくわしく説明し、今日から取り組める健康習慣を紹介します。

長寿リスクと資産形成

長寿リスク、長生きリスクという言葉を聞いたことがありませんか?

長寿リスクとは長生きによる生活費や医療費・介護費の負担から、老後資金が不足して経済的に困窮するリスクです。

長生きをリスクとしないためには「健康寿命」を延ばすことが不可欠です。

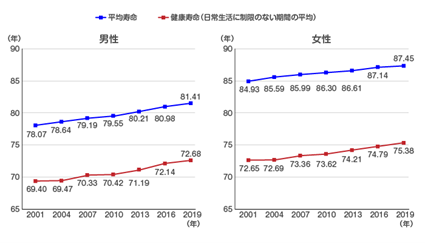

健康寿命とは「日常生活が健康上の問題で制限されることなく生活できる期間」を意味します。2019年時点での健康寿命は男性が72.68歳、女性が75.38歳です。

一方で日本の平均寿命は男性が81.41歳、女性が87.45歳です。

長寿リスクとは長生きによる生活費や医療費・介護費の負担から、老後資金が不足して経済的に困窮するリスクです。

長生きをリスクとしないためには「健康寿命」を延ばすことが不可欠です。

健康寿命とは「日常生活が健康上の問題で制限されることなく生活できる期間」を意味します。2019年時点での健康寿命は男性が72.68歳、女性が75.38歳です。

一方で日本の平均寿命は男性が81.41歳、女性が87.45歳です。

平均寿命と健康寿命 | e-ヘルスネット(厚生労働省)

平均寿命と健康寿命の差は、健康上に問題があり日常生活に支障が出る期間ともいえます。長生きをリスクとしないためには健康寿命を延ばし、平均寿命との差分(男性約9年・女性約12年)の縮小が肝心です。

平均寿命と健康寿命の差は、健康上に問題があり日常生活に支障が出る期間ともいえます。長生きをリスクとしないためには健康寿命を延ばし、平均寿命との差分(男性約9年・女性約12年)の縮小が肝心です。

今日から取り組める健康習慣の改善

仕事の忙しさから不規則な睡眠、乱れた食生活、さらにテレワークで外出や運動の機会も減ってしまった方、今は元気でも後々悪影響を及ぼすかもしれません。

日常生活でほんの少し健康習慣をプラスしていきましょう。ここでは4つのアクションプランを紹介します。

【運動】

毎日プラス10分歩きましょう。

ひとつ先のバス停まで、ドラッグストアまで、美容院まで…ちょっとした移動はできるだけ車を使わず、少し早めのペースで歩いてみませんか。

【食事】

野菜をあと70g摂りましょう。

厚生労働省によると生活習慣病の予防には1日350gの野菜が必要であり、日本人は平均して1日に280gの野菜を摂取しているそうです。残りあと70gはトマト半分程度。

昼食にコンビニのサラダを追加する、夜のうちに野菜を切っておいて朝はレンジでチンして蒸し野菜に。ちょっとした工夫で小皿あと1皿分の野菜を食べましょう。

【睡眠】

自分に合った睡眠時間を知り、睡眠の質を上げましょう。

休日になるとぐったり「寝溜め」をしていませんか?就寝時間・起床時間を毎日一定に保つと体内時計が狂いを防げます。

眠る前のアルコール・カフェイン摂取を控え、部屋の温度・明るさを調節して入眠しやすい環境をととのえましょう。

【定期的な健康診断・検診】

健康診断や血液検査、がん検診など定期的に健康状態をチェックしましょう。もし病気が見つかっても、早期発見によって治療の負担も少なくすみます。

また歯科検診も大切です。咀嚼は食生活の充実のほか、実は認知症の予防にもつながります。症状がなくても体の状態を知っておく習慣を持ちましょう。

日常生活でほんの少し健康習慣をプラスしていきましょう。ここでは4つのアクションプランを紹介します。

【運動】

毎日プラス10分歩きましょう。

ひとつ先のバス停まで、ドラッグストアまで、美容院まで…ちょっとした移動はできるだけ車を使わず、少し早めのペースで歩いてみませんか。

【食事】

野菜をあと70g摂りましょう。

厚生労働省によると生活習慣病の予防には1日350gの野菜が必要であり、日本人は平均して1日に280gの野菜を摂取しているそうです。残りあと70gはトマト半分程度。

昼食にコンビニのサラダを追加する、夜のうちに野菜を切っておいて朝はレンジでチンして蒸し野菜に。ちょっとした工夫で小皿あと1皿分の野菜を食べましょう。

【睡眠】

自分に合った睡眠時間を知り、睡眠の質を上げましょう。

休日になるとぐったり「寝溜め」をしていませんか?就寝時間・起床時間を毎日一定に保つと体内時計が狂いを防げます。

眠る前のアルコール・カフェイン摂取を控え、部屋の温度・明るさを調節して入眠しやすい環境をととのえましょう。

【定期的な健康診断・検診】

健康診断や血液検査、がん検診など定期的に健康状態をチェックしましょう。もし病気が見つかっても、早期発見によって治療の負担も少なくすみます。

また歯科検診も大切です。咀嚼は食生活の充実のほか、実は認知症の予防にもつながります。症状がなくても体の状態を知っておく習慣を持ちましょう。

3.金融資産を活用して資産寿命を延ばそう

日々充実した生活を送るアクティブシニアとなるためには健康寿命を延ばし、さらに「資産寿命」を延ばすことも必要です。

資産寿命とは「老後の生活を営むにあたり、これまで形成してきた資産が尽きるまでの期間」を意味します。

退職後の家計の考え方を整理し、資産寿命を延ばす運用のポイントを解説します。

資産寿命とは「老後の生活を営むにあたり、これまで形成してきた資産が尽きるまでの期間」を意味します。

退職後の家計の考え方を整理し、資産寿命を延ばす運用のポイントを解説します。

老後の家計管理

老後の家計を構成する要素は支出・収入・貯蓄の3種類です。

● 支出…生活費

● 収入…年金(働く方は給与・賃金も含む)

● 貯蓄…取り崩していくお金(これまでに貯めてきた貯金や投資資産)

資産寿命を延ばすには支出を減らし、貯蓄の取り崩しペースをできるだけ遅くする必要があります。

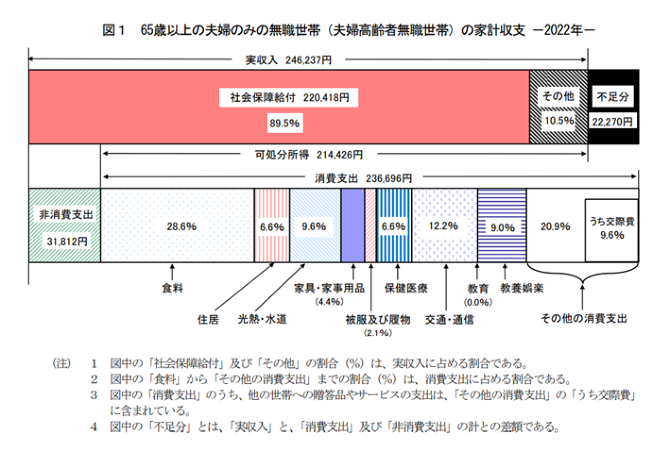

参考までに総務省が発表している「65歳以上の夫婦のみ無職世帯」の家計収支(2022年)を見てみましょう。

● 支出…生活費

● 収入…年金(働く方は給与・賃金も含む)

● 貯蓄…取り崩していくお金(これまでに貯めてきた貯金や投資資産)

資産寿命を延ばすには支出を減らし、貯蓄の取り崩しペースをできるだけ遅くする必要があります。

参考までに総務省が発表している「65歳以上の夫婦のみ無職世帯」の家計収支(2022年)を見てみましょう。

家計調査年報(家計収支編)2022年(令和4年)結果の概要

夫婦ともに無職の場合、毎月22,270円、年間で約26万7,000円を貯蓄から取り崩す必要があるとわかります。

ここで考えておきたいのが介護についてです。もし介護が必要な状態になったとき在宅介護か施設介護のどちらを選ぶかによって支出に大きな影響を与えます。

生命保険文化センターによると介護費用の平均月額は在宅介護で4万8,000円、施設介護で12万2,000円であり、年間にするとその差はおよそ90万円です。

また介護期間の平均5年1ヵ月で計算すると在宅介護と施設介護の差はおよそ450万円 と大きな開きが生まれます。

夫婦ともに無職の場合、毎月22,270円、年間で約26万7,000円を貯蓄から取り崩す必要があるとわかります。

ここで考えておきたいのが介護についてです。もし介護が必要な状態になったとき在宅介護か施設介護のどちらを選ぶかによって支出に大きな影響を与えます。

生命保険文化センターによると介護費用の平均月額は在宅介護で4万8,000円、施設介護で12万2,000円であり、年間にするとその差はおよそ90万円です。

また介護期間の平均5年1ヵ月で計算すると在宅介護と施設介護の差はおよそ450万円 と大きな開きが生まれます。

資産寿命を延ばす運用のポイント

従来は退職までに準備した資金を老後に取り崩して生活する考え方が一般的でした。しかし今後は資産寿命を延ばす観点から「退職後も運用を続けながら取り崩していく」手法を取り入れましょう。

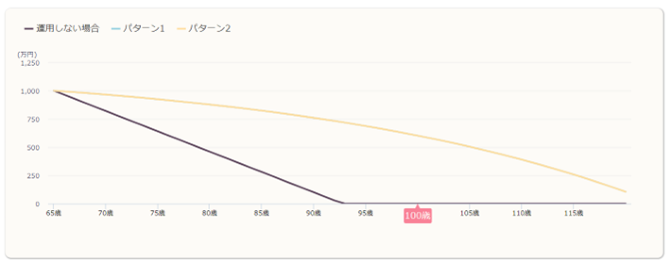

たとえば1,000万円の貯金を運用せず毎月3万円ずつ取り崩すと、約33年で底をつきます。もし3%の利回りで運用しながら取り崩せば、運用しない場合に比べて資産の寿命を25年以上延ばせます。

取り崩しシミュレーション のむラップ・ファンド|野村アセットマネジメント にてシミュレーション

資産を運用しながら取り崩すには投資信託が便利です。

定期売却サービスといって、毎月の受取日と受取方法を設定すれば、投資信託を毎月自動で売却してくれるしくみを利用すると売却・送金の手間が省けます。

受取方法(売却方法)には、毎月一定の金額を売却する金額指定や、保有口数の一定割合を毎月売却する定率指定などがあります。

サービスの内容は証券会社によって多少異なるため、すでに証券会社を利用している人は一度確認してみると良いでしょう。

資産を運用しながら取り崩すには投資信託が便利です。

定期売却サービスといって、毎月の受取日と受取方法を設定すれば、投資信託を毎月自動で売却してくれるしくみを利用すると売却・送金の手間が省けます。

受取方法(売却方法)には、毎月一定の金額を売却する金額指定や、保有口数の一定割合を毎月売却する定率指定などがあります。

サービスの内容は証券会社によって多少異なるため、すでに証券会社を利用している人は一度確認してみると良いでしょう。

まとめ

旅行を楽しんだり、孫にプレゼントを贈ってあげたり、日々充実した生活を送るアクティブシニアとなるためには、健康寿命の延伸と資産寿命の延伸の両軸が不可欠です。

今から少しずつ健康習慣を見直し、お金についてあまり今まで考えてこなかった人はこれを機に貯蓄や運用を考えてみませんか。

ライフプランに関する困りごとやお悩みがございましたら弊事務所に気軽にご相談ください。オンライン面談も受け付けております。

今から少しずつ健康習慣を見直し、お金についてあまり今まで考えてこなかった人はこれを機に貯蓄や運用を考えてみませんか。

ライフプランに関する困りごとやお悩みがございましたら弊事務所に気軽にご相談ください。オンライン面談も受け付けております。