ワンルームマンション投資は売却が前提!失敗しないコツをFPが解説

2025年7月11日

執筆者:土屋 ごう

執筆者:土屋 ごう

将来に向けた資産形成について、NISAやiDeCoの次の選択肢として、当所では不動産投資をおすすめすることがあります。

なかでも、都心のワンルームマンション投資は忙しいビジネスパーソンでも比較的取り組みやすい方法です。

そんなワンルームマンション投資では、家賃収入「だけ」を目的とせず、売却を前提とした取り組みがポイントとなります。

本記事では、わたしがワンルームマンション投資をおすすめする理由と、失敗を防ぐコツを紹介します。

なかでも、都心のワンルームマンション投資は忙しいビジネスパーソンでも比較的取り組みやすい方法です。

そんなワンルームマンション投資では、家賃収入「だけ」を目的とせず、売却を前提とした取り組みがポイントとなります。

本記事では、わたしがワンルームマンション投資をおすすめする理由と、失敗を防ぐコツを紹介します。

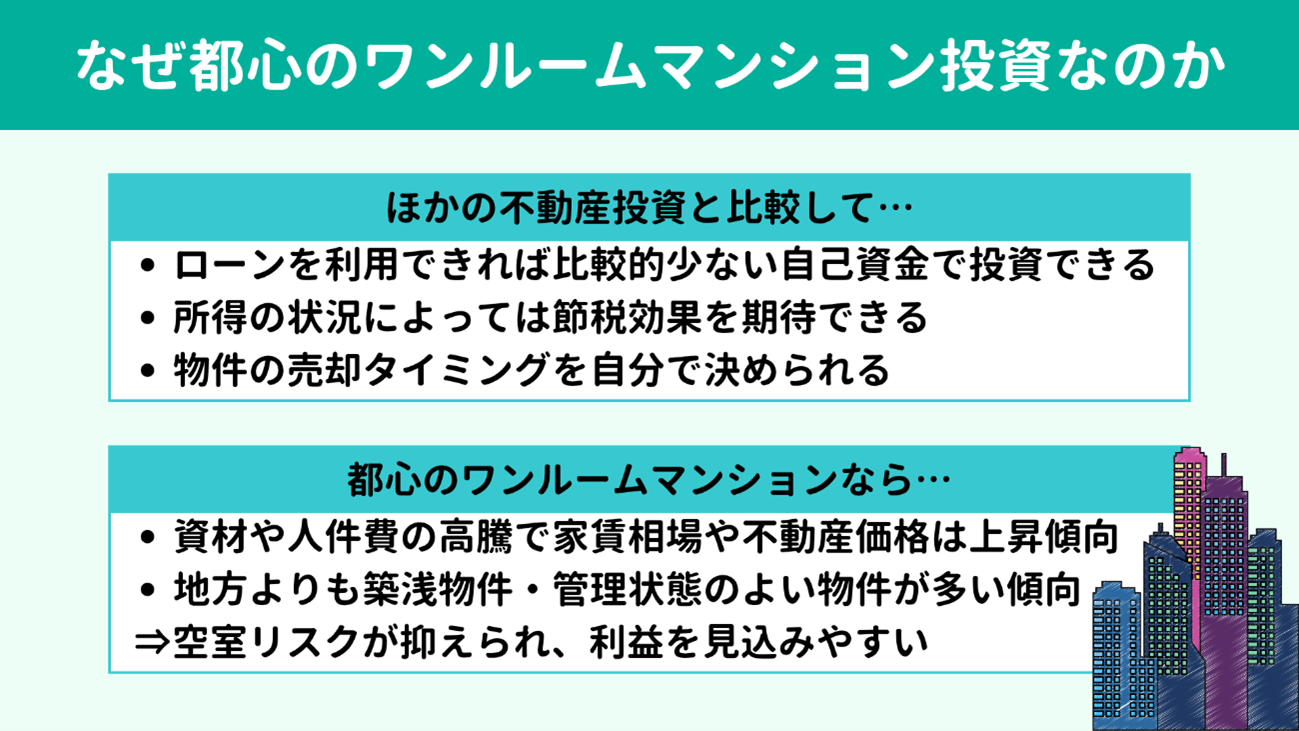

まず、なぜ不動産投資のなかでもワンルームマンション投資なのか、また都心の物件を選ぶべきなのか、その理由を整理していきましょう。

不動産投資には、一棟マンション投資、REIT、不動産クラウドファンディング、不動産小口化商品と、さまざまな手法があります。

これらの手法とワンルームマンション投資を比較してみていきましょう。

なお、各投資手法の概要やメリット・デメリットは、以下の記事でくわしく解説しています。

【関連記事】

これらの手法とワンルームマンション投資を比較してみていきましょう。

なお、各投資手法の概要やメリット・デメリットは、以下の記事でくわしく解説しています。

【関連記事】

一棟マンション投資とくらべて

一棟マンション投資は文字どおりマンションを一棟丸ごと買って運用しますが、ワンルームマンション投資ではマンションを1室単位で購入して賃貸に出します。

このため、一棟マンション投資と比較したワンルームマンション投資のおもなメリットは以下の2点です。

このため、一棟マンション投資と比較したワンルームマンション投資のおもなメリットは以下の2点です。

ローンを組みやすく、必要な自己資金が少なく済む

ローンを組みやすく、必要な自己資金が少なく済む 管理の手間が少なく、運用の負担が小さい

管理の手間が少なく、運用の負担が小さいマンションを一棟まるごと取得するとなると、数千万円、物件によっては1億円を超える高額な買いものとなるでしょう。ローンを組むにも、まとまった頭金が必要になります。

ワンルームマンション投資なら物件価格も比較的安く、ローンも組みやすいため、一棟投資ほど自己資金を必要としません。もしフルローンが組めれば頭金なしで済みます。

また、一棟物件では建物全体の維持・修繕や入居者対応など、オーナーとしての業務が多く発生します。

一方、ワンルーム投資では共用部については管理組合が管理してくれるため、日常的な運用の負担が抑えられるといえるでしょう。

ワンルームマンション投資なら物件価格も比較的安く、ローンも組みやすいため、一棟投資ほど自己資金を必要としません。もしフルローンが組めれば頭金なしで済みます。

また、一棟物件では建物全体の維持・修繕や入居者対応など、オーナーとしての業務が多く発生します。

一方、ワンルーム投資では共用部については管理組合が管理してくれるため、日常的な運用の負担が抑えられるといえるでしょう。

REITや不動産クラウドファンディングとくらべて

REITと不動産クラウドファンディングは、どちらも不動産の所有者になるわけではなく、不動産へ間接的に投資する形です。

このため、ワンルームマンション投資は以下の点が大きく異なります。

このため、ワンルームマンション投資は以下の点が大きく異なります。

節税効果を期待できる

節税効果を期待できる ローンを組めて自己資金をあまり使わずに投資できる

ローンを組めて自己資金をあまり使わずに投資できるまず、実物不動産に直接投資するワンルームマンション投資では、減価償却費をはじめとする経費を所得から差し引けます。所得が小さくなる分、所得税や住民税の負担を軽減できる可能性があり、節税につながります。

ただし、誰でも節税効果を得られるわけではありません。年収(額面)1,000万円以上がひとつの目安となります。

次に、ワンルームマンション投資では不動産投資ローンを利用できますが、REITや不動産クラウドファンディングでの投資ではローンを組めません。

1,000万円の投資をしようと思ったら、実際に1,000万円の自己資金を用意する必要があります。

個人的には、 まとまった自己資金を使って投資するなら、わざわざ不動産を選ぶ必要はなく、投資信託や外国債券の購入でよいのでは?と考えています。

ただし、誰でも節税効果を得られるわけではありません。年収(額面)1,000万円以上がひとつの目安となります。

次に、ワンルームマンション投資では不動産投資ローンを利用できますが、REITや不動産クラウドファンディングでの投資ではローンを組めません。

1,000万円の投資をしようと思ったら、実際に1,000万円の自己資金を用意する必要があります。

個人的には、 まとまった自己資金を使って投資するなら、わざわざ不動産を選ぶ必要はなく、投資信託や外国債券の購入でよいのでは?と考えています。

不動産小口化商品とくらべて

不動産小口化商品は個人ではとても購入できないような、都心一等地などの高額物件を業者が選定し、複数の投資家で共同出資する形の投資手法です。

相続対策にも活用できる点で人気ですが、投資の側面で比較したワンルームマンション投資のメリットは以下のとおりです。

相続対策にも活用できる点で人気ですが、投資の側面で比較したワンルームマンション投資のメリットは以下のとおりです。

利回りがやや高い傾向にある

利回りがやや高い傾向にある 物件の売却タイミングを自分で決められる

物件の売却タイミングを自分で決められる ローンを組めて自己資金をあまり使わずに投資できる

ローンを組めて自己資金をあまり使わずに投資できる不動産小口化商品では、専門の業者が物件の選定から運用、管理を担ってくれるため、投資家はオーナー業務の負担を負いませんが、その分コストがかかります。

このコストの分、運用利回りはワンルームマンション投資のほうがやや高めになる傾向があります。

また、不動産小口化商品では運用期間も10年、20年などとあらかじめ決まっており、途中解約ができないケースがほとんどです。

一方、ワンルームマンション投資なら出口戦略も柔軟に決められます。

なお、不動産小口化商品も、投資にあたりローンを組めない点はREITや不動産クラウドファンディングと同様です。

このコストの分、運用利回りはワンルームマンション投資のほうがやや高めになる傾向があります。

また、不動産小口化商品では運用期間も10年、20年などとあらかじめ決まっており、途中解約ができないケースがほとんどです。

一方、ワンルームマンション投資なら出口戦略も柔軟に決められます。

なお、不動産小口化商品も、投資にあたりローンを組めない点はREITや不動産クラウドファンディングと同様です。

ワンルームマンション投資に取り組むなら、

都心の物件を選びましょう。

その理由は、都心は入居需要が安定しており、空室のリスクが低いためです。つまり、家賃相場も下がりにくいと考えられます。

近年は建築資材や人件費の高騰、インフレなどを背景に、家賃相場や不動産価格は上昇傾向にあります。

さらに、都心は地方にくらべて築浅物件や管理状態のよい物件が多い点も見逃せません。修繕や維持の負担のほか、空室リスクも抑えられるでしょう。

もちろん、地方にも優れた物件がないとはいいきれません。しかしワンルームマンション投資は空室がないことが前提となりますので、安定運用と将来の売却まで考えると、都心のほうが低リスクで取り組みやすいといえます。

その理由は、都心は入居需要が安定しており、空室のリスクが低いためです。つまり、家賃相場も下がりにくいと考えられます。

近年は建築資材や人件費の高騰、インフレなどを背景に、家賃相場や不動産価格は上昇傾向にあります。

さらに、都心は地方にくらべて築浅物件や管理状態のよい物件が多い点も見逃せません。修繕や維持の負担のほか、空室リスクも抑えられるでしょう。

もちろん、地方にも優れた物件がないとはいいきれません。しかしワンルームマンション投資は空室がないことが前提となりますので、安定運用と将来の売却まで考えると、都心のほうが低リスクで取り組みやすいといえます。

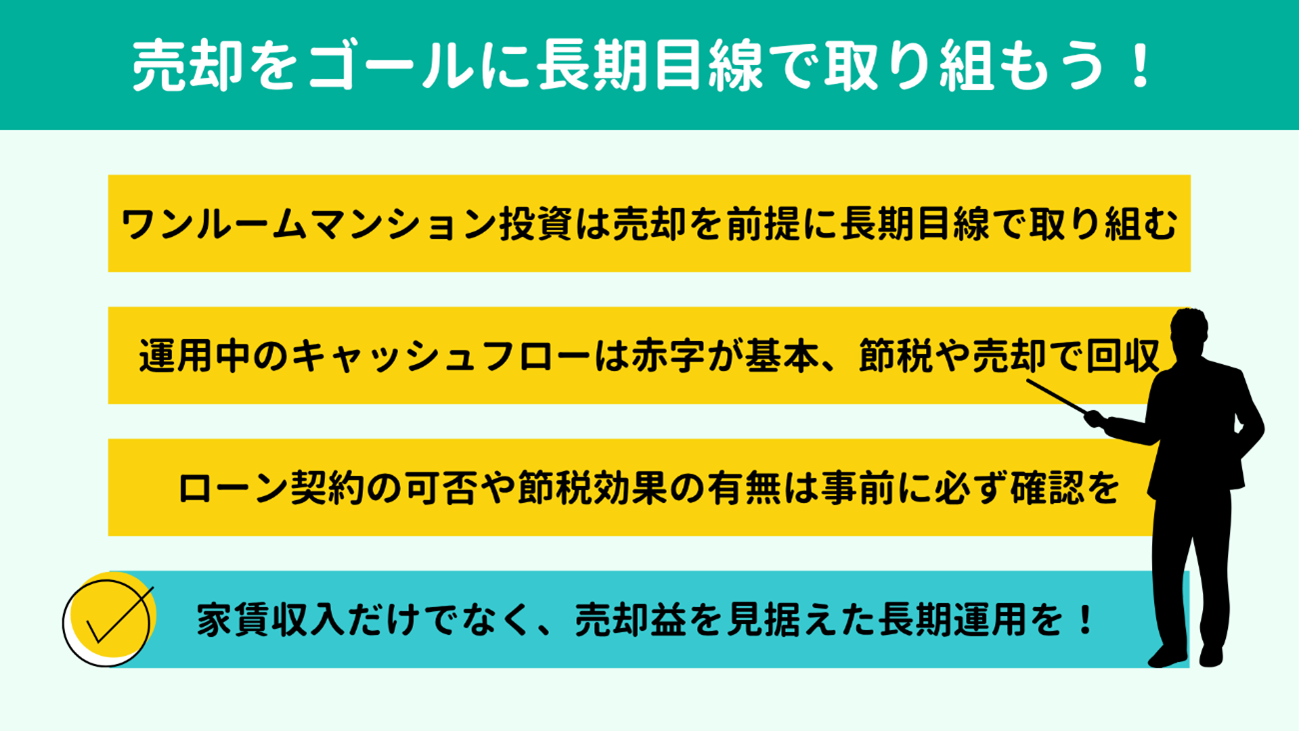

不動産投資というと家賃収入をおもな利益として捉えがちですが、売却による利益も非常に重要です。このため、長期的な目線での取り組みが必要になります。

ワンルームマンション投資では、基本的に 家賃収入をローンの返済に充てていきます。通常は、ローンの完済までキャッシュフローの赤字が続くでしょう。

したがって、最終的に不動産を売却して利益が出れば成功と考えます。

不動産の売却はローンの残債が少なくなってからおこなうため、どうしても長期的な取り組みとならざるを得ません。

はじめから「家賃収入で儲けよう」と思っていると期待外れになりかねませんので、10年、20年単位の目線を持ちましょう。

ワンルームマンション投資では、基本的に 家賃収入をローンの返済に充てていきます。通常は、ローンの完済までキャッシュフローの赤字が続くでしょう。

したがって、最終的に不動産を売却して利益が出れば成功と考えます。

不動産の売却はローンの残債が少なくなってからおこなうため、どうしても長期的な取り組みとならざるを得ません。

はじめから「家賃収入で儲けよう」と思っていると期待外れになりかねませんので、10年、20年単位の目線を持ちましょう。

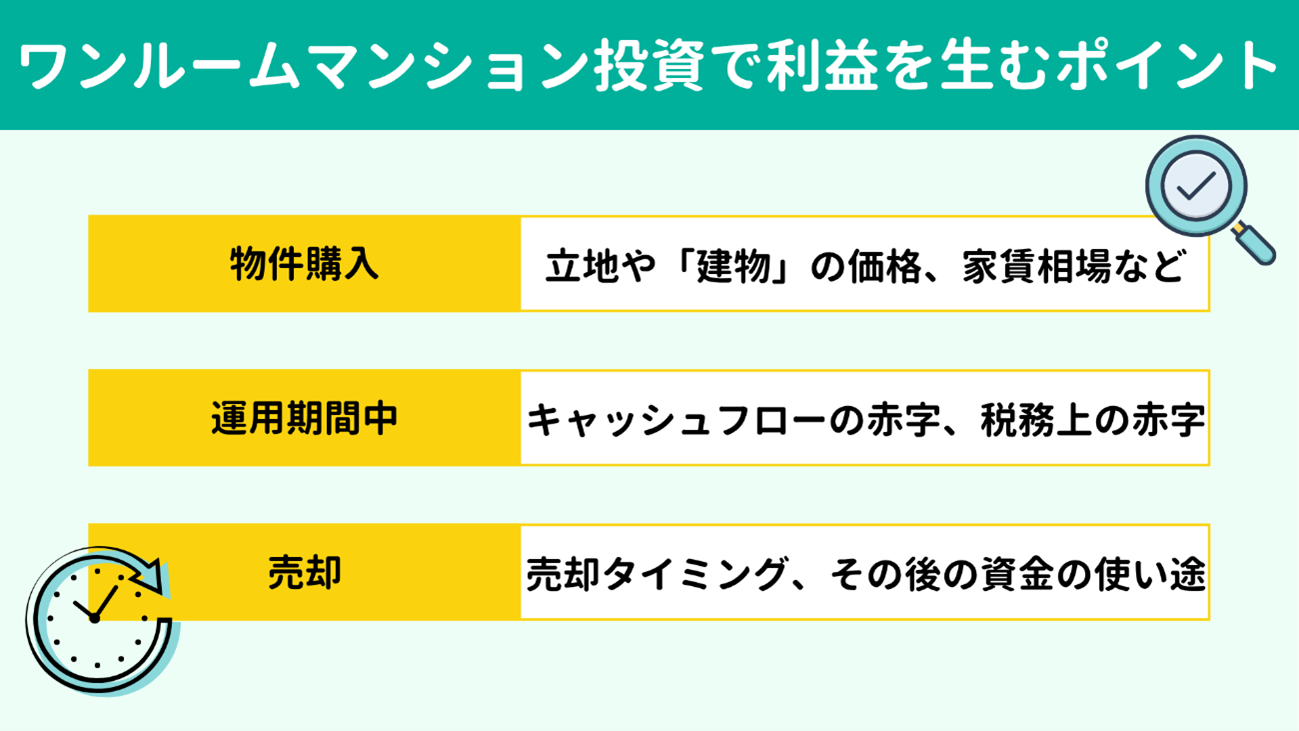

ここからは、実際にワンルームマンション投資で利益を出すための基本的な流れをみていきましょう。物件の購入・運用・売却と、各段階で押さえておきたいポイントを紹介します。

購入する物件としては、

都心のワンルームを選びます。先ほどもお伝えしたとおり空室を出さないことが前提となりますので、立地は非常に重要です。

候補物件がみつかったら、同じエリアの物件価格と想定家賃の相場を調べて、大きくかけ離れていないかチェックしましょう。

もう1歩踏み込んだポイントとして、できれば「建物の価格」が高い物件を選びましょう。なぜなら、減価償却の効果を高めるためです。

減価償却をひと言で表すと、「経年劣化による価値の減少分を経費として計上すること」で、実際の支出をともなわない経費です。

マンションの価格は、土地の価格と建物の価格で形成されます。土地は経年劣化しませんので減価償却はできません。

ですから、建物の価格が高いマンションほうが減価償却で計上できる経費も大きくなりやすく、節税(確定申告による税還付)につながりやすくなります。

建物の価格は固定資産税評価額をみればわかりますので、ぜひ参考にしてください。

なお、いざ物件を購入する際はフルローンが基本で、相場はおおよそ1,500万円〜3,000万円といえるでしょう。

ここで、大切な注意点が2つあります。

まず、所得や勤務先などの属性によってはローンを組めないおそれがある点です。

次に、ある程度の所得がないと所得の圧縮効果を得にくく、税金の還付も受けられないかもしれません。

この2点については、事前に専門家に相談する、シミュレーションするなどして必ずクリアにしておきましょう。

候補物件がみつかったら、同じエリアの物件価格と想定家賃の相場を調べて、大きくかけ離れていないかチェックしましょう。

もう1歩踏み込んだポイントとして、できれば「建物の価格」が高い物件を選びましょう。なぜなら、減価償却の効果を高めるためです。

減価償却をひと言で表すと、「経年劣化による価値の減少分を経費として計上すること」で、実際の支出をともなわない経費です。

マンションの価格は、土地の価格と建物の価格で形成されます。土地は経年劣化しませんので減価償却はできません。

ですから、建物の価格が高いマンションほうが減価償却で計上できる経費も大きくなりやすく、節税(確定申告による税還付)につながりやすくなります。

建物の価格は固定資産税評価額をみればわかりますので、ぜひ参考にしてください。

なお、いざ物件を購入する際はフルローンが基本で、相場はおおよそ1,500万円〜3,000万円といえるでしょう。

ここで、大切な注意点が2つあります。

まず、所得や勤務先などの属性によってはローンを組めないおそれがある点です。

次に、ある程度の所得がないと所得の圧縮効果を得にくく、税金の還付も受けられないかもしれません。

この2点については、事前に専門家に相談する、シミュレーションするなどして必ずクリアにしておきましょう。

運用期間中に押さえておきたい金銭面のポイントは大きく2つあります。

ひとつ目は、 キャッシュフローは基本的に赤字が続くことです。ワンルームマンション投資でのおもな収入と支出をみてみましょう。

ひとつ目は、 キャッシュフローは基本的に赤字が続くことです。ワンルームマンション投資でのおもな収入と支出をみてみましょう。

収入:家賃収入

収入:家賃収入 支出:ローンの返済、不動産取得税、固定資産税、修繕積立金など

支出:ローンの返済、不動産取得税、固定資産税、修繕積立金など無事に入居があったとしても初年度は20万円〜50万円ほどの実費がかかります。その後も、家賃収入はローンの返済に充てていくため、1ヵ月あたり数千円程度の赤字が続いていくでしょう。ローンを完済すればキャッシュフローの黒字化が見込めます。

ふたつ目は、 減価償却費を計上できる限り、税務上は赤字が続く点です。つまり「税金の還付を受けられる可能性がある」ということです。

家族構成やほかの所得にもよりますが、年収が1,000万円以上ある方なら、節税効果を実感しやすいといえるでしょう。また、税金の還付によって、年間のキャッシュフローが黒字になる可能性もあります。

ふたつ目は、 減価償却費を計上できる限り、税務上は赤字が続く点です。つまり「税金の還付を受けられる可能性がある」ということです。

家族構成やほかの所得にもよりますが、年収が1,000万円以上ある方なら、節税効果を実感しやすいといえるでしょう。また、税金の還付によって、年間のキャッシュフローが黒字になる可能性もあります。

ワンルームマンション投資は売却による利益獲得がゴールだとお伝えしました。

ローンの返済が進んで残債が減り、 不動産の売却価格がローン残高を上回ったタイミングが「売り時」になります。

「本当に利益が出るのか?」という疑問については、都心のワンルーム物件であれば、売却益を出せる可能性が高いと考えています。

なぜなら、不動産の価格は一般的には家賃からの逆算で決まり、家賃は立地である程度決まるためです。人気エリアの家賃は資材費や人件費の高騰で上昇傾向にあり、今後も引き続き上昇しやすい局面にあるとみられます。

あわせて、東京都心のマンションであっても海外の主要都市にくらべるとまだ割安とされており、海外投資家の需要も物件価格を下支えする要因のひとつです。

さて、無事に不動産を売却できたら、その資金はどうすればよいのでしょうか。

引き続き投資資金として活用するなら、選択肢は大きく2つあります。

ローンの返済が進んで残債が減り、 不動産の売却価格がローン残高を上回ったタイミングが「売り時」になります。

「本当に利益が出るのか?」という疑問については、都心のワンルーム物件であれば、売却益を出せる可能性が高いと考えています。

なぜなら、不動産の価格は一般的には家賃からの逆算で決まり、家賃は立地である程度決まるためです。人気エリアの家賃は資材費や人件費の高騰で上昇傾向にあり、今後も引き続き上昇しやすい局面にあるとみられます。

あわせて、東京都心のマンションであっても海外の主要都市にくらべるとまだ割安とされており、海外投資家の需要も物件価格を下支えする要因のひとつです。

さて、無事に不動産を売却できたら、その資金はどうすればよいのでしょうか。

引き続き投資資金として活用するなら、選択肢は大きく2つあります。

不動産の売却資金を元手に、別の物件でワンルームマンション投資を続ける

不動産の売却資金を元手に、別の物件でワンルームマンション投資を続ける 投資信託や債券への投資に切り替える

投資信託や債券への投資に切り替えるもし1室ではなく複数室を同時に運用できるならローンの返済もより早くなり、投資の効率が高まります。

たとえば5室の運用を2回転させ、合計で1,500万円ほどの利益を出せれば、ローンを組むことなく利益分だけで新たに1室の購入も現実的となるでしょう。

この場合、ローンの返済がないため最初から家賃収入がそのまま利益となります。

もちろん、不動産投資にこだわらず、投資信託や債券など、ほかの金融商品への移行も選択肢のひとつです。ご自身の年齢や運用方針に応じて、柔軟に判断していきましょう。

たとえば5室の運用を2回転させ、合計で1,500万円ほどの利益を出せれば、ローンを組むことなく利益分だけで新たに1室の購入も現実的となるでしょう。

この場合、ローンの返済がないため最初から家賃収入がそのまま利益となります。

もちろん、不動産投資にこだわらず、投資信託や債券など、ほかの金融商品への移行も選択肢のひとつです。ご自身の年齢や運用方針に応じて、柔軟に判断していきましょう。

最後に、本記事の要点を簡単に振り返っておきましょう。

|

不動産投資(ワンルームマンション投資)は、毎月の家賃収入も去ることながら、売却によって利益を出せるかどうかが重要です。

またローンの利用によって自己資金をあまり使わずに済む点や、節税効果も魅力的ですが、これらのメリットは誰もが享受できるわけではありません。

当所では、NISAやiDeCoの次の投資戦略に関するお悩みや、不動産投資への取り組みによる家計や資産形成のシミュレーションなどにも対応しております。

気になる方は下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

また公式LINEでは、家計管理や資産形成に役立つマネー情報を毎週お届けしています。

友だち追加は下のバナーまたはこちらから!

【関連記事】

またローンの利用によって自己資金をあまり使わずに済む点や、節税効果も魅力的ですが、これらのメリットは誰もが享受できるわけではありません。

当所では、NISAやiDeCoの次の投資戦略に関するお悩みや、不動産投資への取り組みによる家計や資産形成のシミュレーションなどにも対応しております。

気になる方は下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

また公式LINEでは、家計管理や資産形成に役立つマネー情報を毎週お届けしています。

友だち追加は下のバナーまたはこちらから!

【関連記事】