どっちに投資する?変額保険 vs 新NISA

2025年5月23日

執筆者:土屋 ごう

執筆者:土屋 ごう

「変額保険って投資になるって言われたけど、実際どうなの?」

「NISAか変額保険か、どっちを選んだらいいかわからない…」

こんなことを考えたこと、ありませんか?

今回は「変額保険 vs. 新NISA」をテーマに、それぞれについての説明と、どんな人にどちらが合うのかを、相談の現場の裏話も交えながら解説していきます。ぜひみなさんの「保険と投資の正しい選び方」の参考にしてください!

\YouTubeチャンネル運用中/

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

「NISAか変額保険か、どっちを選んだらいいかわからない…」

こんなことを考えたこと、ありませんか?

今回は「変額保険 vs. 新NISA」をテーマに、それぞれについての説明と、どんな人にどちらが合うのかを、相談の現場の裏話も交えながら解説していきます。ぜひみなさんの「保険と投資の正しい選び方」の参考にしてください!

\YouTubeチャンネル運用中/

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

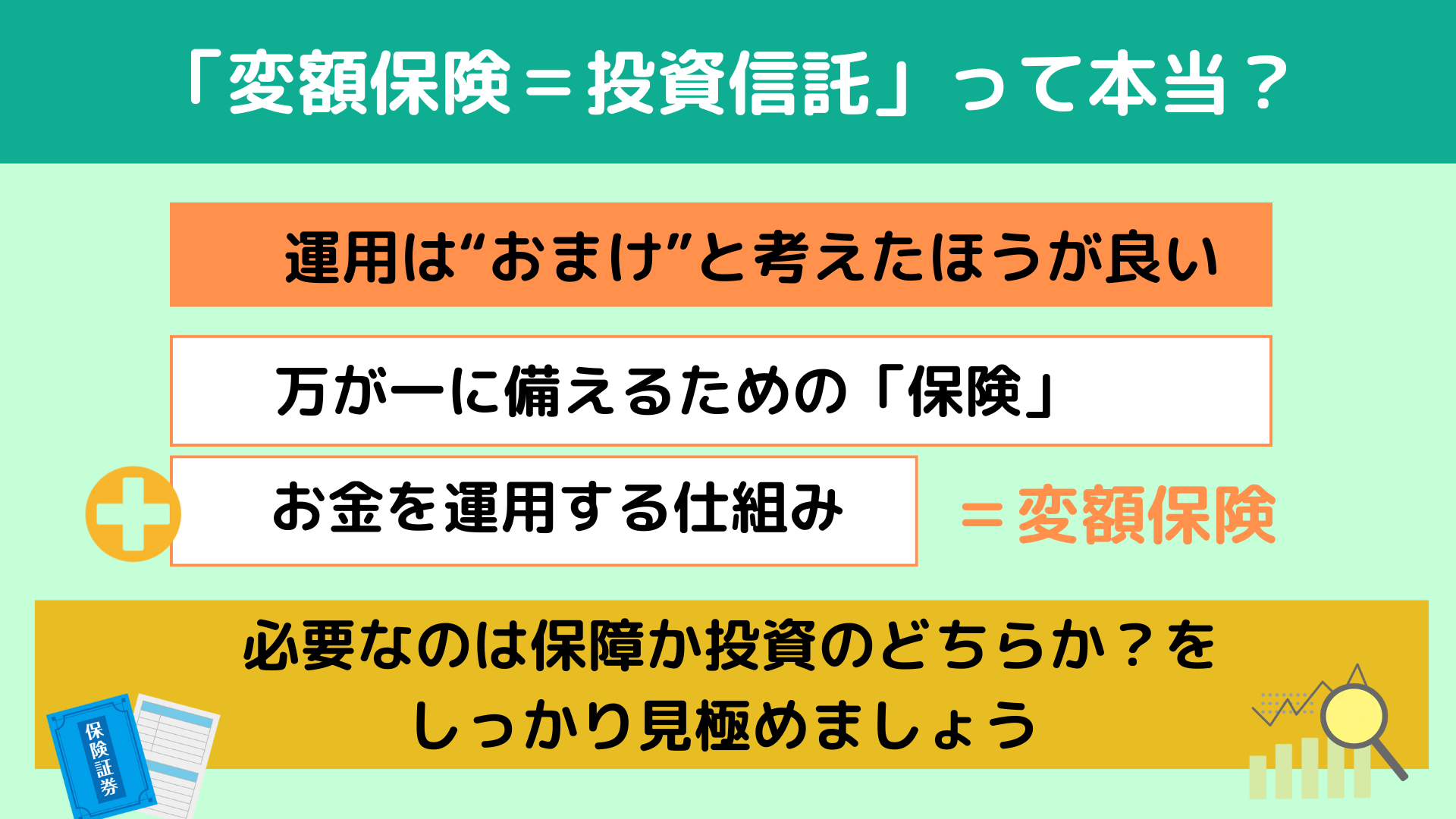

結論から言うと、変額保険は、あくまで「保険」です。つまり、メインの役割は死亡保障や介護保障など、万が一に備えること。

そこに「お金を運用する仕組み(特別勘定)」がくっついているだけというのが実際のところです。

保険料の一部が株や債券で運用されるため、「投資っぽい」と感じる方も多いですが、あくまで主役は“保障”。運用は“おまけ”と考えたほうが良いでしょう。

ある意味、変額保険は「保障もあって資産運用もできる」という、いかにも“いいとこ取り”な響きがしますよね。

でも、勢いのままご自身の状況をよく考慮しないでいると、本当は必要のない保障を買ってしまうケースもあるので注意してください。

たとえば、ある40代の方が相談に来られました。

マネーセミナーで「NISAより変額養老保険の方が安心」と言われて契約を迷っているとのことでお話を伺ってみると、こんな内容でした。

● 保障は60歳までの死亡保障

● 月々3万円の保険料を20年間支払い、満期には資産が戻ってくる

● 投資信託と同じように運用もできるとのこと

一見よさそうに聞こえますが、その方のご家族の経済状況や加入している保険を見てみると「もう死亡保障は特に必要ない」ケースでした。つまり、「安心のために」と言われて入ろうとしていた保障は、実は“あまり使う場面がない保険”だったんです。

自分の場合はどうなのか?をよく考慮したうえで、本当に必要な保障なのか?また、必要なのは保障か投資のどちらか? そこをしっかり見極める必要があります。

そこに「お金を運用する仕組み(特別勘定)」がくっついているだけというのが実際のところです。

保険料の一部が株や債券で運用されるため、「投資っぽい」と感じる方も多いですが、あくまで主役は“保障”。運用は“おまけ”と考えたほうが良いでしょう。

ある意味、変額保険は「保障もあって資産運用もできる」という、いかにも“いいとこ取り”な響きがしますよね。

でも、勢いのままご自身の状況をよく考慮しないでいると、本当は必要のない保障を買ってしまうケースもあるので注意してください。

たとえば、ある40代の方が相談に来られました。

マネーセミナーで「NISAより変額養老保険の方が安心」と言われて契約を迷っているとのことでお話を伺ってみると、こんな内容でした。

● 保障は60歳までの死亡保障

● 月々3万円の保険料を20年間支払い、満期には資産が戻ってくる

● 投資信託と同じように運用もできるとのこと

一見よさそうに聞こえますが、その方のご家族の経済状況や加入している保険を見てみると「もう死亡保障は特に必要ない」ケースでした。つまり、「安心のために」と言われて入ろうとしていた保障は、実は“あまり使う場面がない保険”だったんです。

自分の場合はどうなのか?をよく考慮したうえで、本当に必要な保障なのか?また、必要なのは保障か投資のどちらか? そこをしっかり見極める必要があります。

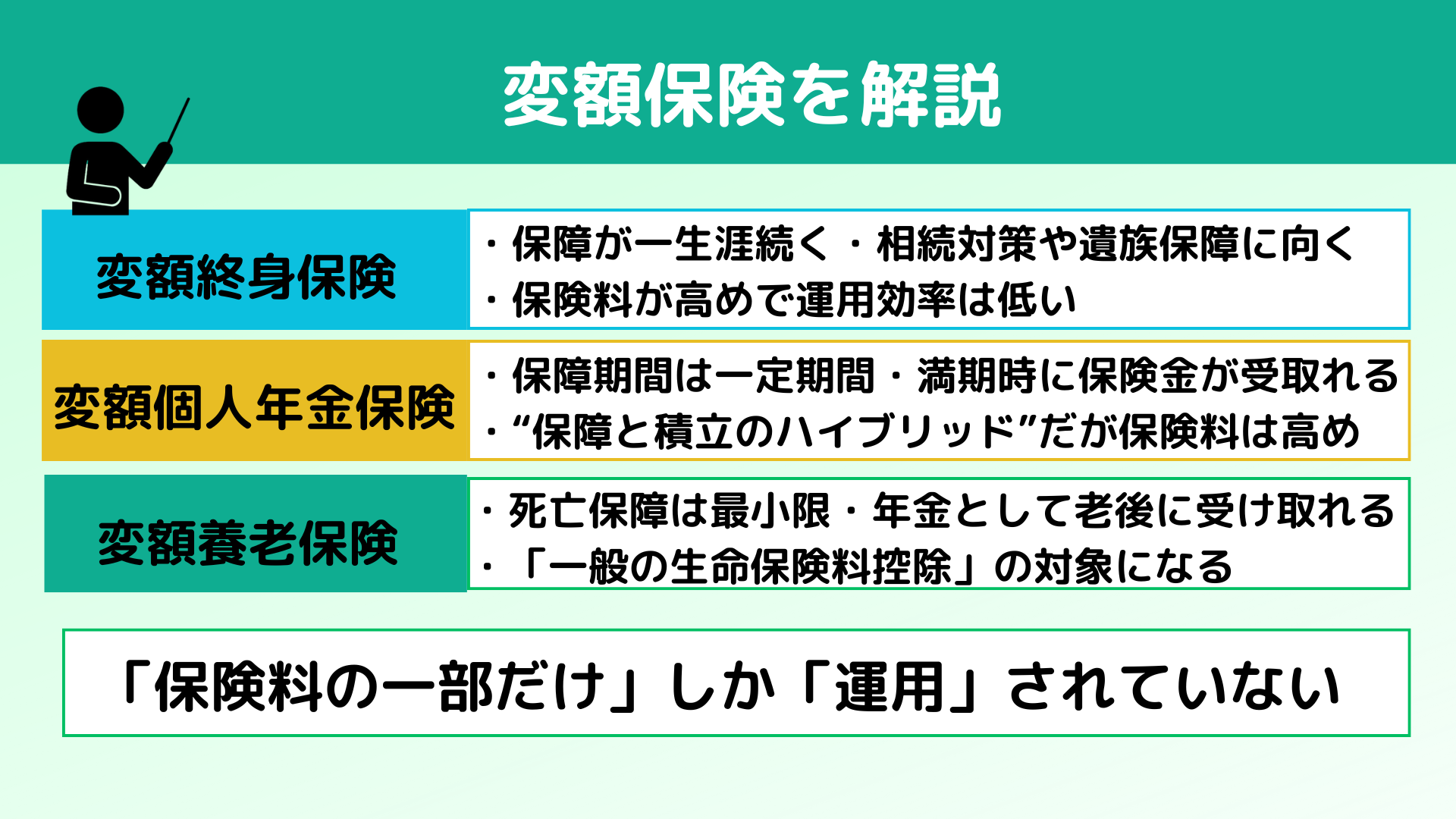

「変額保険を検討しているけど、種類がいろいろあって違いがわからない…」という方のために「3つの変額保険の違い」についてご紹介します。

変額終身保険

変額終身保険 ● 保障が一生涯続く

● 相続対策や遺族保障に向いている

● 保険料が高めで、運用効率は低い

● 相続対策や遺族保障に向いている

● 保険料が高めで、運用効率は低い

変額養老保険

変額養老保険 ● 保障期間は一定期間(例:30歳〜60歳)

● 満期時に保険金が受け取れる

● “保障と積立のハイブリッド”だけど、保険料は高め

● 満期時に保険金が受け取れる

● “保障と積立のハイブリッド”だけど、保険料は高め

変額個人年金保険

変額個人年金保険 ● 死亡保障は最小限

● 年金として老後に受け取れる

● 「一般の生命保険料控除」の対象になる(しかしすでに他の保険に加入していて控除枠を使っている場合、節税のメリットがない場合も多いので注意が必要)

● 年金として老後に受け取れる

● 「一般の生命保険料控除」の対象になる(しかしすでに他の保険に加入していて控除枠を使っている場合、節税のメリットがない場合も多いので注意が必要)

変額保険の種類は、それぞれ名前が似ているだけで中身はまったく違う商品です。あなたの目的に合ったものを選ぶようにしましょう。

「保険で運用できて、しかも保障もあるなら一石二鳥じゃない?」と思って変額保険を検討する人は多いです。でも実は、保険料が全部“投資に回る”わけではありません。

変額保険は「保障+運用ができる保険」であるため、死亡保障などの“保険の機能”にかかるコストが、最初から差し引かれています。

そしてそのコストは、どのタイプの保険かによっても変わってきます。

変額保険は「保障+運用ができる保険」であるため、死亡保障などの“保険の機能”にかかるコストが、最初から差し引かれています。

そしてそのコストは、どのタイプの保険かによっても変わってきます。

終身保険:一生保障がある分、コストが高め

終身保険:一生保障がある分、コストが高め 養老保険:保障期間が決まってるので、コストは中くらい

養老保険:保障期間が決まってるので、コストは中くらい 個人年金保険:死亡保障は最小限、コストは低い

個人年金保険:死亡保障は最小限、コストは低いではここから、それぞれの変額保険と新NISAを実際の数字で比較してみましょう。

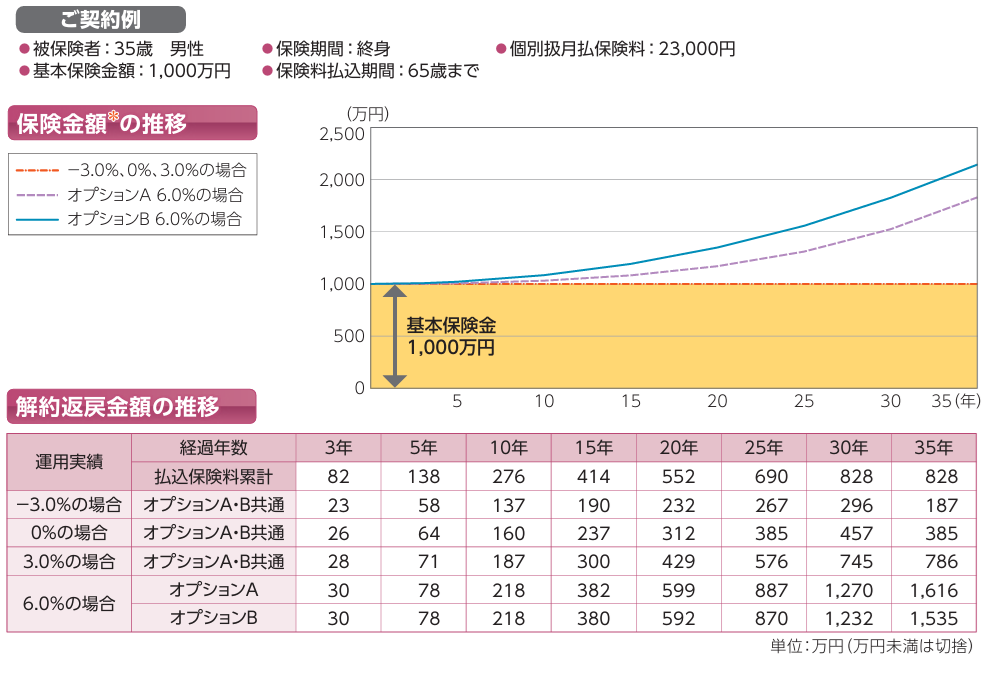

変額終身保険のケース

変額終身保険のケース35歳男性で、死亡保障1,000万円。

月23,000円の保険料を30年間支払った場合、仮に年6%で運用できたとしたら、

最終的な受取額は…約1,270万円です。

月23,000円の保険料を30年間支払った場合、仮に年6%で運用できたとしたら、

最終的な受取額は…約1,270万円です。

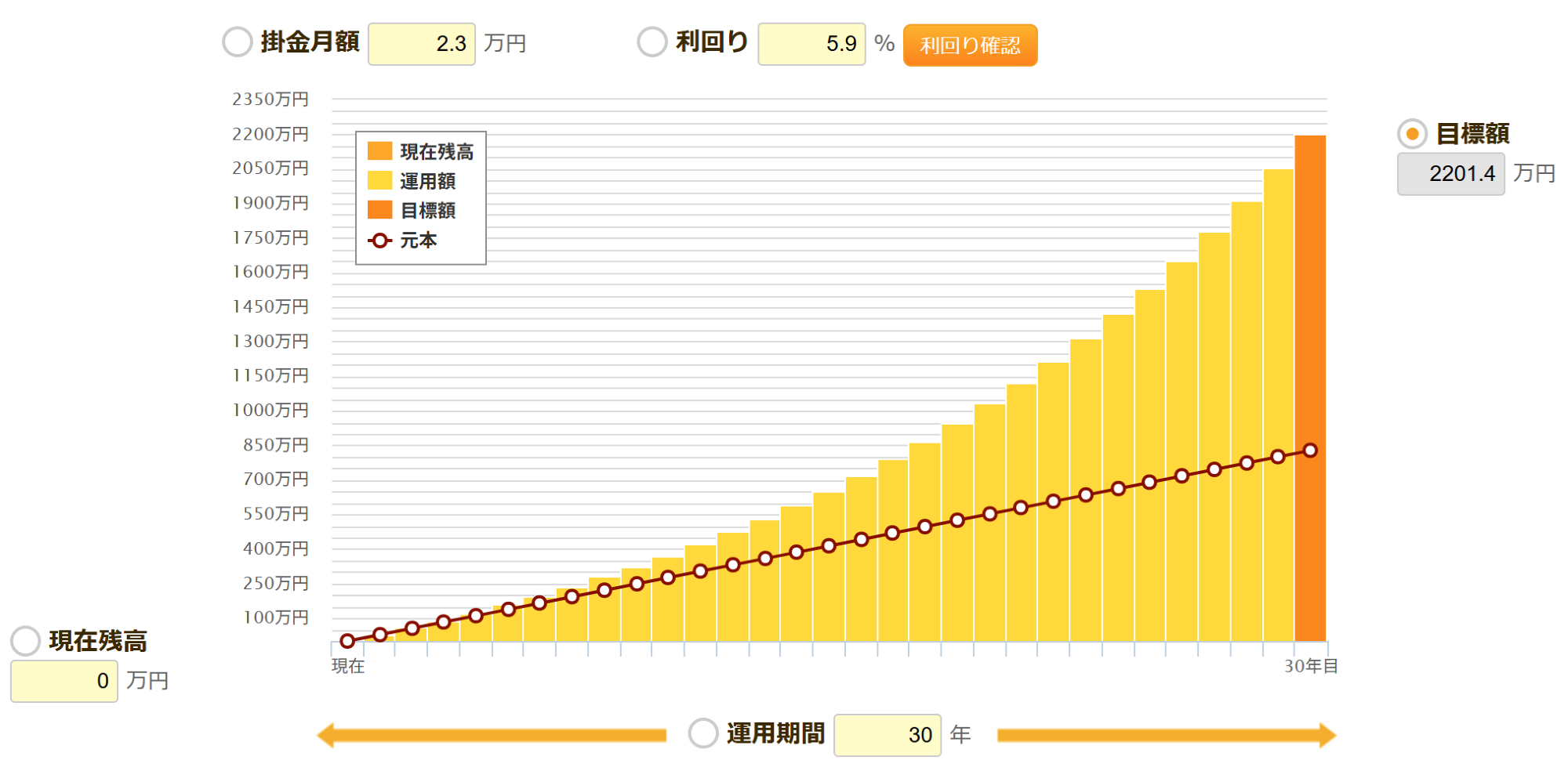

同じ金額を新NISAで5.9%(信託報酬引き後)で運用したらどうなるでしょう?

→ 答えは約2,201万円。その差、なんと931万円です。

※新NISA,変額保険ともに6%に合わせて比較していますが、新NISAは投資信託の管理費用を0.1%かかると仮定し5.9%で比較しています。以下同じ

この差の理由は、一生涯の保障を持つための“コスト”が引かれているからなのです。

→ 答えは約2,201万円。その差、なんと931万円です。

※新NISA,変額保険ともに6%に合わせて比較していますが、新NISAは投資信託の管理費用を0.1%かかると仮定し5.9%で比較しています。以下同じ

この差の理由は、一生涯の保障を持つための“コスト”が引かれているからなのです。

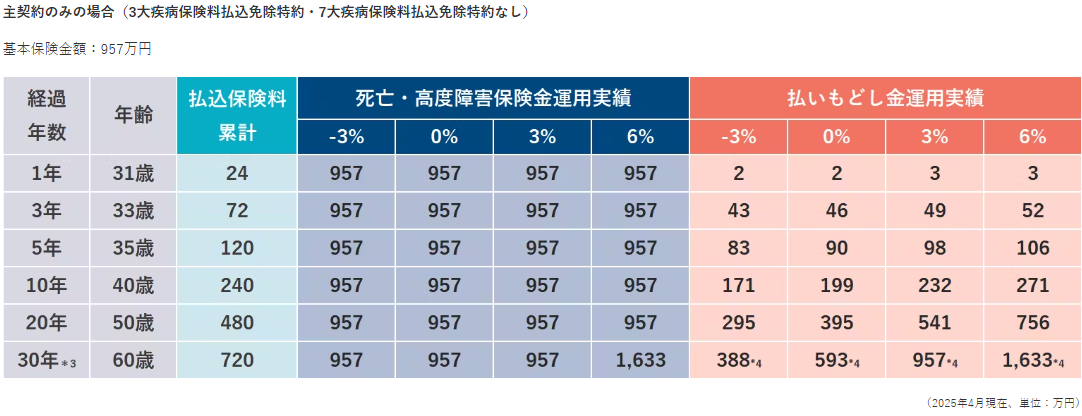

変額養老保険のケース

変額養老保険のケース30歳男性で、月2万円・死亡保障1,000万円の契約だと、

年6%で30年間運用しても、最終的に受け取れるのは約1,633万円です。

年6%で30年間運用しても、最終的に受け取れるのは約1,633万円です。

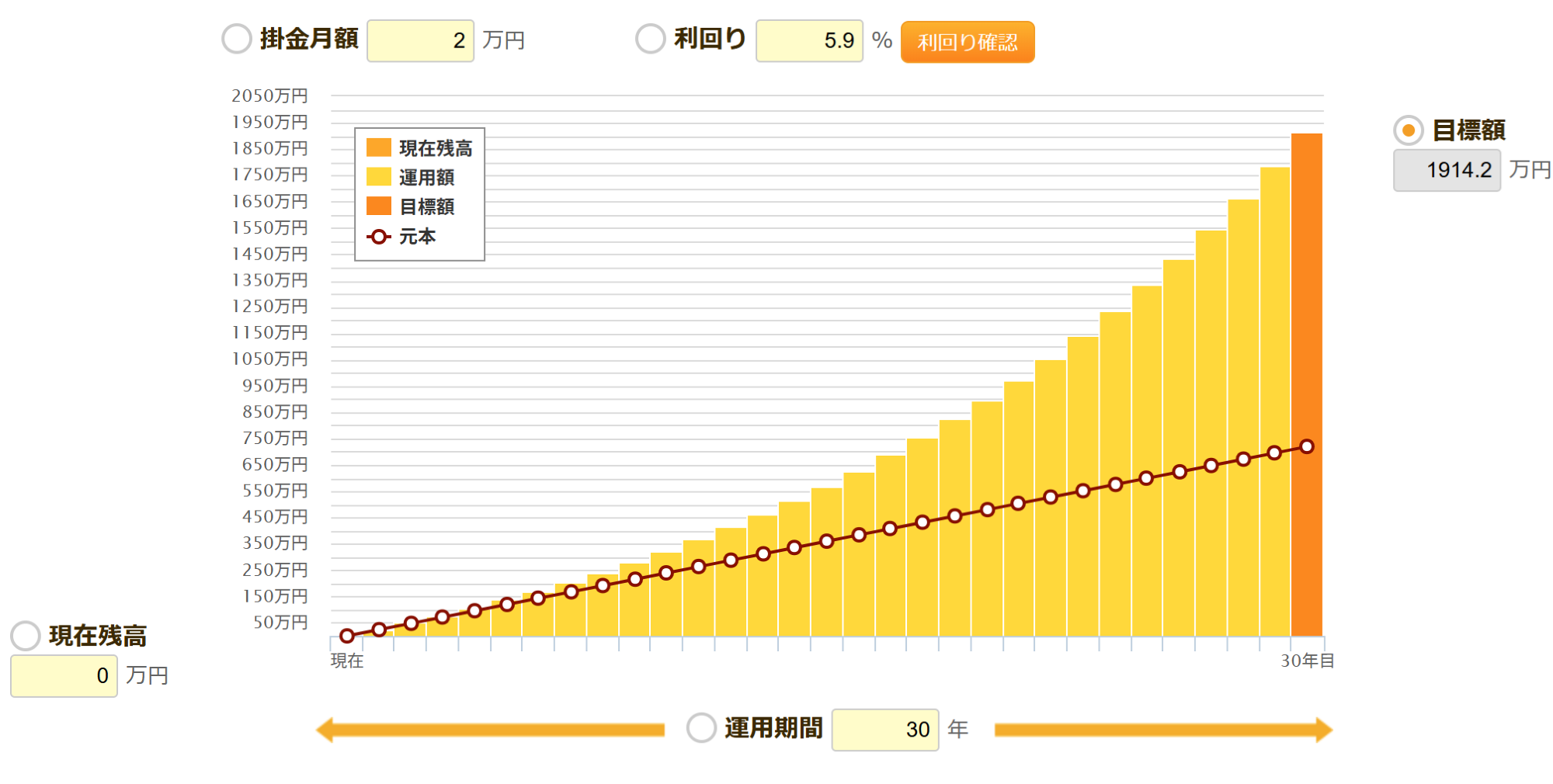

一方、新NISAで同じ金額(月2万円)を5.9%で積み立てた場合、約1,914万円になります。

差は281万円です。

差は281万円です。

変額養老保険には保障がある分、どうしてもコストが引かれてしまうのです。

変額個人年金保険のケース

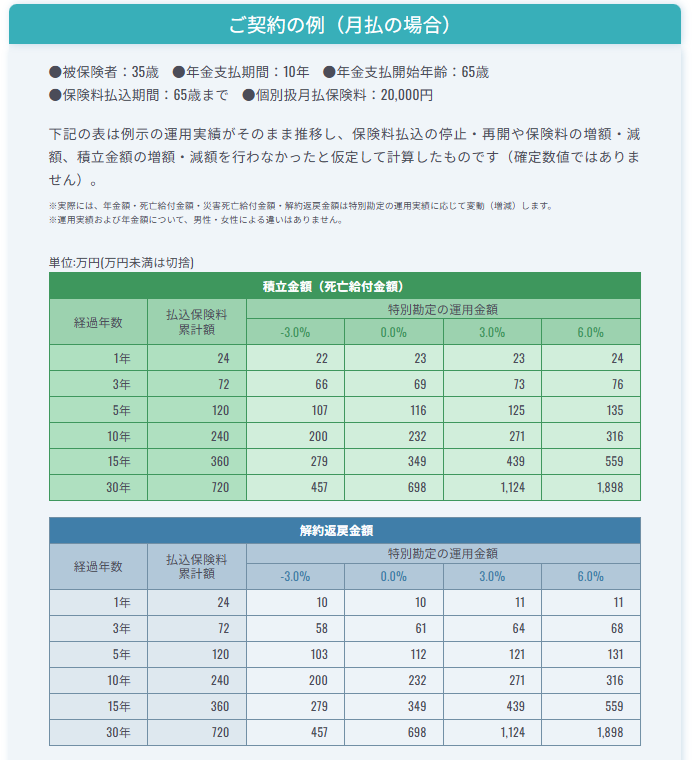

変額個人年金保険のケースこちらは、35歳男性・月2万円の積立で、

積立額と解約返戻金が高く老後に向けての資産形成を目的とした“変額個人年金保険”です。

仮に年6%で30年間運用できたとすると、最終的な受取額は約1,898万円です。

積立額と解約返戻金が高く老後に向けての資産形成を目的とした“変額個人年金保険”です。

仮に年6%で30年間運用できたとすると、最終的な受取額は約1,898万円です。

同じ月2万円を、新NISAで5.9%(信託報酬差し引き後)で積み立てた場合…

→ その受取額は約1,914万円です。

→ その受取額は約1,914万円です。

差がたった16万円だけ?と思いますよね。そうです、変額個人年金は、保障がほとんど付いていない分、運用効率が高いんです。だから、新NISAとの差は小さく見えるかもしれません。

ただし――

● 新NISAは運用益が完全非課税

● 一方、変額個人年金保険は税金がかかる可能性がある(詳しくは次章で解説)

つまり、運用面での実質的な差はもっと広がる可能性があるのです。

ただし――

● 新NISAは運用益が完全非課税

● 一方、変額個人年金保険は税金がかかる可能性がある(詳しくは次章で解説)

つまり、運用面での実質的な差はもっと広がる可能性があるのです。

変額保険を検討する際、受け取りの金額ばかりに注目しがちですが、

実は、「いつ」「どうやって」お金を受け取るかによって、手元に残る金額は大きく変わってきます。

特に注意すべきなのが、解約控除・返戻金の減額・税金の取り扱いです。この“出口戦略”について具体的にお伝えしていきます。

変額保険には多くの場合、契約後数年間は途中解約をすると、「返戻金」から一定額が差し引かれる仕組みになっています。この制度を「解約控除」と呼びます。

たとえば某保険会社のホームページを見てみると、

30歳男性が変額養老保険に月2万円で加入した場合、10年後に年6%で運用できたとしても、解約返戻金は271万円程度。

一方、同じ月2万円を新NISAで5.9%(信託報酬控除後)で運用した場合、約323万円になります。

この差は約52万円。

これは、保険にかかる保障コストと解約控除の影響によって生じたもので、“積み立てただけなのに目減りする”という現象が起こります。

さらに注意したいのが、解約時や満期時に利益が出ている場合の「税金の取り扱い」です。

変額保険で利益が出た場合、その部分は一時所得として課税対象になります。

一時所得は利益の金額から50万円引いてよく、さらにその半分に税金がかかります。

たとえば、総額で500万円払って600万円を受け取った場合、利益は100万円。

【100万円 − 50万円 = 50万円】

その半分、25万円がその年の所得に加算される計算になります。

比較的少額の利益であれば、負担感は大きくありません。

しかし、たとえば800万円受け取って利益が300万円だった場合は、

【300万円 − 50万円=250万円】 → その1/2、125万円が所得に加算されます。

このように、金額が大きくなればなるほど、所得税・住民税・結果として保育料・健康保険料の計算にも影響を及ぼす可能性が出てきます。

こうした前提をしっかり理解しておくことが、保険商品を資産形成に活かすための重要なポイントです。出口まで見据えていない設計では、「思っていたよりお金が残らなかった…」というケースになりかねません。

実は、「いつ」「どうやって」お金を受け取るかによって、手元に残る金額は大きく変わってきます。

特に注意すべきなのが、解約控除・返戻金の減額・税金の取り扱いです。この“出口戦略”について具体的にお伝えしていきます。

変額保険には多くの場合、契約後数年間は途中解約をすると、「返戻金」から一定額が差し引かれる仕組みになっています。この制度を「解約控除」と呼びます。

たとえば某保険会社のホームページを見てみると、

30歳男性が変額養老保険に月2万円で加入した場合、10年後に年6%で運用できたとしても、解約返戻金は271万円程度。

一方、同じ月2万円を新NISAで5.9%(信託報酬控除後)で運用した場合、約323万円になります。

この差は約52万円。

これは、保険にかかる保障コストと解約控除の影響によって生じたもので、“積み立てただけなのに目減りする”という現象が起こります。

さらに注意したいのが、解約時や満期時に利益が出ている場合の「税金の取り扱い」です。

変額保険で利益が出た場合、その部分は一時所得として課税対象になります。

一時所得は利益の金額から50万円引いてよく、さらにその半分に税金がかかります。

たとえば、総額で500万円払って600万円を受け取った場合、利益は100万円。

【100万円 − 50万円 = 50万円】

その半分、25万円がその年の所得に加算される計算になります。

比較的少額の利益であれば、負担感は大きくありません。

しかし、たとえば800万円受け取って利益が300万円だった場合は、

【300万円 − 50万円=250万円】 → その1/2、125万円が所得に加算されます。

このように、金額が大きくなればなるほど、所得税・住民税・結果として保育料・健康保険料の計算にも影響を及ぼす可能性が出てきます。

こうした前提をしっかり理解しておくことが、保険商品を資産形成に活かすための重要なポイントです。出口まで見据えていない設計では、「思っていたよりお金が残らなかった…」というケースになりかねません。

変額保険は“投資もできる保険”として紹介されることが多いですが、本質はあくまで「保険」。 運用目的ではなく、「もしものときの備え」が必要な人にとっては選択肢の一つになります。

ただしここで注意したいのは、「保障がある=安心」ではないということです。

実際に遺された家族に必要な保障額は数百万円ではなく、数千万円になることが一般的です。

それを変額終身保険や養老保険でまかなうと、保険料が非常に高額になりがちです。

毎月3万円、4万円…と支払うことになり、保障を維持し続けるだけでも家計を圧迫してしまうリスクがあります。

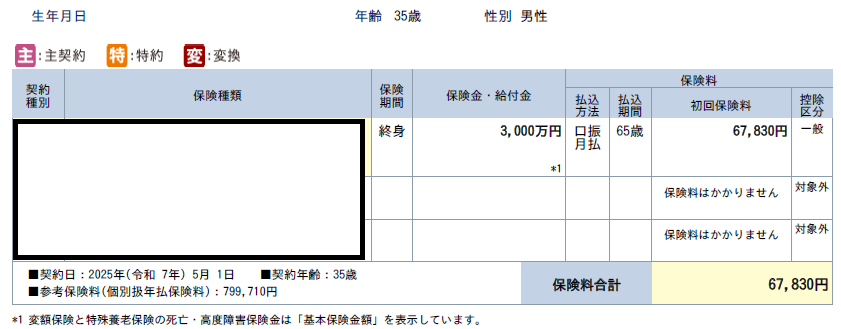

たとえば、変額終身保険で3,000万円の死亡保障を持つ場合、35歳男性で月額保険料は68,000円前後になります。

ただしここで注意したいのは、「保障がある=安心」ではないということです。

実際に遺された家族に必要な保障額は数百万円ではなく、数千万円になることが一般的です。

それを変額終身保険や養老保険でまかなうと、保険料が非常に高額になりがちです。

毎月3万円、4万円…と支払うことになり、保障を維持し続けるだけでも家計を圧迫してしまうリスクがあります。

たとえば、変額終身保険で3,000万円の死亡保障を持つ場合、35歳男性で月額保険料は68,000円前後になります。

変額終身保険は想定以上に利率がよくなった場合は死亡保障も上がるのでインフレに対する効果はあります。

でもなかなかこの保険料は現実的ではないと思いますし、多くの人は一生涯の死亡保障をこんなに持つ必要がないと思います。

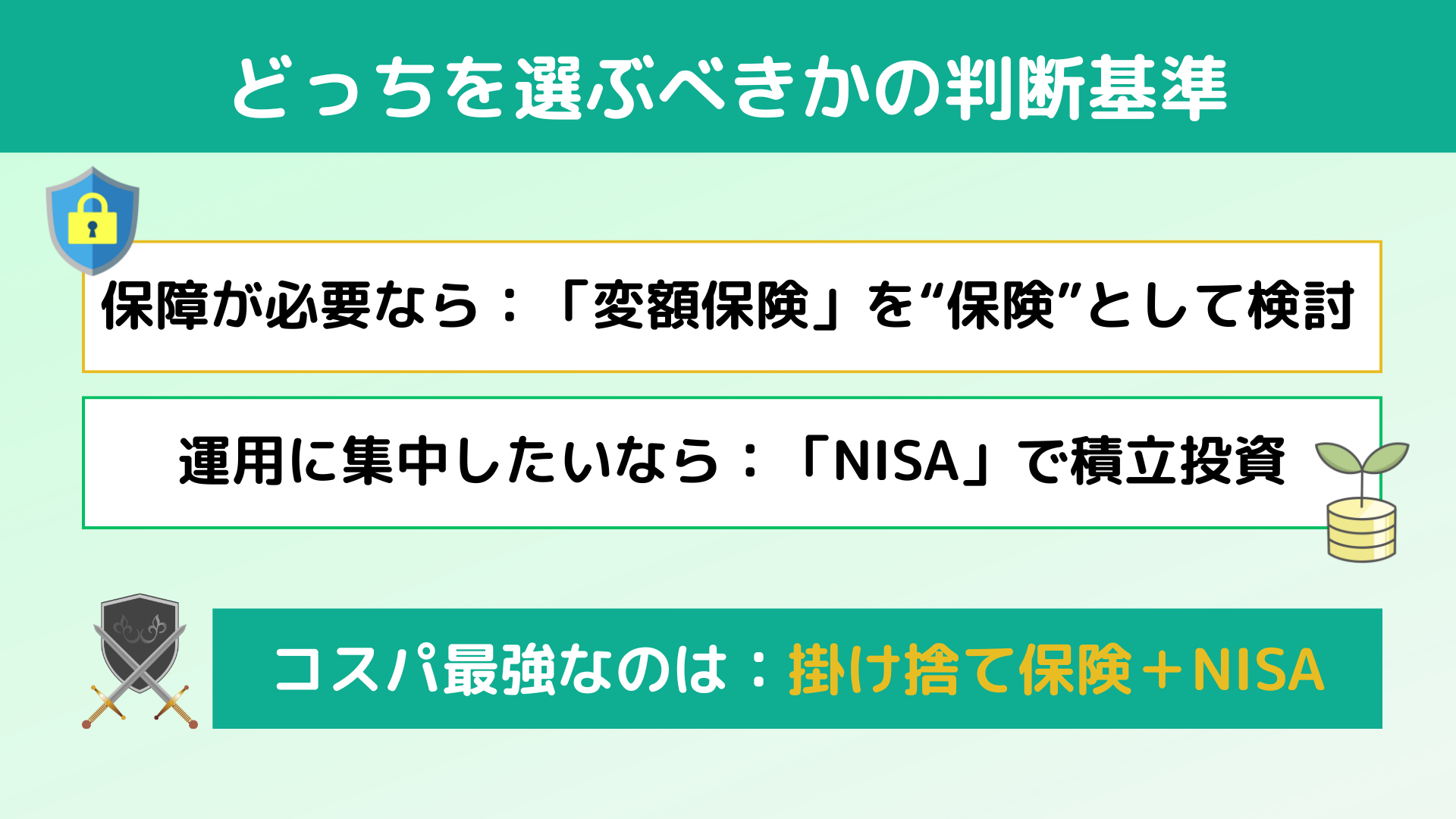

もし変額保険を選ぶのであれば、“資産運用目的”ではなく、“一生涯の保障を目的とした保険商品”として位置づけることが重要です。

● 終身の 死亡保障が必要なら、検討する価値はある

● ただし、必要保障額を変額保険だけでまかなうのは、コスト的に現実的ではない

● 保障は保障、運用は運用と、目的を明確に分けて選ぶことが合理的

つまり、「変額保険が悪い」のではなく、“何のために使うか”が大事ということです。

でもなかなかこの保険料は現実的ではないと思いますし、多くの人は一生涯の死亡保障をこんなに持つ必要がないと思います。

もし変額保険を選ぶのであれば、“資産運用目的”ではなく、“一生涯の保障を目的とした保険商品”として位置づけることが重要です。

● 終身の 死亡保障が必要なら、検討する価値はある

● ただし、必要保障額を変額保険だけでまかなうのは、コスト的に現実的ではない

● 保障は保障、運用は運用と、目的を明確に分けて選ぶことが合理的

つまり、「変額保険が悪い」のではなく、“何のために使うか”が大事ということです。

「資産をしっかり育てたい」「老後に向けて着実に増やしていきたい」 そんな目的で積立を考えるなら、最も効率的な選択肢の一つが新NISAです。

新NISAには保険のような保障はありませんが、 その分、積み立てたお金のほぼすべてがそのまま運用に回るという明確なメリットがあります。

● コストが低く、透明性が高い

● 解約控除の心配がない

● 商品の入れ替えや売却も自由

● 運用益はすべて非課税

これほど資産形成に特化した制度は他にありません。

保障がすでに備わっている人や、保障を別に確保できる人にとっては、 わざわざ高コストの変額保険を選ぶ理由は見当たらないでしょう。

関連記事:

新NISAには保険のような保障はありませんが、 その分、積み立てたお金のほぼすべてがそのまま運用に回るという明確なメリットがあります。

● コストが低く、透明性が高い

● 解約控除の心配がない

● 商品の入れ替えや売却も自由

● 運用益はすべて非課税

これほど資産形成に特化した制度は他にありません。

保障がすでに備わっている人や、保障を別に確保できる人にとっては、 わざわざ高コストの変額保険を選ぶ理由は見当たらないでしょう。

関連記事:

保険の目的は、万が一に備える“守り”、運用の目的は、将来に向けて資産を“育てる”こと。

この2つを無理やりひとつの保険にまとめると、どちらも中途半端になってしまう。 だからこそ、最適な手段をそれぞれ選んで組み合わせるという戦略がとても有効なのです。

具体的な数字で比較してみましょう。

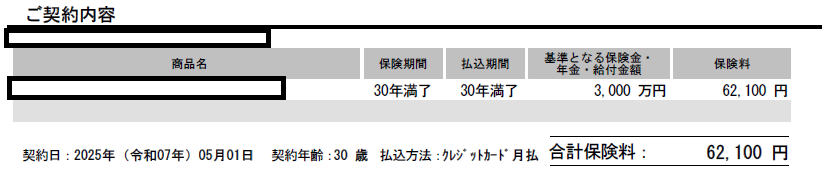

変額養老保険を例にみると、 30代男性3,000万円の保険金額、30年払いの場合、月62,100円になります。

この2つを無理やりひとつの保険にまとめると、どちらも中途半端になってしまう。 だからこそ、最適な手段をそれぞれ選んで組み合わせるという戦略がとても有効なのです。

具体的な数字で比較してみましょう。

変額養老保険を例にみると、 30代男性3,000万円の保険金額、30年払いの場合、月62,100円になります。

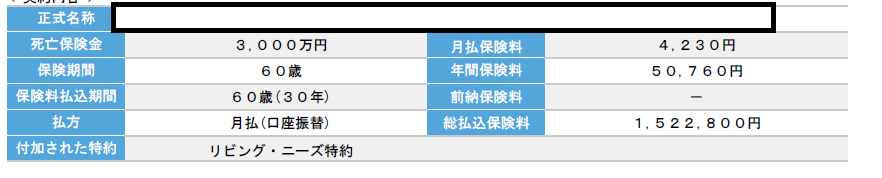

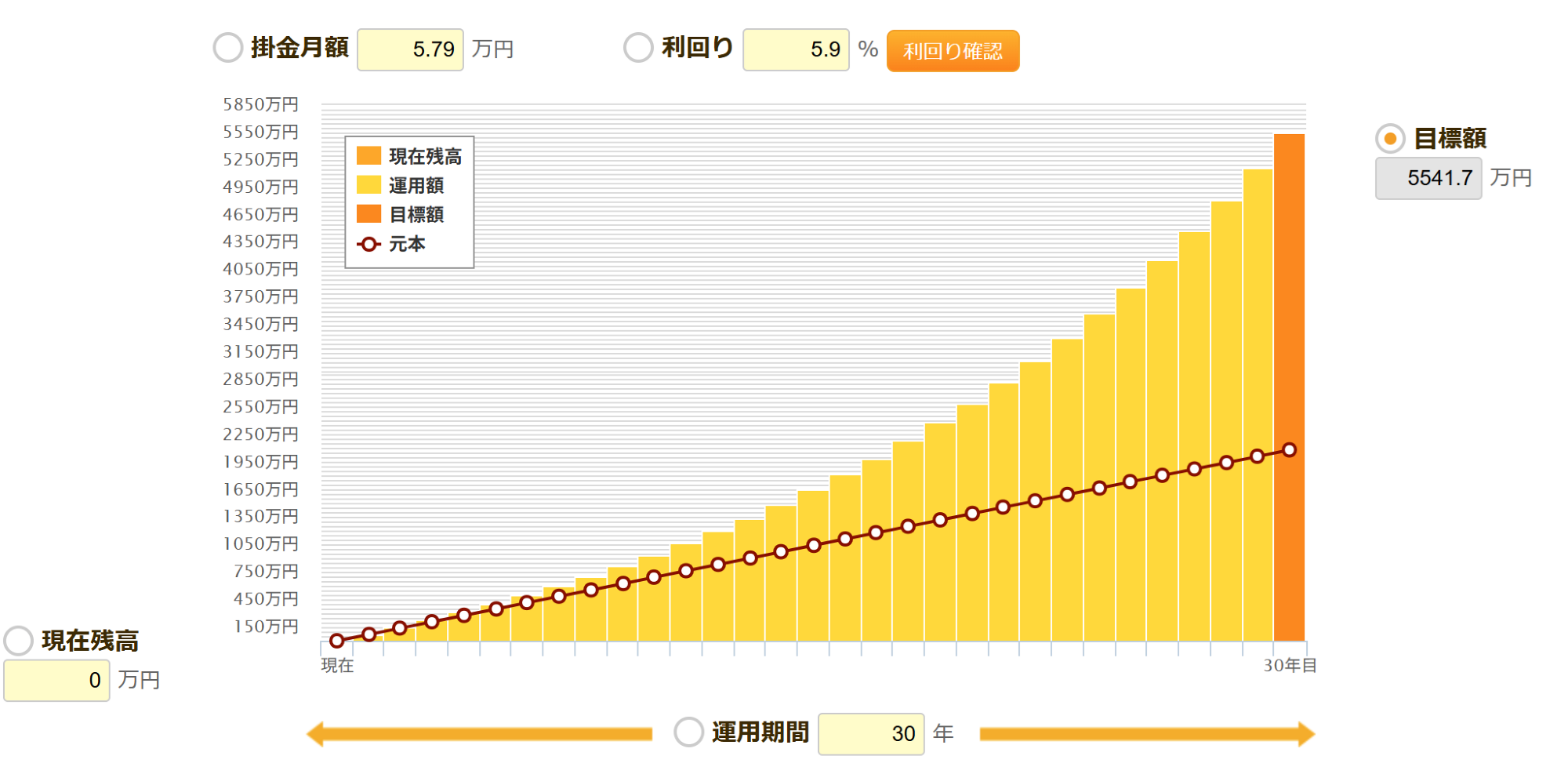

同じ3,000万円の保険金額で30年の掛捨て保険に入ると、タバコ吸わない健康な方なら月4,230円の保険料で入れます。

となると、変額養老保険と比較すると、同じ3,000万円でも62,100円と4,230円で、57,870円の差があります。

これを投資信託の管理費用を0.1%と仮定して引いて5.9%で運用すると、30年後は5,541万円なります。

これを投資信託の管理費用を0.1%と仮定して引いて5.9%で運用すると、30年後は5,541万円なります。

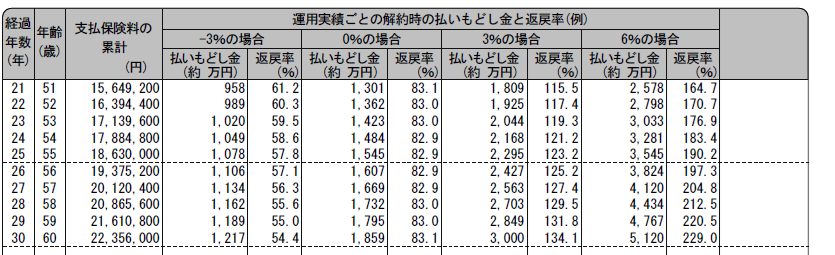

一方、変額養老保険の保険会社からの情報を確認すると、6%運用でも5,120万円にしかなりません。

この通り、掛け捨て保険+新NISAの方がパフォーマンスはよくなるのです。

保障を持ちながらの運用は効率が格段に悪いので、コストも安く抑えられる“掛け捨て+NISA”の組み合わせが最適です。

保障を持ちながらの運用は効率が格段に悪いので、コストも安く抑えられる“掛け捨て+NISA”の組み合わせが最適です。

|

保障と運用は、目的が異なるもの。 だからこそ、保険は「守るため」に、NISAは「育てるため」に使いましょう。

この“目的別最適戦略”が、 保障と資産形成をどちらも大事にしたい人にとって、最も現実的でコスパの良い選択肢です。

皆さんの「保険と投資の正しい選び方」に少しでも貢献できたら嬉しいです。お金のことでわからないことや不安なことがあれば、下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

この“目的別最適戦略”が、 保障と資産形成をどちらも大事にしたい人にとって、最も現実的でコスパの良い選択肢です。

皆さんの「保険と投資の正しい選び方」に少しでも貢献できたら嬉しいです。お金のことでわからないことや不安なことがあれば、下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。