世帯年収1200万円で8000万円の住宅ローンを組んでもいい?FPが解説

2025年10月17日

執筆者:土屋 ごう

執筆者:土屋 ごう

住宅価格や金利の上昇が続く昨今、8,000万、1億といった家も珍しくなくなり、マイホーム購入に関するご相談も増えています。

世帯年収が1,200万円あれば手が届きそうにみえますが、結論からいうと、条件次第で購入できるかどうかが分かれるギリギリのラインです。

本記事では「世帯年収1,200万円で8,000万円の家を買えるのか(住宅ローンを組めるか)」をテーマに、買ってもよい条件や、住宅ローンの組み方を解説します。

世帯年収が1,200万円あれば手が届きそうにみえますが、結論からいうと、条件次第で購入できるかどうかが分かれるギリギリのラインです。

本記事では「世帯年収1,200万円で8,000万円の家を買えるのか(住宅ローンを組めるか)」をテーマに、買ってもよい条件や、住宅ローンの組み方を解説します。

- 世帯年収1,200万円で8,000万円の住宅ローンを組める家庭

- 【必須】共働き

- 30代の夫婦

- 収入アップを予定している

- それなりに貯蓄がある

- 教育費を除く月々の生活費が30万円程度である

- 8,000万円の住宅ローンの組み方

- 頭金なし・フルローン

- 返済期間:35年

- 変動金利 / 固定金利はどちらでもよい

- 返済額の目安は約26.5万円

- もしものときの戦略

- 【参考】世帯年収1,200万円の家庭における住宅ローンの目安

- 住宅ローンを考えるとき覚えておいてほしい2つの基準

- 1. 借りられる金額ではなく「返していける金額」を基準にする

- 2. 今返せる額ではなく「返し続けられる額」を基準にする

- 世帯年収1,200万円で8,000万円の家は条件つきで購入可能

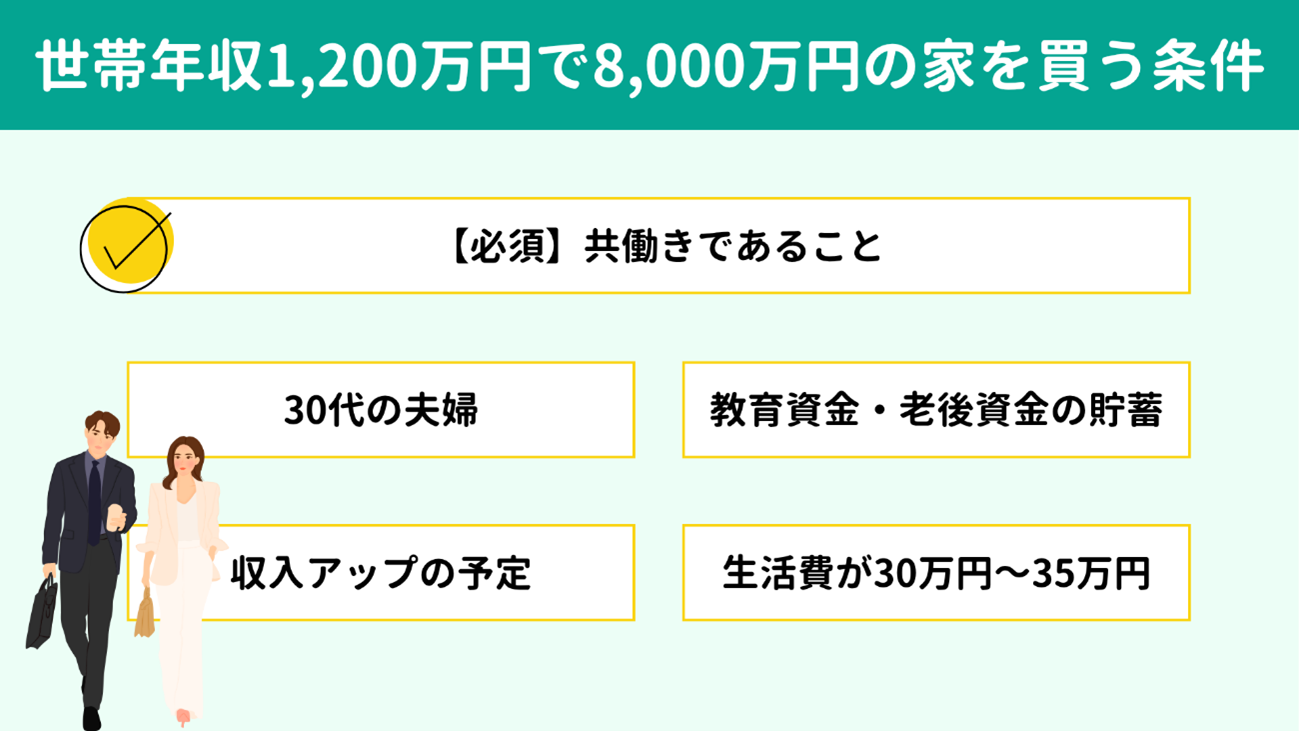

年収1,200万円世帯のうち、8,000万円の家を買える家庭の条件は以下のとおりです。

【必須】共働き

【必須】共働き 30代の夫婦

30代の夫婦 収入アップを予定している

収入アップを予定している 教育資金や老後資金の準備がある程度進んでいる

教育資金や老後資金の準備がある程度進んでいる 教育費を除く月々の生活費が30万円〜35万円程度

教育費を除く月々の生活費が30万円〜35万円程度ひとつずつ詳細をみていきましょう。

世帯年収は同じ1,200万円でも、共働きと片働きとでは手取り額が異なります。

基本的には、 手取り額は共働きのほうが多くなります。なぜなら、日本の所得税は収入が高くなるほど税率も上がるしくみだからです。

また、子ども(被扶養者)の有無や、夫婦それぞれの年収なども手取り額に影響を与える要素です。

目安として、40歳未満の共働き夫婦で子どもが2人いる年収1,200万円世帯なら、手取り収入はおよそ950万円になるでしょう。

大まかに、子どもが0〜1人なら手取り年収は額面年収の75%〜80%程度、2人以上なら80%〜85%程度になります。

基本的には、 手取り額は共働きのほうが多くなります。なぜなら、日本の所得税は収入が高くなるほど税率も上がるしくみだからです。

また、子ども(被扶養者)の有無や、夫婦それぞれの年収なども手取り額に影響を与える要素です。

目安として、40歳未満の共働き夫婦で子どもが2人いる年収1,200万円世帯なら、手取り収入はおよそ950万円になるでしょう。

大まかに、子どもが0〜1人なら手取り年収は額面年収の75%〜80%程度、2人以上なら80%〜85%程度になります。

年齢が若ければその分リタイアまでの時間も長いため、35年ローンを組んだとしても、年金生活に入るときにローンを完済できる可能性が高まります。

たとえば35歳で35年ローンを組んだら、完済年齢は70歳です。一方、多くの方が65歳で仕事を完全にリタイアして年金生活に入ります。そうなると、リタイアからの5年間、どのようにローンを返し続けるのかメドを立てておく必要があります。

若いうちは収入の伸び代もありますし、お金を貯めやすい時期も出てくるでしょう。

したがって、30代であれば、8,000万円の家を買っても住宅ローンの返済と、教育資金・老後資金の準備を両立しやすいといえます。

たとえば35歳で35年ローンを組んだら、完済年齢は70歳です。一方、多くの方が65歳で仕事を完全にリタイアして年金生活に入ります。そうなると、リタイアからの5年間、どのようにローンを返し続けるのかメドを立てておく必要があります。

若いうちは収入の伸び代もありますし、お金を貯めやすい時期も出てくるでしょう。

したがって、30代であれば、8,000万円の家を買っても住宅ローンの返済と、教育資金・老後資金の準備を両立しやすいといえます。

世帯年収1,200万円に対して8,000万円の住宅はチャレンジングな水準です。しかし年収が増えれば話は変わってきます。

昇進や転職などで収入アップを見込めるのであれば、月々の返済や貯蓄の余力を少しずつ高められるでしょう。

ただし、注意点が2つあります。

まず、年収が上がっても 生活水準は上がらないこと。入ってくるお金が増えた分、出ていくお金も増えてしまう方が少なくありませんが、それでは本末転倒です。

もうひとつは、物価の上昇です。

近年、物価の上昇が続いており、2020年とくらべて2025年の物価は約10%上昇しています。(※)仮に年収が5%アップしたとしても、そのまま横ばいであればあっという間に物価の上昇に追い抜かれてしまいます。

ここはなかなか難しいところかもしれませんが、単に「収入が増えるから大丈夫」と判断するのではなく、増え幅や収入アップの継続性も考慮したいところです。

※参考:2020年基準 消費者物価指数 全国 2025年(令和7年)8月分|総務省

昇進や転職などで収入アップを見込めるのであれば、月々の返済や貯蓄の余力を少しずつ高められるでしょう。

ただし、注意点が2つあります。

まず、年収が上がっても 生活水準は上がらないこと。入ってくるお金が増えた分、出ていくお金も増えてしまう方が少なくありませんが、それでは本末転倒です。

もうひとつは、物価の上昇です。

近年、物価の上昇が続いており、2020年とくらべて2025年の物価は約10%上昇しています。(※)仮に年収が5%アップしたとしても、そのまま横ばいであればあっという間に物価の上昇に追い抜かれてしまいます。

ここはなかなか難しいところかもしれませんが、単に「収入が増えるから大丈夫」と判断するのではなく、増え幅や収入アップの継続性も考慮したいところです。

※参考:2020年基準 消費者物価指数 全国 2025年(令和7年)8月分|総務省

各世帯で家計の状況は異なるため「いくらあれば安心」と具体的な金額の提示は難しいところですが、今現在の蓄えの有無で将来の安心感が大きく変わってきます。

たとえば、子どもが2人いる世帯が8,000万円の住宅ローンを組んだら、その後は貯蓄や老後のための積み立てにはなかなか手が回らなくなる可能性が高いといえます。

さらに、子どもを2人とも私立中学に進学させたいと希望するならば、すでにある程度の貯蓄がなければ相当難しいでしょう。

すなわち、8,000万円の住宅ローンを借りられたとしても、その 返済に加えて教育資金や老後資金まで準備できるかどうかが重要です。

とくに、教育資金は老後資金よりも準備する期間が短く、進路によって大きく差が出ます。家を買う前に必ず一度立ち止まり、いつまでにいくら必要なのか見積もっておきましょう。

【関連記事】

たとえば、子どもが2人いる世帯が8,000万円の住宅ローンを組んだら、その後は貯蓄や老後のための積み立てにはなかなか手が回らなくなる可能性が高いといえます。

さらに、子どもを2人とも私立中学に進学させたいと希望するならば、すでにある程度の貯蓄がなければ相当難しいでしょう。

すなわち、8,000万円の住宅ローンを借りられたとしても、その 返済に加えて教育資金や老後資金まで準備できるかどうかが重要です。

とくに、教育資金は老後資金よりも準備する期間が短く、進路によって大きく差が出ます。家を買う前に必ず一度立ち止まり、いつまでにいくら必要なのか見積もっておきましょう。

【関連記事】

8,000万円の住宅ローンを組んだ場合、

毎月の給料からローンを返済して50万円ほど残るかどうかがひとつの目安です。

手取りの年収が950万円(1ヵ月あたり約79万円)で毎月の住宅ローン返済額が25万円だとすると、残りは54万円です。

また、これまで数百世帯のご相談をうかがってきた経験から、首都圏暮らしで子ども2人の家族なら生活費が月々30万円〜35万円、教育費は15万円〜20万円はかかるといえます。

給料から住宅ローンを返済し、生活費と教育費を払ったらギリギリですよね。

なお、生活費30万円〜35万円は、外食やレジャーが比較的少ない世帯での金額です。支出が多い場合は、お金の使い方かマイホームの予算の見直しが必要になります。

手取りの年収が950万円(1ヵ月あたり約79万円)で毎月の住宅ローン返済額が25万円だとすると、残りは54万円です。

また、これまで数百世帯のご相談をうかがってきた経験から、首都圏暮らしで子ども2人の家族なら生活費が月々30万円〜35万円、教育費は15万円〜20万円はかかるといえます。

給料から住宅ローンを返済し、生活費と教育費を払ったらギリギリですよね。

なお、生活費30万円〜35万円は、外食やレジャーが比較的少ない世帯での金額です。支出が多い場合は、お金の使い方かマイホームの予算の見直しが必要になります。

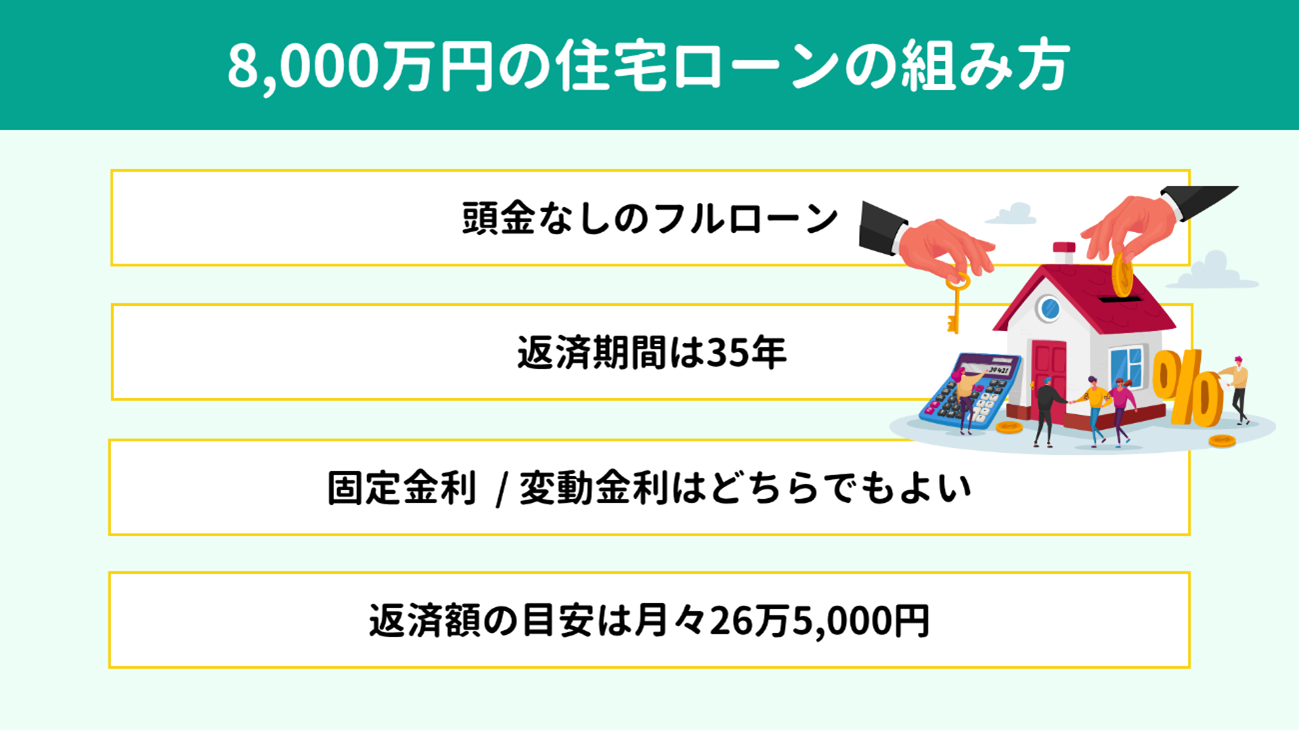

さて、実際に世帯年収1,200万円で8,000万円の家を買うなら、ローンの組み方は以下が現実的です。

頭金なしのフルローン

頭金なしのフルローン 返済期間は35年

返済期間は35年 固定金利 / 変動金利はどちらでもよい

固定金利 / 変動金利はどちらでもよい 返済額の目安は約26.5万円

返済額の目安は約26.5万円万が一の際の戦略もくわえて、それぞれ整理していきましょう。

基本的には、頭金なしでフルローンを組みます。つまり、

住宅ローンの借入額=物件価格となります。

住宅購入で生じる実費や目先の教育費などを考慮して、手元資金をできるだけ温存したいためです。

少し余談になりますが、8,000万円の住宅ローンは背伸びした借入額となりますので、共働きを続ける覚悟を持ってくださいね。

とくに子育て中の方や、子どもが生まれる予定の方は、どこかのタイミングで「仕事よりも子育てを優先したい」と思うタイミングが出てくるかもしれません。

しかし高額なローンを組むと、働き方については柔軟な対応が難しくなります。後悔のない選択をするためにも、覚えておいてほしいポイントです。

住宅購入で生じる実費や目先の教育費などを考慮して、手元資金をできるだけ温存したいためです。

少し余談になりますが、8,000万円の住宅ローンは背伸びした借入額となりますので、共働きを続ける覚悟を持ってくださいね。

とくに子育て中の方や、子どもが生まれる予定の方は、どこかのタイミングで「仕事よりも子育てを優先したい」と思うタイミングが出てくるかもしれません。

しかし高額なローンを組むと、働き方については柔軟な対応が難しくなります。後悔のない選択をするためにも、覚えておいてほしいポイントです。

返済期間は35年を基本として考えましょう。その理由は2つあります。

まず、返済期間が短いと、利息が少なくなって返済総額も減りますが、毎月の返済負担が大きくなり、現実的ではなくなってしまいます。

次に、35年であれば、仕事を完全にリタイアする時期に完済できるメドを比較的立てやすいためです。

35歳で35年ローンを組めば完済年齢は70歳となり、65歳で完全にリタイアするなら返済がまだ5年分残りますが、残高はかなり減っているでしょう。退職金での繰上返済も視野に入ります。

また教育費のピークを過ぎ、生じた余裕でNISAやiDeCoを使って運用できれば、それなりに資産の増加も期待できます。

仕事を完全にリタイアする時期に完済しなければいけないわけではなく、 完済の「メドが立っているか」が重要です。

月々の返済ばかりに注目してしまいがちですが、リタイア時の残債も考慮すると、多くの場合35年が適切な期間だといえます。

まず、返済期間が短いと、利息が少なくなって返済総額も減りますが、毎月の返済負担が大きくなり、現実的ではなくなってしまいます。

次に、35年であれば、仕事を完全にリタイアする時期に完済できるメドを比較的立てやすいためです。

35歳で35年ローンを組めば完済年齢は70歳となり、65歳で完全にリタイアするなら返済がまだ5年分残りますが、残高はかなり減っているでしょう。退職金での繰上返済も視野に入ります。

また教育費のピークを過ぎ、生じた余裕でNISAやiDeCoを使って運用できれば、それなりに資産の増加も期待できます。

仕事を完全にリタイアする時期に完済しなければいけないわけではなく、 完済の「メドが立っているか」が重要です。

月々の返済ばかりに注目してしまいがちですが、リタイア時の残債も考慮すると、多くの場合35年が適切な期間だといえます。

変動金利は、固定金利よりも低水準ですが、今後の金利上昇が懸念材料です。

固定金利は、変動金利よりは水準が上がるものの、完済まで金利が変わらない点が魅力です。

参考までに、2025年4月の調査(※)では、変動金利を選ぶ方が8割近くにのぼりますが、わたし個人的には どちらでも問題ないと考えています。

ただし、シミュレーションする際は水準が高い固定金利で試算しましょう。

なお、2025年10月時点で、変動金利は約0.8%の水準、固定金利(フラット35)は2.0%で、その差は1.2%あります。

金利は今後も緩やかに上昇を続けるとみられており、変動金利の1回の利上げ幅はおおおよそ0.25%です。つまり、あと5回利上げがあると、現在の固定金利と同程度の水準になる想定です。

これをどう受け取るかは人それぞれですが、金利の上昇が心配な方や返済額を安定させたい方は固定金利を選ぶとよいでしょう。

※参考:住宅ローン利用者の実態調査【住宅ローン利用者調査(2025年4月調査)】|住宅金融支援機構

固定金利は、変動金利よりは水準が上がるものの、完済まで金利が変わらない点が魅力です。

参考までに、2025年4月の調査(※)では、変動金利を選ぶ方が8割近くにのぼりますが、わたし個人的には どちらでも問題ないと考えています。

ただし、シミュレーションする際は水準が高い固定金利で試算しましょう。

なお、2025年10月時点で、変動金利は約0.8%の水準、固定金利(フラット35)は2.0%で、その差は1.2%あります。

金利は今後も緩やかに上昇を続けるとみられており、変動金利の1回の利上げ幅はおおおよそ0.25%です。つまり、あと5回利上げがあると、現在の固定金利と同程度の水準になる想定です。

これをどう受け取るかは人それぞれですが、金利の上昇が心配な方や返済額を安定させたい方は固定金利を選ぶとよいでしょう。

※参考:住宅ローン利用者の実態調査【住宅ローン利用者調査(2025年4月調査)】|住宅金融支援機構

さて、ここで一度、これまでの条件をおさらいしてみましょう。

世帯年収1,200万円(手取りで950万円)

世帯年収1,200万円(手取りで950万円) 頭金なし・フルローンで借入額は8,000万円

頭金なし・フルローンで借入額は8,000万円 返済期間は35年

返済期間は35年 固定金利で2%

固定金利で2%この条件でシミュレーションすると、毎月の返済額は約26万5,000円になります。

手取りの月収は約79万円ですから、住宅ローンを返済すると残りは約52万5,000円です。首都圏暮らしで子どもが2人いる家庭なら、 毎月の生活費が30万円〜35万円、教育費が15万円〜20万円の水準であれば、赤字にならず生活を営めるでしょう。

なお、毎月の生活費については、以下の2点に注意してくださいね。

● 現在支払っている家賃は生活費から差し引く(住宅ローンの返済に充てる)

● 住宅ローンの返済以外にかかる費用を生活費に加える

固定資産税(年間10万円〜30万円ほど)

修繕積立金・管理費・駐車場代(マンションの場合)

火災保険・地震保険の更新料

この2点を踏まえて、毎月30万円〜35万円に収まるかどうか考えてみましょう。

外食やレジャーがそれほど多くなく、支出が抑えられている家庭ならこの範囲に収まるはずです。

また、教育費に目を向けて、今後も返済を続けられるか考えてみます。

もしも子ども2人とも私立中学に進学させたいと希望しているなら、今は返済できても、この先は貯蓄または収入アップがなければかなり厳しくなるでしょう。

参考までに0.8%の変動金利で住宅ローンを組んだ場合、月々の返済額は約21万8,000円になります。

また、6年目に1.0%へ、11年目に1.25%へ金利が上昇すると、月々の返済額は下表のとおりになります。

手取りの月収は約79万円ですから、住宅ローンを返済すると残りは約52万5,000円です。首都圏暮らしで子どもが2人いる家庭なら、 毎月の生活費が30万円〜35万円、教育費が15万円〜20万円の水準であれば、赤字にならず生活を営めるでしょう。

なお、毎月の生活費については、以下の2点に注意してくださいね。

● 現在支払っている家賃は生活費から差し引く(住宅ローンの返済に充てる)

● 住宅ローンの返済以外にかかる費用を生活費に加える

固定資産税(年間10万円〜30万円ほど)

修繕積立金・管理費・駐車場代(マンションの場合)

火災保険・地震保険の更新料

この2点を踏まえて、毎月30万円〜35万円に収まるかどうか考えてみましょう。

外食やレジャーがそれほど多くなく、支出が抑えられている家庭ならこの範囲に収まるはずです。

また、教育費に目を向けて、今後も返済を続けられるか考えてみます。

もしも子ども2人とも私立中学に進学させたいと希望しているなら、今は返済できても、この先は貯蓄または収入アップがなければかなり厳しくなるでしょう。

参考までに0.8%の変動金利で住宅ローンを組んだ場合、月々の返済額は約21万8,000円になります。

また、6年目に1.0%へ、11年目に1.25%へ金利が上昇すると、月々の返済額は下表のとおりになります。

| 返済時期 | 金利 | 毎月の返済額 |

| 〜5年目 | 0.8% | 約21万8,000円 |

| 6年目〜10年目 | 1.0% | 約22万5,000円 |

| 11年目〜 | 1.25% | 約23万円 |