退職金は一時金と年金受け取りどちらが得?税金・運用までFPが解説

2026年1月23日

執筆者:土屋 ごう

執筆者:土屋 ごう

定年退職で受け取る退職金は老後資金の柱となるまとまったお金です。

同じ金額でも、受け取り方次第で手取り額に差が出ることは何となくご存じでしょう。場合によっては数百万円の差となるケースもみられます。

こうした事実を踏まえると、安心した老後を送るためにご自身にとって最適な選択を真剣に考えざるを得ませんよね。

本記事では、退職金の受け取り方による税金・社会保険料の違いを具体的な数字で比べるとともに、企業年金やiDeCoも含めた受け取り戦略と運用まで徹底解説します。

30年近くにわたる老後生活の不安を安心に変えるヒントとしてお役立てください。

\YouTubeチャンネル運用中/

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

同じ金額でも、受け取り方次第で手取り額に差が出ることは何となくご存じでしょう。場合によっては数百万円の差となるケースもみられます。

こうした事実を踏まえると、安心した老後を送るためにご自身にとって最適な選択を真剣に考えざるを得ませんよね。

本記事では、退職金の受け取り方による税金・社会保険料の違いを具体的な数字で比べるとともに、企業年金やiDeCoも含めた受け取り戦略と運用まで徹底解説します。

30年近くにわたる老後生活の不安を安心に変えるヒントとしてお役立てください。

\YouTubeチャンネル運用中/

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

- 退職金制度は大きく分けて3種類

- 1. 退職一時金制度

- 2. 確定給付企業年金(DB)

- 3. 企業型確定拠出年金(企業型DC、401K)

- 退職金は一時金受け取りのほうが得

- 一時金受け取り

- ・税金と手取り額

- ・一時金で受け取る注意点

- 年金受け取り

- ・税金・社会保険料と手取り額

- ・年金受け取りの注意点

- 企業型確定拠出年金・iDeCoは一時金受け取りでOK

- 退職所得控除の枠を超える場合は一時金と年金の併用を

- 退職所得控除の落とし穴

- ・退職一時金を先に受け取る場合の20年ルール

- ・企業型DC・iDeCoを先に受け取る場合の10年ルール

- ・ルールに則ると退職所得控除の別枠使用はほぼ不可能

- 退職金の運用方法

- 退職金を運用すべき理由

- おすすめの運用方法は3種類

- ・世界株で運用している投資信託

- ・債券(米ドル建ての社債)

- ・外貨建て保険

- 退職金でやってはいけない4つの注意点

- 1. 年金形式の安心感の過大評価

- 2. 一時金で受け取った退職金の無計画な使用

- 3. 金融機関が勧める高コスト商品への投資

- 4. 理解できない商品への投資

- 税制と資産寿命を踏まえて戦略的な受け取り・運用を

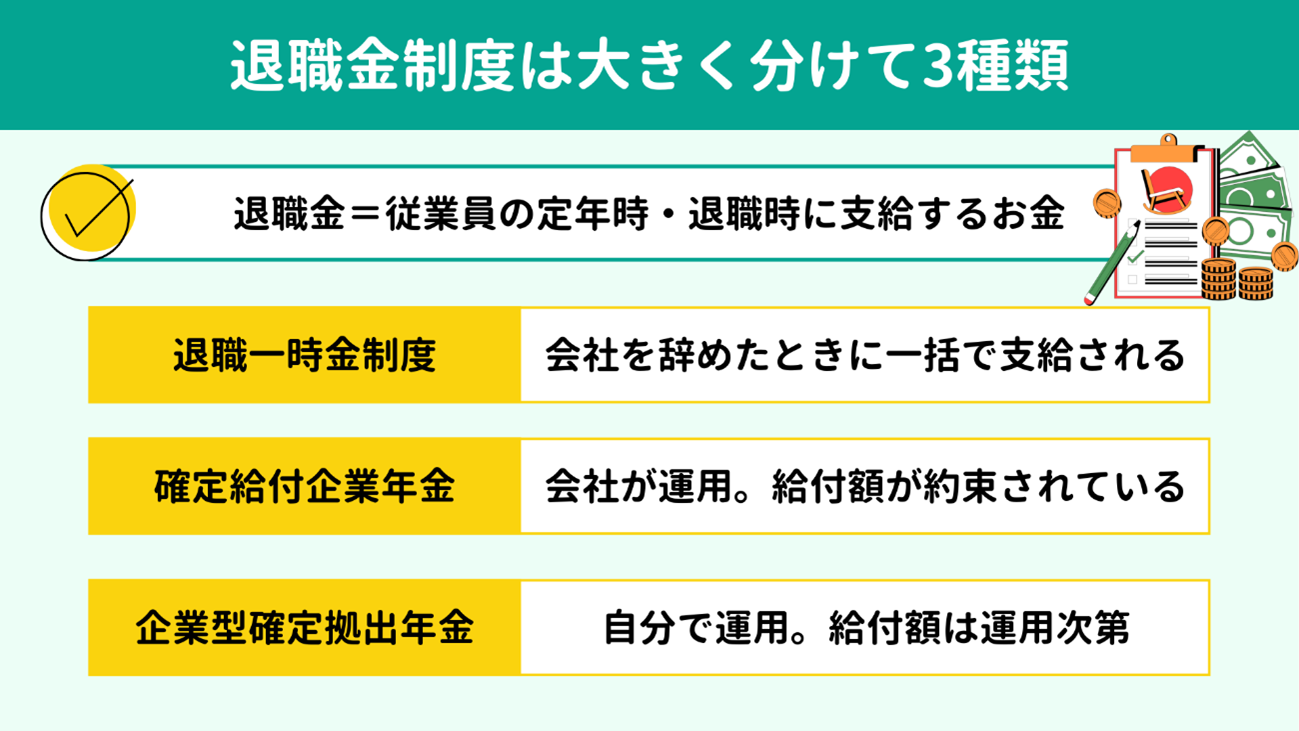

退職金とは、会社が従業員の定年時・退職時に支給する、まとまった資金です。

ただし、ひと口に「退職金」といっても退職一時金や企業年金など複数の制度に分かれており、この違いが受け取り方や税金の計算方法に直結します。

まずは退職一時金と、企業年金(確定給付企業年金、企業型確定拠出年金)について整理していきましょう。

ただし、ひと口に「退職金」といっても退職一時金や企業年金など複数の制度に分かれており、この違いが受け取り方や税金の計算方法に直結します。

まずは退職一時金と、企業年金(確定給付企業年金、企業型確定拠出年金)について整理していきましょう。

| 退職一時金制度 | |

| 運用 | − |

| 給付額 | 会社の規定による |

| 受け取り方 | 一時金 |

| 企業年金制度 | 確定給付企業年金 (DB) |

企業型確定拠出年金 (企業型DC、401K) |

| 運用 | 会社が運用 | 自分で運用 |

| 給付額 | あらかじめ確定 | 不確定 |

| 受け取り方 | 年金が基本 | 選べる |

退職一時金制度は、

会社を辞めたときにお金が一括で支給されるもっともシンプルなしくみです。

退職金の原資は会社が準備し、支給額も会社が定めます。

ちなみに、退職一時金のみを有する会社は69%で、退職一時金と企業年金の両方を有する会社が21.4%です。あわせると約9割にのぼり、退職一時金を受け取れる会社員は非常に多いといえます。

また大卒の定年退職者についてその平均額をみると、退職一時金制度のみの会社で1,623万円、企業年金と併用している会社で合計2,261万円の給付となっています。(※)

※参考:令和5年就労条件総合調査の概況|厚生労働省

退職金の原資は会社が準備し、支給額も会社が定めます。

ちなみに、退職一時金のみを有する会社は69%で、退職一時金と企業年金の両方を有する会社が21.4%です。あわせると約9割にのぼり、退職一時金を受け取れる会社員は非常に多いといえます。

また大卒の定年退職者についてその平均額をみると、退職一時金制度のみの会社で1,623万円、企業年金と併用している会社で合計2,261万円の給付となっています。(※)

※参考:令和5年就労条件総合調査の概況|厚生労働省

確定給付企業年金(DB)は企業年金制度の一種です。

将来の 給付額があらかじめ約束されている点が大きな特徴で、掛金は会社が外部に積み立てて運用していきます。社員にとっては運用の手間が省ける反面、運用の自由度はありません。

受け取り方は年金形式が基本ですが、なかには一時金との選択制をとっている会社もみられます。

将来の 給付額があらかじめ約束されている点が大きな特徴で、掛金は会社が外部に積み立てて運用していきます。社員にとっては運用の手間が省ける反面、運用の自由度はありません。

受け取り方は年金形式が基本ですが、なかには一時金との選択制をとっている会社もみられます。

企業型確定拠出年金も企業年金の一種で、会社が掛金を拠出し、

運用は社員が自らおこないます。給付額は運用成績によって増減するため、将来いくら受け取れるのかはフタを開けてみなければ分かりません。

また、受け取り方は一時金・年金・両者の併用から選べるケースが一般的です。

整理すると、自分で運用する点、将来の給付額が不確実である点、受け取り方が選べる点が、DBとのおもな違いです。

また、受け取り方は一時金・年金・両者の併用から選べるケースが一般的です。

整理すると、自分で運用する点、将来の給付額が不確実である点、受け取り方が選べる点が、DBとのおもな違いです。

では一時金形式と年金形式では、どちらの受け取り方のほうが得になるのでしょうか。

結論からいうと、極めて大きな税制優遇を受けられる一時金のほうがお得といえます。

なぜなら、税金と社会保険料の負担に差が出るためです。たとえば同じ3,000万円の給付額であれば、手取り額の差は200万円近くになります。

ここでは、受け取り方による税金・社会保険料の負担の違いを具体的な数字を使って解説します。

結論からいうと、極めて大きな税制優遇を受けられる一時金のほうがお得といえます。

なぜなら、税金と社会保険料の負担に差が出るためです。たとえば同じ3,000万円の給付額であれば、手取り額の差は200万円近くになります。

ここでは、受け取り方による税金・社会保険料の負担の違いを具体的な数字を使って解説します。

一時金受け取りの最大のメリットは、圧倒的な税制優遇と、社会保険料の対象外である点です。具体的な数字を使って税金と手取り額を計算するとともに、一時金受け取りで注意したい点をみていきましょう。

ここでは、勤続30年で退職金3,000万円のケースを例に、税金と手取り額を計算してみましょう。

一時金で受け取る場合、税負担を軽減する制度である退職所得控除が適用されます。

一時金で受け取る場合、税負担を軽減する制度である退職所得控除が適用されます。

| 勤続年数 | 控除額 |

| 20年以下 | 40万円×勤続年数 |

| 20年超 | 800万円+70万円×(勤続年数−20) |

上表に当てはめて計算すると、退職所得控除額は1,500万円になります。

退職所得控除額=800万円+70万円×(30年−20年)=1,500万円

このうち、課税対象となる金額は半分の750万円です。

一時金で受け取る退職金は、退職所得控除を引いたあと、さらに2分の1にした額に対して課税されると決まっているためです。

課税対象=(3,000万円−1,500万円)×1/2=750万円

このとき所得税・住民税は合計でおよそ200万円です。

また社会保険料については、一時金受け取りの場合には負担が生じません。

結果として、手取り額は3,000万円−約200万円=約2,800万円となります。

退職所得控除額=800万円+70万円×(30年−20年)=1,500万円

このうち、課税対象となる金額は半分の750万円です。

一時金で受け取る退職金は、退職所得控除を引いたあと、さらに2分の1にした額に対して課税されると決まっているためです。

課税対象=(3,000万円−1,500万円)×1/2=750万円

このとき所得税・住民税は合計でおよそ200万円です。

また社会保険料については、一時金受け取りの場合には負担が生じません。

結果として、手取り額は3,000万円−約200万円=約2,800万円となります。

一時金で受け取る場合はとくに、その後の

運用までセットで考える必要があります。

実際に自身の退職金について一時金形式と年金形式を比べたときには、総受取額は年金形式のほうが多いケースが一般的です。

なぜなら年金形式では数年〜数十年かけて退職金を受け取っていくため、その期間分の利息まで計算されているからです。

言い換えれば、退職金を一時金で受け取ったまま運用しなければ、年金形式で受け取るよりも手取り額が少なくなる可能性があります。

一時金で受け取るなら運用は欠かせない点を覚えておきましょう。

実際に自身の退職金について一時金形式と年金形式を比べたときには、総受取額は年金形式のほうが多いケースが一般的です。

なぜなら年金形式では数年〜数十年かけて退職金を受け取っていくため、その期間分の利息まで計算されているからです。

言い換えれば、退職金を一時金で受け取ったまま運用しなければ、年金形式で受け取るよりも手取り額が少なくなる可能性があります。

一時金で受け取るなら運用は欠かせない点を覚えておきましょう。

年金形式での受け取りは、毎月一定額を受け取れる安心感がある一方で税金・社会保険料の負担が重くなりやすい点、インフレに弱い点に注意が必要です。

ここでも、税金・社会保険料・手取り額を具体的な数字を使って計算し、年金受け取りで意識したいポイントを紹介します。

ここでも、税金・社会保険料・手取り額を具体的な数字を使って計算し、年金受け取りで意識したいポイントを紹介します。

勤続30年・退職金3,000万円の条件は先ほどと同様で、年間150万円ずつ20年かけて年金形式で受け取っていくケースを例に、税金・社会保険料・手取り額を計算してみましょう。ただし、ほかの所得状況によって税・社会保険料の負担額は変わるため、あくまで参考値としてください。

年金形式で受け取る場合、64歳までの期間と65歳以降の期間に分けて計算していきます。公的年金などにかかる税負担を軽減する制度である公的年金等控除の額が異なるためです。

年金形式で受け取る場合、64歳までの期間と65歳以降の期間に分けて計算していきます。公的年金などにかかる税負担を軽減する制度である公的年金等控除の額が異なるためです。

| <60歳〜64歳> この5年間は、公的年金等控除が60万円となります。したがって、課税対象となる額は90万円です。 課税対象=150万円−60万円=90万円 所得税5%・住民税10%と控えめに仮定しても、13.5万円の税負担が生じます。 税金=90万円×15%=13.5万円 さらに、年金受け取りの場合は社会保険料の対象となります。国民健康保険料が約9万円かかり、税金と社会保険料の負担額は合計22.5万円ほどになります。 端数を切り捨てて年間でざっくり20万円の負担としても、5年間で100万円です。 |

| <65歳以降> 65歳以降になると公的年金等控除は110万円に増え、課税対象は40万円となります。 課税対象=150万円−110万円=40万円 所得税・住民税は64歳までと同様15%とすると6万円です。 税金=40万円×15%=6万円 社会保険料は約4万円の国民健康保険料に加えて介護保険料が5万円〜8万円ほどかかります。 税金と社会保険料を合計すると、年間で約15万円〜約18万円の負担となります。 仮に18万円の負担が15年続くとすれば、合計で270万円ですね。 |

20年間トータルの手取り額を計算すると、2,630万円になります。

20年間の手取り額=3,000万円−(100万円+270万円)=2,630万円

同じ3,000万円を一時金で受け取ると手取りは2,800万円ほどでしたから、比較すると年金形式のほうが200万円近く少ないと分かります。

20年間の手取り額=3,000万円−(100万円+270万円)=2,630万円

同じ3,000万円を一時金で受け取ると手取りは2,800万円ほどでしたから、比較すると年金形式のほうが200万円近く少ないと分かります。

年金形式は毎月受け取れる安心感があるものの、将来も絶対に安心とは言い切れません。

総受取額は一時金より多くみえることがありますが、受け取り期間の長さ分の利息が上乗せして計算されているためです。

しかしその利率は低く、物価の上昇率に負けてしまうおそれがあり、そうなると将来的に実質的な購買力は下がっていきます。

年金受け取りを選ぶなら、毎月の安心感だけでなく 将来的な資産の状況までよく考えたうえでの判断が求められます。

総受取額は一時金より多くみえることがありますが、受け取り期間の長さ分の利息が上乗せして計算されているためです。

しかしその利率は低く、物価の上昇率に負けてしまうおそれがあり、そうなると将来的に実質的な購買力は下がっていきます。

年金受け取りを選ぶなら、毎月の安心感だけでなく 将来的な資産の状況までよく考えたうえでの判断が求められます。

企業型確定拠出年金(企業型DC)やiDeCoは、一時金・年金・両者の併用と受け取り方を選べる点が特徴です。

一時金で受け取れば退職所得控除の対象になりますので、基本的には一時金受け取りで問題ありません。

ただし、退職所得控除の額は800万円+70万円×(勤続年数−20)が上限です。退職一時金の受け取りで控除の枠を使いきってしまう方は、企業型DCやiDeCoについては「 一時金と年金の併用」が現実的な受け取り戦略といえるでしょう。

ここではその詳細や理由を解説します。

一時金で受け取れば退職所得控除の対象になりますので、基本的には一時金受け取りで問題ありません。

ただし、退職所得控除の額は800万円+70万円×(勤続年数−20)が上限です。退職一時金の受け取りで控除の枠を使いきってしまう方は、企業型DCやiDeCoについては「 一時金と年金の併用」が現実的な受け取り戦略といえるでしょう。

ここではその詳細や理由を解説します。

退職一時金と、企業型DCやiDeCoを同時に受け取ると退職所得控除の上限を超えてしまう方は、税負担を抑える方法として一時金と年金の併用が選択肢にあがります。

たとえば勤続年数が38年の方なら、退職一時金やiDeCoなどの合計が退職所得控除の上限である2,060万円(800万円+70万円×18年)を超えてくるケースです。

こうした場合、具体的には 60歳〜64歳まで年金形式で受け取ったあと、残りを一時金で受け取る方法を検討しましょう。

この方法が優れている理由は、公的年金等控除を有効活用できるからです。

多くの人は公的年金を65歳から受け取りはじめます。つまりほかに企業年金などがなければ、60歳〜64歳の間は公的年金等控除が使われません。

この「空白の5年間」で企業型DCやiDeCoを毎年60万円ずつ、合計300万円を受け取れば、公的年金等控除をフル活用できます。

受給額を60万円とする理由は、65歳未満の公的年金等控除60万円の範囲に収まり、税金が生じないためです。

そして、残りは一時金として受け取ります。

退職所得控除の枠を完全には使えないにしても、控除を最大限に活用するといった意味では有効な受け取り方だといえるでしょう。

たとえば勤続年数が38年の方なら、退職一時金やiDeCoなどの合計が退職所得控除の上限である2,060万円(800万円+70万円×18年)を超えてくるケースです。

こうした場合、具体的には 60歳〜64歳まで年金形式で受け取ったあと、残りを一時金で受け取る方法を検討しましょう。

この方法が優れている理由は、公的年金等控除を有効活用できるからです。

多くの人は公的年金を65歳から受け取りはじめます。つまりほかに企業年金などがなければ、60歳〜64歳の間は公的年金等控除が使われません。

この「空白の5年間」で企業型DCやiDeCoを毎年60万円ずつ、合計300万円を受け取れば、公的年金等控除をフル活用できます。

受給額を60万円とする理由は、65歳未満の公的年金等控除60万円の範囲に収まり、税金が生じないためです。

そして、残りは一時金として受け取ります。

退職所得控除の枠を完全には使えないにしても、控除を最大限に活用するといった意味では有効な受け取り方だといえるでしょう。

「退職一時金の受給と企業型DC・iDeCoの受給時期をずらせば、それぞれに退職所得控除の枠を満額で適用できるんじゃないの?」と思うかもしれませんね。

それができればとてもお得なのですが、残念ながら2026年現在では事実上ほぼ不可能です。

受給のタイミングをずらすと退職所得控除の計算方法が複雑になります。20年ルールまたは10年ルールを守れれば企業型DC・iDeCoと退職一時金に対して別枠のような形で退職所得控除を使えますが、現状はルールのクリアが非常に難しいといえます。

20年ルール、10年ルールそれぞれの内容と、クリアが難しい理由をみていきましょう。

それができればとてもお得なのですが、残念ながら2026年現在では事実上ほぼ不可能です。

受給のタイミングをずらすと退職所得控除の計算方法が複雑になります。20年ルールまたは10年ルールを守れれば企業型DC・iDeCoと退職一時金に対して別枠のような形で退職所得控除を使えますが、現状はルールのクリアが非常に難しいといえます。

20年ルール、10年ルールそれぞれの内容と、クリアが難しい理由をみていきましょう。

20年ルールは退職金を先に受け取り、そのあと企業型DCやiDeCoを一時金で受け取るパターンが対象です。

退職一時金の受け取りから 20年以内に企業型DCやiDeCoを一時金で受け取ると、後者については退職所得控除の額が減らされます。

要するに、企業型DCやiDeCoについても最大限の退職所得控除を使うには、退職一時金の受け取りから20年超を空けて受け取る必要があります。

退職一時金の受け取りから 20年以内に企業型DCやiDeCoを一時金で受け取ると、後者については退職所得控除の額が減らされます。

要するに、企業型DCやiDeCoについても最大限の退職所得控除を使うには、退職一時金の受け取りから20年超を空けて受け取る必要があります。

一方で10年ルールは、企業型DCやiDeCoを受け取ってから退職一時金を受け取るパターンが対象です。

考え方は20年ルールと同様で、企業型DC・iDeCoの受け取りから10年以内に退職一時金を受け取ると、退職所得控除が一定額減ってしまいます。

考え方は20年ルールと同様で、企業型DC・iDeCoの受け取りから10年以内に退職一時金を受け取ると、退職所得控除が一定額減ってしまいます。

20年ルールや10年ルールに則ると、退職一時金でも企業型DC・iDeCoでも最大限の退職所得控除を使う「別枠での満額使用」のような方法はほぼ不可能です。

まず20年ルールのクリアが難しい理由は、 企業型DCやiDeCoの受け取り開始年齢は75歳までとされているためです。60歳で退職一時金を受け取ったとしても20年後は80歳ですから、企業型DCやiDeCoの受け取り開始年齢の上限を超えてしまいます。

次に10年ルールをクリアしづらい理由は、退職一時金は会社の規定にもとづいて支給されるため、自分で受給時期をコントロールできないからです。通常、退職一時金は定年退職から間もなく支給されるもので、70歳以降に受け取れる会社はわずかでしょう。

ルールを守れば退職一時金、企業型DC・iDeCoのいずれにも最大限の退職所得控除を使えるとはいうものの、実際にはルールのクリア自体が現実的ではありません。

このため企業型DC・iDeCoと退職一時金の同時受給で退職所得控除の枠を超えてしまう方は、企業型DC・iDeCoを一時金+年金で受け取る方法がもっともお得になるといえるでしょう。

まず20年ルールのクリアが難しい理由は、 企業型DCやiDeCoの受け取り開始年齢は75歳までとされているためです。60歳で退職一時金を受け取ったとしても20年後は80歳ですから、企業型DCやiDeCoの受け取り開始年齢の上限を超えてしまいます。

次に10年ルールをクリアしづらい理由は、退職一時金は会社の規定にもとづいて支給されるため、自分で受給時期をコントロールできないからです。通常、退職一時金は定年退職から間もなく支給されるもので、70歳以降に受け取れる会社はわずかでしょう。

ルールを守れば退職一時金、企業型DC・iDeCoのいずれにも最大限の退職所得控除を使えるとはいうものの、実際にはルールのクリア自体が現実的ではありません。

このため企業型DC・iDeCoと退職一時金の同時受給で退職所得控除の枠を超えてしまう方は、企業型DC・iDeCoを一時金+年金で受け取る方法がもっともお得になるといえるでしょう。

一時金で受け取る退職金は、税金や社会保険料を差し引く前の総受取額でみると、一般的には年金形式より少なくなります。なぜなら年金形式の総受取額には将来にわたって受け取る分の利息が含まれているからであり、差が生じて当然といえます。

裏返せば、一時金で受け取るならその後どう運用するかが、総受取額、ひいては老後資金にまで影響を与える大きなポイントです。

裏返せば、一時金で受け取るならその後どう運用するかが、総受取額、ひいては老後資金にまで影響を与える大きなポイントです。

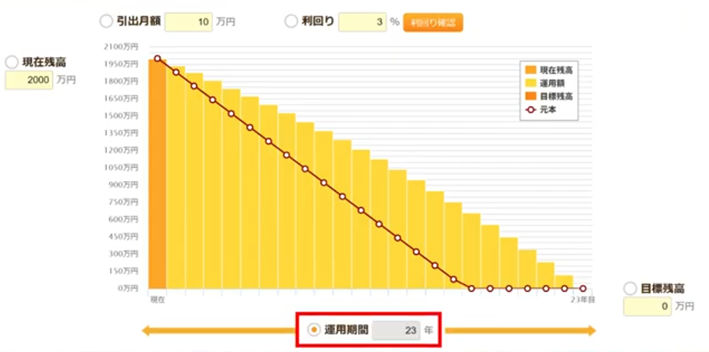

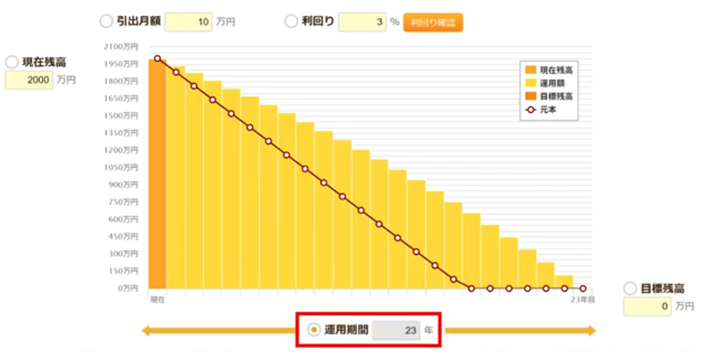

退職金を運用すべき最大の理由は、

物価上昇に負けず、資産の寿命を延ばすためです。

たとえば2,000万円を毎月10万円ずつ取り崩していくと、16年8ヵ月で資産が尽きてしまいます。

しかし、年間3%の利回りで運用しながら毎月10万円ずつ取り崩せば、資産寿命は約23年まで延ばせます。約6年の差は大きいと思いませんか。

たとえば2,000万円を毎月10万円ずつ取り崩していくと、16年8ヵ月で資産が尽きてしまいます。

しかし、年間3%の利回りで運用しながら毎月10万円ずつ取り崩せば、資産寿命は約23年まで延ばせます。約6年の差は大きいと思いませんか。

さらに、年間4%の利回りで、毎月資産の4%ずつ取り崩す方法なら、理論上は元本を減らさずに資金を維持しつづけられます。(あくまで理論上の話です。)

一時金で受け取った退職金をうまく運用できれば、その資産は自分専用の年金となります。さらには年金受け取りよりも高い利回りを期待でき、資産寿命をより長く延ばせるかもしれません。そうなれば、長い老後生活において本当に心強い支えとなるでしょう。

一時金で受け取った退職金をうまく運用できれば、その資産は自分専用の年金となります。さらには年金受け取りよりも高い利回りを期待でき、資産寿命をより長く延ばせるかもしれません。そうなれば、長い老後生活において本当に心強い支えとなるでしょう。

では具体的にどのように運用すればよいのかが気になりますよね。

おすすめは、世界株で運用する投資信託、債券(米ドル建て社債)、外貨建て保険の3種類です。

それぞれの特徴や退職金の運用に適している理由を解説します。

おすすめは、世界株で運用する投資信託、債券(米ドル建て社債)、外貨建て保険の3種類です。

それぞれの特徴や退職金の運用に適している理由を解説します。

世界株で運用している投資信託を選ぶと、世界全体の経済成長に乗って資産を増やしていけるでしょう。

世界経済(世界の株式)は短期的には上下を繰り返しながらも、長期的には右肩上がりの傾向がみられます。

またNISAを使って投資すれば運用益や分配金を非課税で受け取れる点も大きなメリットです。

60歳から運用を始めてもまったく遅くはありませんので、資産寿命を延ばすためにもぜひ活用したい商品です。

【関連記事】

世界経済(世界の株式)は短期的には上下を繰り返しながらも、長期的には右肩上がりの傾向がみられます。

またNISAを使って投資すれば運用益や分配金を非課税で受け取れる点も大きなメリットです。

60歳から運用を始めてもまったく遅くはありませんので、資産寿命を延ばすためにもぜひ活用したい商品です。

【関連記事】

企業が米ドルで発行する債券を米ドル建て社債といいます。海外企業だけでなく、日本企業が発行する米ドル建て社債もあります。

債券の特徴は何といっても定期的に利息を受け取れる点です。

「債券を発行した企業が破綻しなければ」という条件つきではありますが、定期的に利息を受け取れるうえ、満期時には元本が戻ってきます。

ではなぜ日本円ではなく米ドル建て社債を選ぶべきなのでしょうか。

その答えは、日本円の社債よりも利率が高いからです。2026年現在、日本の社債は利率が低く、残念ながら十分な資産の増加を期待できません。

米ドル建て社債には為替リスクがありますが、期待できるリターンの高さを考えると為替リスクをとってでも米ドル建てをおすすめします。

もちろん日本の金利が上がれば状況は変わります。しかし現時点では、米ドル建てのほうが優位にあるといえるでしょう。

【関連記事】

債券の特徴は何といっても定期的に利息を受け取れる点です。

「債券を発行した企業が破綻しなければ」という条件つきではありますが、定期的に利息を受け取れるうえ、満期時には元本が戻ってきます。

ではなぜ日本円ではなく米ドル建て社債を選ぶべきなのでしょうか。

その答えは、日本円の社債よりも利率が高いからです。2026年現在、日本の社債は利率が低く、残念ながら十分な資産の増加を期待できません。

米ドル建て社債には為替リスクがありますが、期待できるリターンの高さを考えると為替リスクをとってでも米ドル建てをおすすめします。

もちろん日本の金利が上がれば状況は変わります。しかし現時点では、米ドル建てのほうが優位にあるといえるでしょう。

【関連記事】

外貨建て保険は、

米ドル建て社債に近いものと捉えていただいて構いません。

収入や投資額によっては、米ドル建て社債よりも税制上有利になるケースがあるため選択肢のひとつとしてあげています。

ただし「保険」の部分にかかるコストが利回りを下げる要因となりますので、必ず米ドル建て社債と比較したうえで投資判断を下すようにしてくださいね。

収入や投資額によっては、米ドル建て社債よりも税制上有利になるケースがあるため選択肢のひとつとしてあげています。

ただし「保険」の部分にかかるコストが利回りを下げる要因となりますので、必ず米ドル建て社債と比較したうえで投資判断を下すようにしてくださいね。

退職金をただ受け取るだけでは、老後資金の「柱」とするには不十分です。

受け取ったあとどう運用し、どう取り崩すかまで考えてこそ、真の安心感につながります。

ここでは退職金の受け取りや運用で陥りやすい4つの落とし穴を紹介します。後悔しないよう、肝に銘じておきましょう。

受け取ったあとどう運用し、どう取り崩すかまで考えてこそ、真の安心感につながります。

ここでは退職金の受け取りや運用で陥りやすい4つの落とし穴を紹介します。後悔しないよう、肝に銘じておきましょう。

年金形式ならではのメリットとして、毎月決まった金額を受け取れる安心感があげられます。しかし、この安心感は表面的なものに過ぎません。

年金形式のデメリットは、利率が高くなく、インフレに弱い点です。

もしも物価が毎年2%ずつ上がっていくとすれば、10年後には購買力は約8割、20年後には約3分の2まで目減りします。

さらに、年金受け取りでは税負担だけでなく社会保険料(国民健康保険料・介護保険料)の負担も生じます。

年金受け取りを選んではいけないとはいいませんが「毎月一定額を受け取れる安心感」への依存は禁物です。

年金形式のデメリットは、利率が高くなく、インフレに弱い点です。

もしも物価が毎年2%ずつ上がっていくとすれば、10年後には購買力は約8割、20年後には約3分の2まで目減りします。

さらに、年金受け取りでは税負担だけでなく社会保険料(国民健康保険料・介護保険料)の負担も生じます。

年金受け取りを選んではいけないとはいいませんが「毎月一定額を受け取れる安心感」への依存は禁物です。

退職金を一時金で受け取るとまとまった額になりますから、旅行やリフォーム、車の買い替え、住宅ローンの一括返済など、さまざまな使い道が候補にあがるでしょう。

このとき、 必ず計画的に使うようにしてください。

やみくもに使ってしまったために、たった数年で資産を半分近くまで減らしてしまうケースも散見されるためです。

資産寿命にどれだけの影響を与えるのか具体的にイメージするために、数字を使って考えてみましょう。

2,000万円を年間3%の利回りで運用しながら毎月10万円ずつ取り崩していくと、約23年間は資産がもつ計算になります。

このとき、 必ず計画的に使うようにしてください。

やみくもに使ってしまったために、たった数年で資産を半分近くまで減らしてしまうケースも散見されるためです。

資産寿命にどれだけの影響を与えるのか具体的にイメージするために、数字を使って考えてみましょう。

2,000万円を年間3%の利回りで運用しながら毎月10万円ずつ取り崩していくと、約23年間は資産がもつ計算になります。

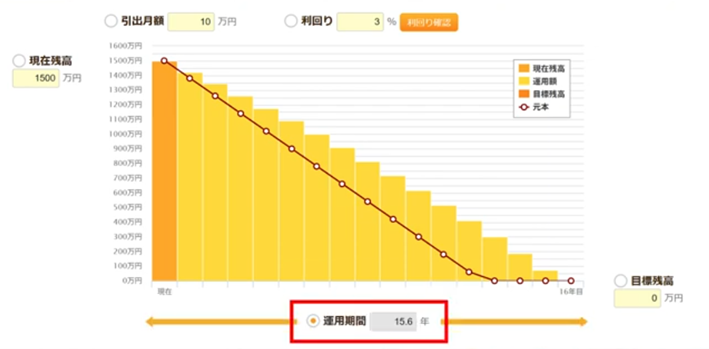

では、もしも最初の3年間で500万円を使ってしまったとしたらどうなるでしょうか。残りの1,500万円を同じように運用・取り崩ししていった場合、資産は15.6年後に尽きる計算となり、7年も資産寿命が縮みます。

「そうはいっても、住宅ローンの一括返済だったら使い道として悪くないのでは?」といった声も聞こえてきそうです。

答えとしては、基本的には 一括返済をしないほうが有利になりやすいといえます。

なぜなら、住宅ローンの金利よりも運用利回り(投資信託や外国債券の利回り)のほうが高いケースが多いためです。

住宅ローンを一括返済するよりも、その資金を手元に温存して運用にまわしたほうが効率的な可能性が高いでしょう。

こうした損得やリスク、その先の計画を考えたうえでの判断であれば問題ありません。しかし「早く完済したほうが何となく安心できそうだから」といった理由での無防備な一括返済はあまりおすすめできません。

まとまった退職金は、将来のキャッシュフローまで見据えて計画的に使うように心がけましょう。

答えとしては、基本的には 一括返済をしないほうが有利になりやすいといえます。

なぜなら、住宅ローンの金利よりも運用利回り(投資信託や外国債券の利回り)のほうが高いケースが多いためです。

住宅ローンを一括返済するよりも、その資金を手元に温存して運用にまわしたほうが効率的な可能性が高いでしょう。

こうした損得やリスク、その先の計画を考えたうえでの判断であれば問題ありません。しかし「早く完済したほうが何となく安心できそうだから」といった理由での無防備な一括返済はあまりおすすめできません。

まとまった退職金は、将来のキャッシュフローまで見据えて計画的に使うように心がけましょう。

金融機関は退職金の運用先としてファンドラップや複雑なしくみの商品をおもに勧める傾向がみられます。

これらの商品は見た目には魅力的でも、手数料の高さがネックです。

例として、信託報酬(運用管理費用)が1%、ファンドラップ特有の手数料が1.5%かかるとすれば、合計で年2.5%のコストになります。

2,000万円を預けていると毎年50万円が手数料で消えていく計算です。

仮に年4%のリターンが得られる商品だとしても、年2%以上の手数料を引かれたら、20年後には数百万円の差になります。

「資産が◯万円以上の方にしか案内しない商品」などと勧められると特別な商品に感じて契約したくなるものですが、そうした商品ほど注意が必要だと覚えておいてくださいね。

これらの商品は見た目には魅力的でも、手数料の高さがネックです。

例として、信託報酬(運用管理費用)が1%、ファンドラップ特有の手数料が1.5%かかるとすれば、合計で年2.5%のコストになります。

2,000万円を預けていると毎年50万円が手数料で消えていく計算です。

仮に年4%のリターンが得られる商品だとしても、年2%以上の手数料を引かれたら、20年後には数百万円の差になります。

「資産が◯万円以上の方にしか案内しない商品」などと勧められると特別な商品に感じて契約したくなるものですが、そうした商品ほど注意が必要だと覚えておいてくださいね。

どのように利益が生まれ、どのようなリスクがあるのかを自分の言葉で説明できない商品には手を出すべきではありません。この考え方は、先ほどの高コスト商品にも通じます。

代表例として仕組債があげられます。

仕組債は為替や株価が一定の条件を満たした場合に利息が得られる債券で、裏返せば条件次第では期待した利益が得られない可能性もある、複雑な商品です。

金融機関の営業パーソンであっても、とくに経験の浅い若手社員などはしくみを十分に理解できていない場合もあるほどです。

一見すると割のよい商品でも、利益が出るしくみや、リスク・手数料が潜む箇所を理解できない商品は避けるべきでしょう。

そもそも「安定的に大きく」儲けられる商品や「絶対に」儲かる商品は存在しません。金融業界に勤めていた方なら話は別ですが、金融知識に自信がないならとくに、 よく分からないけど儲かりそうな商品には近づかないことが資産を守る鉄則です。

【関連記事】

代表例として仕組債があげられます。

仕組債は為替や株価が一定の条件を満たした場合に利息が得られる債券で、裏返せば条件次第では期待した利益が得られない可能性もある、複雑な商品です。

金融機関の営業パーソンであっても、とくに経験の浅い若手社員などはしくみを十分に理解できていない場合もあるほどです。

一見すると割のよい商品でも、利益が出るしくみや、リスク・手数料が潜む箇所を理解できない商品は避けるべきでしょう。

そもそも「安定的に大きく」儲けられる商品や「絶対に」儲かる商品は存在しません。金融業界に勤めていた方なら話は別ですが、金融知識に自信がないならとくに、 よく分からないけど儲かりそうな商品には近づかないことが資産を守る鉄則です。

【関連記事】

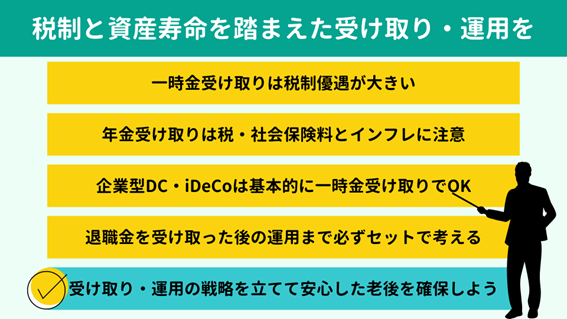

最後に、本記事の要点を簡単に振り返っておきましょう。

|

退職金は多くの方にとって一生に一度手にする大金であり、老後に向けた最後の準備となります。

どう受け取るか、受け取ったあとどう運用するかが、老後30年の安心を決定づける分かれ道です。

そうはいっても、勤めている会社や受け取れる金額、退職後のライフプランは人それぞれであり、万人に当てはまる正解はありません。

自分の場合はどうすればよいのか知りたい方は、FPにご相談ください。

当所の公式LINEに登録していただくと、登録者限定の「個別ロードマップ無料作成会」にご参加いただけます。

住宅ローンやNISA、保険なども全部含めたあなただけの退職金ロードマップを作成し、あなたとご家族の老後の守り方を整理していきます。

さらに、公式LINE登録特典として、NISAチェックリストや保険の見極め方ガイドなど有料級の資料をプレゼント中です。

老後30年を安心して迎える準備を、一緒に始めませんか。

友だち追加は下のバナーまたはこちらから!

【関連記事】

どう受け取るか、受け取ったあとどう運用するかが、老後30年の安心を決定づける分かれ道です。

そうはいっても、勤めている会社や受け取れる金額、退職後のライフプランは人それぞれであり、万人に当てはまる正解はありません。

自分の場合はどうすればよいのか知りたい方は、FPにご相談ください。

当所の公式LINEに登録していただくと、登録者限定の「個別ロードマップ無料作成会」にご参加いただけます。

住宅ローンやNISA、保険なども全部含めたあなただけの退職金ロードマップを作成し、あなたとご家族の老後の守り方を整理していきます。

さらに、公式LINE登録特典として、NISAチェックリストや保険の見極め方ガイドなど有料級の資料をプレゼント中です。

老後30年を安心して迎える準備を、一緒に始めませんか。

友だち追加は下のバナーまたはこちらから!

【関連記事】