一戸建て・マンション価格の推移と今後はどうなる?インフレをふまえて考えよう<後編>

2023年3月9日

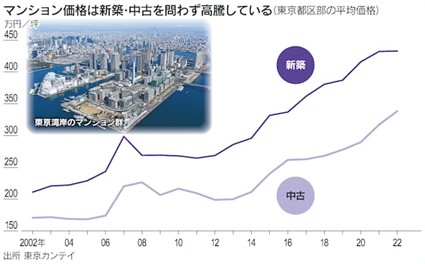

2022年、全国の新築マンションの価格が26年連続で最高値を更新したと発表されました。アベノミクスや、リモートワークの普及による住まいの見直しで需要が増え、低金利が続く状況下でローンを組みやすい環境がさらに需要を下支えしているからです。

前編でお伝えした金利やインフレ、円安の動向をふまえて、今回のコラムでは次の内容を解説します。

前編でお伝えした金利やインフレ、円安の動向をふまえて、今回のコラムでは次の内容を解説します。

住宅の価格はしばらく大きくは下がらないだろうとの見方が大筋ですが、住宅ローンに関しては金利の上昇懸念があり、ローン金利も上昇するかもしれません。

一戸建てやマンションの購入を検討している方はライフプランと照らし合わせて、より計画的に考えていく必要があります。

一戸建てやマンションの購入を検討している方はライフプランと照らし合わせて、より計画的に考えていく必要があります。

前回のおさらいもかねて、まずは住宅価格と金利・インフレ・円安それぞれの相関関係を見ていきましょう。

1. 住宅価格と金利の関係

住宅の価格と金利は一般的に逆の動きをするといわれています。つまり金利が上がれば住宅価格は下がり、金利が下がれば住宅価格は上がる関係です。金利が上がれば住宅ローンの金利も上がります。月々のローン返済額が増えるため購入意欲は下がり、住宅の需要が減る傾向にあるからです。

3,000万円の住宅ローンを借りた場合の月々の返済額

1. 住宅価格と金利の関係

住宅の価格と金利は一般的に逆の動きをするといわれています。つまり金利が上がれば住宅価格は下がり、金利が下がれば住宅価格は上がる関係です。金利が上がれば住宅ローンの金利も上がります。月々のローン返済額が増えるため購入意欲は下がり、住宅の需要が減る傾向にあるからです。

3,000万円の住宅ローンを借りた場合の月々の返済額

元利均等返済・借入期間35年・ボーナス返済なしで試算

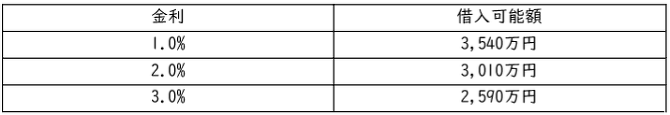

また下の表のように毎月同じ金額ずつ返済する場合でも、金利が上がれば借り入れられる金額が少なくなります。給料が上がらなければ住宅の購入を踏みとどまる人が増えます。

毎月10万円ずつ返済する場合の借入可能額

また下の表のように毎月同じ金額ずつ返済する場合でも、金利が上がれば借り入れられる金額が少なくなります。給料が上がらなければ住宅の購入を踏みとどまる人が増えます。

毎月10万円ずつ返済する場合の借入可能額

元利均等返済・借入期間35年・ボーナス返済なしで試算

現在の日本は低金利が続いているために不動産価格も高止まりしている状況です。しかし金融緩和策を続けてきた日銀の黒田総裁は2023年4月に任期を迎え、総裁が替われば金利は上昇局面に入るかもしれません。金融政策の今後に注目です。

2. 住宅価格とインフレの関係

インフレは物価の上昇を表しますので、インフレになれば住宅の価格も上昇するといわれています。しかし現在の「悪いインフレ」のもとでは住宅の価格がインフレに連動するとも一概に言いきれません。

今起きているインフレは資材やエネルギー価格の高騰が原因で、家やマンションを建てるためのコストが上がっています。一方で給料はなかなか上がらず、先に金利が上がる可能性も否定できません。収入が増えなければ出費を増やすのは難しいため、住宅の需要は増えず価格も上がりづらくなります。

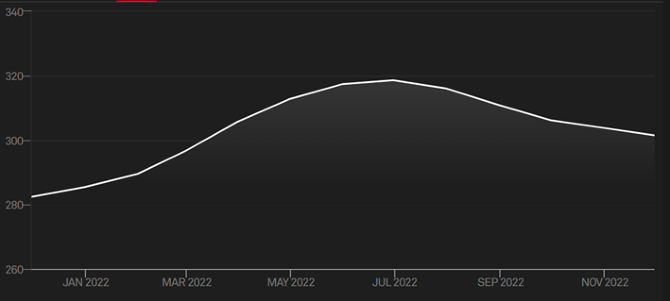

アメリカの住宅価格の動き(S&P ケース・シラー住宅価格指数)を見てみましょう。

現在の日本は低金利が続いているために不動産価格も高止まりしている状況です。しかし金融緩和策を続けてきた日銀の黒田総裁は2023年4月に任期を迎え、総裁が替われば金利は上昇局面に入るかもしれません。金融政策の今後に注目です。

2. 住宅価格とインフレの関係

インフレは物価の上昇を表しますので、インフレになれば住宅の価格も上昇するといわれています。しかし現在の「悪いインフレ」のもとでは住宅の価格がインフレに連動するとも一概に言いきれません。

今起きているインフレは資材やエネルギー価格の高騰が原因で、家やマンションを建てるためのコストが上がっています。一方で給料はなかなか上がらず、先に金利が上がる可能性も否定できません。収入が増えなければ出費を増やすのは難しいため、住宅の需要は増えず価格も上がりづらくなります。

アメリカの住宅価格の動き(S&P ケース・シラー住宅価格指数)を見てみましょう。

S&P CoreLogic Case-Shiller 20-City Composite Home Price NSA Index | S&P Dow Jones Indices

アメリカではインフレとともに賃金も上昇しています。住宅の価格も2022年の夏頃までは上昇していました。しかしインフレ対策で金利が急激に引き上げられたために、不動産の価格が下がりはじめています。

インフレ下では金利と賃金の動きが住宅の価格にとって重要なカギといえるでしょう。

3. 住宅価格と円安の関係

円安は住宅価格の上昇につながります。次の2点が大きな理由です。

● 輸入価格の上昇によって建築コストが高くなるため

● 海外から日本への投資が増えるため

日本は多くの建材を輸入に頼っているため、円安で輸入価格が高くなれば建築コストが増えます。また円が安いため、海外から日本の資産へ投資しやすくなります。海外投資家に人気のエリア(都心や地方都市など)では不動産価格が上昇する要素となるかもしれません。

大手住宅メーカーでは資材価格の高騰分をすべて価格転嫁できているわけではないそうで、住宅価格は引き続き手堅く動くともみられます。

アメリカではインフレとともに賃金も上昇しています。住宅の価格も2022年の夏頃までは上昇していました。しかしインフレ対策で金利が急激に引き上げられたために、不動産の価格が下がりはじめています。

インフレ下では金利と賃金の動きが住宅の価格にとって重要なカギといえるでしょう。

3. 住宅価格と円安の関係

円安は住宅価格の上昇につながります。次の2点が大きな理由です。

● 輸入価格の上昇によって建築コストが高くなるため

● 海外から日本への投資が増えるため

日本は多くの建材を輸入に頼っているため、円安で輸入価格が高くなれば建築コストが増えます。また円が安いため、海外から日本の資産へ投資しやすくなります。海外投資家に人気のエリア(都心や地方都市など)では不動産価格が上昇する要素となるかもしれません。

大手住宅メーカーでは資材価格の高騰分をすべて価格転嫁できているわけではないそうで、住宅価格は引き続き手堅く動くともみられます。

固定金利と変動金利のどちらを選べば良いかは人によって異なります。家庭によってライフプランや資産の状況が違うからです。また金利の動きを正確に予測することは不可能です。

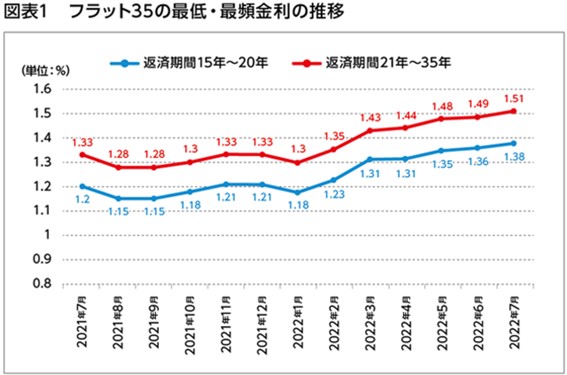

現在、固定金利は上昇傾向にあり、変動金利は低い水準で据え置かれていますが、今後も金利が上昇するのか、いつどれぐらい上昇するのかは分かりません。

ここでは固定金利と変動金利の特徴をお伝えして、それぞれどんな方に向いているかをお伝えします。

固定金利の特徴と向いている人

現在、固定金利は上昇傾向にあり、変動金利は低い水準で据え置かれていますが、今後も金利が上昇するのか、いつどれぐらい上昇するのかは分かりません。

ここでは固定金利と変動金利の特徴をお伝えして、それぞれどんな方に向いているかをお伝えします。

固定金利の特徴と向いている人

いよいよ住宅ローン金利の本格上昇が始まる可能性、この時期に変動金利型を利用しても大丈夫なのか?|住まい1プラス|三菱UFJ不動産販売「住まい1」

固定金利の特徴はおもに次の5点です。

● 全期間固定金利型(フラット35など)・固定金利期間選択型がある

● 固定期間中(もしくは全期間)は金利が変わらない

● 変動金利にくらべると原則高めに設定される

● 長期金利(新発10年国債利回りなど)を参考に決定される

● 将来の景気の「見通し」や「予測」に影響されやすい

2022年に入ってから固定金利は少しずつ上昇していますが、一度ローンを組めば毎月の返済額は変わらず一定で、返済計画が立てやすい性質があります。

固定金利が向いている人

上の特徴をふまえて、固定期間が向いているのは次のような人です。

● 教育費や介護費用など、将来の出費に関する不確定要素が多い人

● 今後、金利が上がると考えている人

「子どもの習いごとにかかる月謝が思ったより高くなってしまった」

「国公立に進学する予定だったが、浪人した、私大に進学した」など、ライフプランには想定外もあるものです。固定金利で余裕を持って返済しながら、貯蓄も進めていけるような計画を検討すると良いでしょう。

変動金利の特徴と向いている人

固定金利の特徴はおもに次の5点です。

● 全期間固定金利型(フラット35など)・固定金利期間選択型がある

● 固定期間中(もしくは全期間)は金利が変わらない

● 変動金利にくらべると原則高めに設定される

● 長期金利(新発10年国債利回りなど)を参考に決定される

● 将来の景気の「見通し」や「予測」に影響されやすい

2022年に入ってから固定金利は少しずつ上昇していますが、一度ローンを組めば毎月の返済額は変わらず一定で、返済計画が立てやすい性質があります。

固定金利が向いている人

上の特徴をふまえて、固定期間が向いているのは次のような人です。

● 教育費や介護費用など、将来の出費に関する不確定要素が多い人

● 今後、金利が上がると考えている人

「子どもの習いごとにかかる月謝が思ったより高くなってしまった」

「国公立に進学する予定だったが、浪人した、私大に進学した」など、ライフプランには想定外もあるものです。固定金利で余裕を持って返済しながら、貯蓄も進めていけるような計画を検討すると良いでしょう。

変動金利の特徴と向いている人

金利上昇!そのとき、あなたの住宅ローンはどうなる?選ぶなら、変動金利?固定金利?|SBI新生銀行

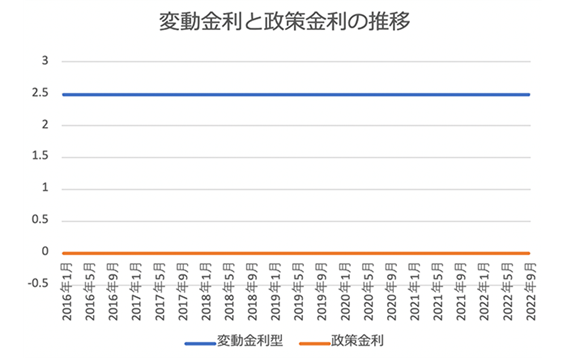

一方で変動金利の特徴は次の4点です。

● 半年ごとに金利が見直される(返済額の見直しは5年に1回の銀行が多い)

● 固定金利よりも原則低く設定される

● 政策金利にほぼ連動する

● 長期金利よりも遅れて動く傾向にある

変動金利は13年以上据え置かれており、店頭で表示される金利は2.475%の銀行が多数です。実際には優遇制度があるため0.5%程度ととても低い水準にあります。2022年4月の調査では住宅ローン利用者の73.9%が変動金利を利用しています。

変動金利が向いている人

● 繰り上げ返済をおこなえる余裕がある人

● 借入額が少ないor借入期間が短い人

● じゅうぶんな貯蓄がある人

● 今後も金利はさほど変化しないだろうと考える人

「金利が上昇したら固定金利に切り替えよう」と考える人もいらっしゃるでしょう。しかし変動金利は固定金利よりも遅れて動くため、変動金利が上昇しはじめた頃にはすでに固定金利も上昇している可能性があります。

また金利が上昇すれば利息の支払いが増えてローンの元本がなかなか減っていかない事態も考えられます。

ただし上がらなければ返済総額は固定金利よりも少ないため、家計や貯蓄に余裕があり、いざ金利が急上昇したら繰り上げ返済をおこなえる人や借入期間が短い人にはメリットが大きい選択肢です。

一方で変動金利の特徴は次の4点です。

● 半年ごとに金利が見直される(返済額の見直しは5年に1回の銀行が多い)

● 固定金利よりも原則低く設定される

● 政策金利にほぼ連動する

● 長期金利よりも遅れて動く傾向にある

変動金利は13年以上据え置かれており、店頭で表示される金利は2.475%の銀行が多数です。実際には優遇制度があるため0.5%程度ととても低い水準にあります。2022年4月の調査では住宅ローン利用者の73.9%が変動金利を利用しています。

変動金利が向いている人

● 繰り上げ返済をおこなえる余裕がある人

● 借入額が少ないor借入期間が短い人

● じゅうぶんな貯蓄がある人

● 今後も金利はさほど変化しないだろうと考える人

「金利が上昇したら固定金利に切り替えよう」と考える人もいらっしゃるでしょう。しかし変動金利は固定金利よりも遅れて動くため、変動金利が上昇しはじめた頃にはすでに固定金利も上昇している可能性があります。

また金利が上昇すれば利息の支払いが増えてローンの元本がなかなか減っていかない事態も考えられます。

ただし上がらなければ返済総額は固定金利よりも少ないため、家計や貯蓄に余裕があり、いざ金利が急上昇したら繰り上げ返済をおこなえる人や借入期間が短い人にはメリットが大きい選択肢です。

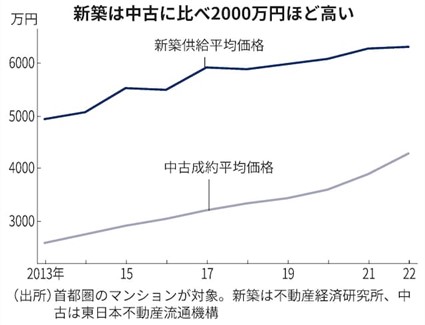

新築を選ぶか、中古を選ぶかを決める前に「どんな家・どんな街に住みたいか」をはっきりさせましょう。地方では過疎化が進む一方で大都市に人口が集中し、首都圏では新築マンションの価格が著しく上昇しています。

マンション購入は資産性より「住みたい街」、予算にらみ妥協も - 日本経済新聞

人気のある土地や駅近といった利便性の高い土地ではすでに建物が建っていて、新築の住宅を探すハードルは高いでしょう。もし物件が見つかったとしても、狭い、割高といった難点があるかもしれません。

一方で中古物件なら新築よりも条件の良い物件を安く購入できる可能性があります。

人気のある土地や駅近といった利便性の高い土地ではすでに建物が建っていて、新築の住宅を探すハードルは高いでしょう。もし物件が見つかったとしても、狭い、割高といった難点があるかもしれません。

一方で中古物件なら新築よりも条件の良い物件を安く購入できる可能性があります。

新興勢、中古住宅市場を活性化 ファシロは仲介効率化 - 日本経済新聞

新築よりも安い価格で中古物件を購入してリノベーションを施せば、新築同様の住まいも実現できるでしょう。日本政府も中古住宅の流通を活性化する後押しをしており、リフォーム支援や税金の軽減など施策をおこなっています。ただし、人気のエリアは中古住宅価格も上がりがちで、さらにリフォームを行えばその分費用がかさんでしまうので難しいところです。

家計に見合った金額設定が大切

戸建て・マンションに関わらず、住宅は一生のうちでも大きな買いものです。住みたい街・家の希望をはっきりさせたうえで、家計の状況や将来のライフイベントをよく考えて予算を組みましょう。

都市部や人気の郊外では不動産の価格も上昇傾向にありますが、人口の流出が進む地方となると需要の低下で住宅の価格も下落するかもしれません。また住宅ローンで変動金利を選ぶなら、金利が上がったときに対応できるようにじゅうぶんな余裕を持っておく必要があります。

住宅の購入にあたって予算をどのぐらいに設定すれば良いのか、毎月ローンを支払う余力がどのくらいあるのか、しっかりと見積もっておくことをおすすめします。

また、住宅の価格が上がるか上がらないかは、誰にもわかりません。いつ買うかについては、市況よりも自分のライフプランのタイミングで考えることが大切です。自分のライフプランを考え、無理のない金額で購入しましょう。

新築よりも安い価格で中古物件を購入してリノベーションを施せば、新築同様の住まいも実現できるでしょう。日本政府も中古住宅の流通を活性化する後押しをしており、リフォーム支援や税金の軽減など施策をおこなっています。ただし、人気のエリアは中古住宅価格も上がりがちで、さらにリフォームを行えばその分費用がかさんでしまうので難しいところです。

家計に見合った金額設定が大切

戸建て・マンションに関わらず、住宅は一生のうちでも大きな買いものです。住みたい街・家の希望をはっきりさせたうえで、家計の状況や将来のライフイベントをよく考えて予算を組みましょう。

都市部や人気の郊外では不動産の価格も上昇傾向にありますが、人口の流出が進む地方となると需要の低下で住宅の価格も下落するかもしれません。また住宅ローンで変動金利を選ぶなら、金利が上がったときに対応できるようにじゅうぶんな余裕を持っておく必要があります。

住宅の購入にあたって予算をどのぐらいに設定すれば良いのか、毎月ローンを支払う余力がどのくらいあるのか、しっかりと見積もっておくことをおすすめします。

また、住宅の価格が上がるか上がらないかは、誰にもわかりません。いつ買うかについては、市況よりも自分のライフプランのタイミングで考えることが大切です。自分のライフプランを考え、無理のない金額で購入しましょう。