共働き世帯年収1,200万円で8,000万円の家を購入するときの注意点<後編>

2023年10月26日

共働きで世帯年収1,200万円の家庭が8,000万円のマイホームを購入しようとするとき、どんなことに気をつければ良いのでしょうか。

前編ではマイホームの購入と深く関わりのある、住宅ローンの基礎について解説しました。

後編の今回も引き続き、マイホームを購入するにあたって考えておきたいポイントを3つ解説します。

前編ではマイホームの購入と深く関わりのある、住宅ローンの基礎について解説しました。

後編の今回も引き続き、マイホームを購入するにあたって考えておきたいポイントを3つ解説します。

住宅ローン契約者のうち、73.9%(2022年4月時点)が選ぶ変動金利型。

固定金利型にくらべて金利が低い点が特徴です。

しかし金融情勢の変化にともない金利が上昇すれば、月々の返済額が増えるおそれがあります。

住宅ローンは借入額が数千万円と大きいぶん、わずか数%の金利の変化でも総返済額は百万円単位で変わってくる可能性があります。

ここでは変動金利型の特徴をもうすこし深く理解してから、金利が上がったときに受ける影響と、変動金利型を選ぶメリットが大きい人についてみていきましょう。

固定金利型にくらべて金利が低い点が特徴です。

しかし金融情勢の変化にともない金利が上昇すれば、月々の返済額が増えるおそれがあります。

住宅ローンは借入額が数千万円と大きいぶん、わずか数%の金利の変化でも総返済額は百万円単位で変わってくる可能性があります。

ここでは変動金利型の特徴をもうすこし深く理解してから、金利が上がったときに受ける影響と、変動金利型を選ぶメリットが大きい人についてみていきましょう。

変動金利と固定金利の大きな違いは、返済の途中でも借入金利が変動するか否かです。

固定金利では、借り入れたときの金利がそのまま返済終了時まで変わりません。

一方で変動金利では、金融情勢が変化すれば返済の途中でも借入金利が上下する可能性があります。

ここで押さえておきたいのが「5年ルール」と「125%ルール」です。

「5年ルール」

変動金利型は年に2回、金利の見直しがあります。

5年ルールを採用している住宅ローンの場合、もし適用金利が変更になったとしても5年間は毎月の返済額が変わりません。

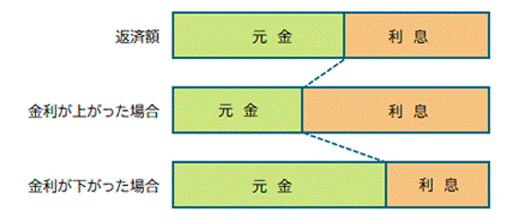

毎月の返済額は住宅ローンの元本と利息から構成されます。5年ルールでは、金利が上がったときには毎月の返済額のうち利息の割合が増え、そのぶん元本の割合が減るしくみです。

固定金利では、借り入れたときの金利がそのまま返済終了時まで変わりません。

一方で変動金利では、金融情勢が変化すれば返済の途中でも借入金利が上下する可能性があります。

ここで押さえておきたいのが「5年ルール」と「125%ルール」です。

「5年ルール」

変動金利型は年に2回、金利の見直しがあります。

5年ルールを採用している住宅ローンの場合、もし適用金利が変更になったとしても5年間は毎月の返済額が変わりません。

毎月の返済額は住宅ローンの元本と利息から構成されます。5年ルールでは、金利が上がったときには毎月の返済額のうち利息の割合が増え、そのぶん元本の割合が減るしくみです。

引用:変動金利の行方はどうなる? 変動金利型の住宅ローンの特徴や仕組みを解説。借入時だけではないサービスにも注目 | 住宅ローンコラム | 三井住友信託銀行

「125%ルール」

125%ルールは月々の返済額が大幅に高くならないようにするための規則です。

5年ルールが採用されている場合、金利が上がったとしても5年間は住宅ローンの返済額が据え置かれるとお伝えしました。

125%ルールの下では、6年目からの返済額は、5年目までの返済額の1.25倍(125%)までしか引き上げられません。

5年目までの毎月の返済額が20万円だったとすると、変更後の返済額は最高でも25万円となります。

もしも金利が大幅に上がったとすると、5年ルールと125%ルールで返済額が抑えられるぶん、借入の元本や利息の返済が繰り延べられる可能性があります。こうなった場合、最終回の返済額が高額になってしまうかもしれません。

元利均等返済を利用する人は念頭に入れておきましょう。

※5年ルール、125%ルールがない金融機関もあります

「125%ルール」

125%ルールは月々の返済額が大幅に高くならないようにするための規則です。

5年ルールが採用されている場合、金利が上がったとしても5年間は住宅ローンの返済額が据え置かれるとお伝えしました。

125%ルールの下では、6年目からの返済額は、5年目までの返済額の1.25倍(125%)までしか引き上げられません。

5年目までの毎月の返済額が20万円だったとすると、変更後の返済額は最高でも25万円となります。

もしも金利が大幅に上がったとすると、5年ルールと125%ルールで返済額が抑えられるぶん、借入の元本や利息の返済が繰り延べられる可能性があります。こうなった場合、最終回の返済額が高額になってしまうかもしれません。

元利均等返済を利用する人は念頭に入れておきましょう。

※5年ルール、125%ルールがない金融機関もあります

住宅ローンは借入額が大きく、返済期間も数十年と長きにわたるため、すこしの金利変動でも返済額(利息の額)に大きく差が出ます。

ここでは、金利が上がると返済額にどのぐらい影響が及ぶのかみていきましょう。

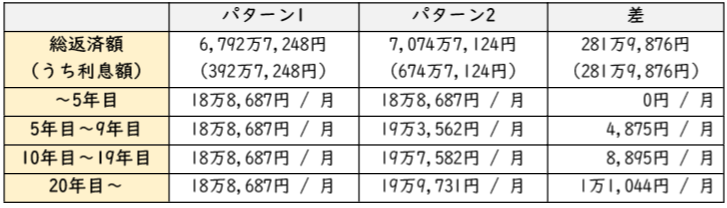

8,000万円の住宅を購入すると仮定し、以下の条件でシミュレーションしてみました。

【シミュレーション内容】

●借入額…6,400万円(8,000万円の2割を頭金で用意)

●ボーナス返済…なし

●借入期間…30年

●金利…変動金利型0.4%

●返済方法…元利均等返済

☆パターン1:借入期間が終わるまで金利が変わらない

☆パターン2:以下の条件で金利が上昇する

・5年後から0.6%

・10年後から0.8%

・20年後から1.0%

なお当初の金利については、2023年7月の変動金利がメガバンクで平均0.4%、ネット銀行で平均0.39%のため、0.4%を採用しています。

【シミュレーション結果】

ここでは、金利が上がると返済額にどのぐらい影響が及ぶのかみていきましょう。

8,000万円の住宅を購入すると仮定し、以下の条件でシミュレーションしてみました。

【シミュレーション内容】

●借入額…6,400万円(8,000万円の2割を頭金で用意)

●ボーナス返済…なし

●借入期間…30年

●金利…変動金利型0.4%

●返済方法…元利均等返済

☆パターン1:借入期間が終わるまで金利が変わらない

☆パターン2:以下の条件で金利が上昇する

・5年後から0.6%

・10年後から0.8%

・20年後から1.0%

なお当初の金利については、2023年7月の変動金利がメガバンクで平均0.4%、ネット銀行で平均0.39%のため、0.4%を採用しています。

【シミュレーション結果】

※諸費用は含まない

金利がたった0.2%ずつ上昇しただけで、総返済額に300万円弱の差が出ることがわかりますね。変動金利型を選ぶ場合は、金利が上がったときのことまでしっかり想定しておきましょう。

金利がたった0.2%ずつ上昇しただけで、総返済額に300万円弱の差が出ることがわかりますね。変動金利型を選ぶ場合は、金利が上がったときのことまでしっかり想定しておきましょう。

変動金利型では金利が上昇すると返済額も増えるリスクがありますが、現在のところ固定金利にくらべれば金利が低いです。リスクを考慮しても変動金利型を選んでもよい人はどんな人でしょうか。

大きく分けて3タイプを紹介します。

1. 家計・資金に余裕がある人

家計に余裕がある人や、いざというときに備えた貯蓄がじゅうぶんにある人は、返済額が増えても問題ないでしょう。

蓄えに余裕がある人は、返済額が増えそうになったら繰上返済をおこなえば返済額を減らせます。

2. 借入期間が短い人 / 短期間で完済できる人

5年ルールが採用されていれば、金利が上昇しても返済額が見直されるのは5年ごとです。10年、15年といった短期間で返済しおわるようにローンを組んだ人は変動金利(低金利)のメリットを享受しやすいでしょう。

また積極的に繰上返済をして短期間で返済を終えられる人も同様です。

3. 収入や資産に対して借入額の少ない人

そもそもの借入額が小さければ、金利の上昇から受ける影響も小さくなります。返済額が大きくは増えにくいため、金利上昇のリスクにも対応できるでしょう。

大きく分けて3タイプを紹介します。

1. 家計・資金に余裕がある人

家計に余裕がある人や、いざというときに備えた貯蓄がじゅうぶんにある人は、返済額が増えても問題ないでしょう。

蓄えに余裕がある人は、返済額が増えそうになったら繰上返済をおこなえば返済額を減らせます。

2. 借入期間が短い人 / 短期間で完済できる人

5年ルールが採用されていれば、金利が上昇しても返済額が見直されるのは5年ごとです。10年、15年といった短期間で返済しおわるようにローンを組んだ人は変動金利(低金利)のメリットを享受しやすいでしょう。

また積極的に繰上返済をして短期間で返済を終えられる人も同様です。

3. 収入や資産に対して借入額の少ない人

そもそもの借入額が小さければ、金利の上昇から受ける影響も小さくなります。返済額が大きくは増えにくいため、金利上昇のリスクにも対応できるでしょう。

高額なマイホームを購入する場合、実は住宅ローン以外にも考えておきたいポイントがあります。

買った物件に暮らしはじめてからの生活水準についてです。

たとえば、都心のいわゆる「億ション」購入者には会社経営者や役員、医師や弁護士などの資格保有者、株や土地など不動産を持つ資産家が多くみられます。

こうした高額マンションでは、子どもを小学校受験・中学受験させる家庭が多い傾向にあり、なんとなく周囲に合わせていると生活水準も上がりがちです。

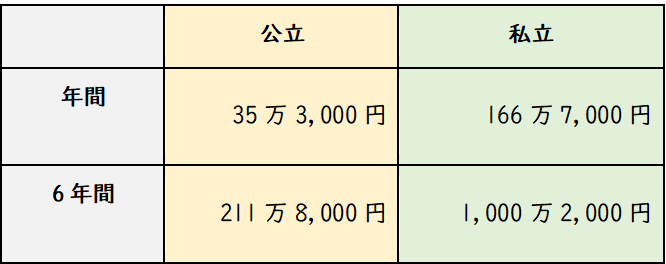

参考までに、公立 / 私立でどれぐらい学費が変わるのかみてみましょう。

【小学校】

買った物件に暮らしはじめてからの生活水準についてです。

たとえば、都心のいわゆる「億ション」購入者には会社経営者や役員、医師や弁護士などの資格保有者、株や土地など不動産を持つ資産家が多くみられます。

こうした高額マンションでは、子どもを小学校受験・中学受験させる家庭が多い傾向にあり、なんとなく周囲に合わせていると生活水準も上がりがちです。

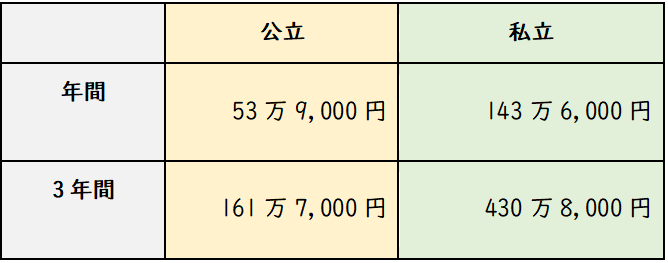

参考までに、公立 / 私立でどれぐらい学費が変わるのかみてみましょう。

【小学校】

参照:令和3年度子供の学習費調査の結果について

公立中学校と私立中学校の学費の差は3年間でおよそ270万円です。

ただし私立中学の場合、中高一貫校で高校も私立に進学する可能性が高くなる点を頭に入れておきましょう。

公立中学校と私立中学校の学費の差は3年間でおよそ270万円です。

ただし私立中学の場合、中高一貫校で高校も私立に進学する可能性が高くなる点を頭に入れておきましょう。

リセールバリューとは、手に入れた物件を売却するときの資産価値です。

リセールバリューの高い物件は、すなわち売りやすい物件ともいえます。

住宅を買う際には、売りやすさ=資産価値の減りにくさも考慮しましょう。

リセールバリューが高い物件のポイントは3つあります。

リセールバリューの高い物件は、すなわち売りやすい物件ともいえます。

住宅を買う際には、売りやすさ=資産価値の減りにくさも考慮しましょう。

リセールバリューが高い物件のポイントは3つあります。

交通の便が良いだけでなく、人気のある街(エリア)かどうかも重要です。

以下の点が好立地のおもな条件としてあげられます。

●駅までの近さ

●最寄り駅の利便性(複数路線が通る乗換駅、快速が停まる駅など)

●街全体が好イメージ

●街の治安の良さ

以下の点が好立地のおもな条件としてあげられます。

●駅までの近さ

●最寄り駅の利便性(複数路線が通る乗換駅、快速が停まる駅など)

●街全体が好イメージ

●街の治安の良さ

物件そのものの暮らしやすさのほか、周囲の環境も含まれます。

たとえば次の条件を満たす物件は暮らしやすいといえるでしょう。

●物件の面積が広い

●日当たりが良い

●近隣の環境が静か

●スーパー・病院・学校など生活に密接した施設が近い

たとえば次の条件を満たす物件は暮らしやすいといえるでしょう。

●物件の面積が広い

●日当たりが良い

●近隣の環境が静か

●スーパー・病院・学校など生活に密接した施設が近い

とくにマンションにいえることですが、建物や共用部の管理体制も押さえておきたいポイントです。

建物そのものは経年劣化が避けられないため、適切な修繕が施され、劣化の影響をできるだけ防げていれば資産価値も下がりにくいでしょう。

また自転車置き場やロビー、ゴミの集積所などの清潔感、管理人がいるのかどうかも、リセールバリューに関わってきます。

建物そのものは経年劣化が避けられないため、適切な修繕が施され、劣化の影響をできるだけ防げていれば資産価値も下がりにくいでしょう。

また自転車置き場やロビー、ゴミの集積所などの清潔感、管理人がいるのかどうかも、リセールバリューに関わってきます。

前後編を通じて、共働きで世帯年収1,200万円の家庭が8,000万円の住宅を購入する際に気をつけたいポイントを解説してきました。

マイホームを購入する際、金銭面に関してはどうしても住宅ローンばかりに目が行ってしまいがちです。

しかし住宅を買ったあとの暮らしぶりの変化や、その先の売却(売りやすさ)まで見据えておくことが大切です。

あなた自身やご家族のライフスタイル、将来のライフプランと照らし合わせて、無理のないようにローンを組みましょう。

当事務所ではマイホームや住宅ローンに関する相談も受け付けております。

理想のマイホームを購入できるようサポートいたしますので、お気軽にお問い合わせください。

マイホームを購入する際、金銭面に関してはどうしても住宅ローンばかりに目が行ってしまいがちです。

しかし住宅を買ったあとの暮らしぶりの変化や、その先の売却(売りやすさ)まで見据えておくことが大切です。

あなた自身やご家族のライフスタイル、将来のライフプランと照らし合わせて、無理のないようにローンを組みましょう。

当事務所ではマイホームや住宅ローンに関する相談も受け付けております。

理想のマイホームを購入できるようサポートいたしますので、お気軽にお問い合わせください。